Налоговый вычет — это льгота, предоставляемая государством, которая позволяет вернуть часть уплаченных налогов. Речь о налогах физических лиц вида НДФЛ, которые обычно уплачивает работодатель за своего работника. Наиболее распространенные ситуации, когда государство рассматривает возврат вычета, — приобретение недвижимости, оплата обучения, проведение платного лечения. Граждане могут вернуть до 100% суммы, уплаченной в виде налога.

| Услуга | Стоимость |

| Помощь в получении налогового вычета | 5.000 рублей |

Как рассчитать сумму возможного возврата вычета?

НДФЛ, который выплачивает гражданин, составляет 13% от официально получаемого дохода. Вот эти 13% и можно вернуть при определенных условиях.

Государство четко регламентирует размер вычета, который может получить гражданин, устанавливает определенные рамки и лимиты. К примеру, при покупке недвижимости есть максимальный предел стоимости объекта, от которого рассчитывается размер вычета. Этот предел равен 2000000 рублей. А 13% от этой суммы составят 260000 рублей. Получается, что человек не может получить более 260000 рублей, не зависимо от того, что купленная недвижимость может обойтись гораздо дороже.

Если недвижимость покупается в собственность по долям, то размер налогового вычета для каждого владельца этого объекта будет определяться пропорционально принадлежащей ему доли.

Пример расчета

Для начала необходимо определить доход, который гражданин получил в текущем году. Учитывается сумма уже за вычетом подоходного налога, то есть та, которую в итоге человек получил на руки. Эту цифру можно увидеть в справке 2НДФЛ, выдаваемую работодателем, в этой же справке отдельной графой отражается сумма налога, уплаченная работодателем за работника.

Например, за год доход гражданина до налогообложения составил 400 000 рублей. С этого дохода он заплатил государству подоходный налог 13% , что составило 13%*400000 или 52000 рублей.

Именно эти 52000 и может вернуть гражданин. Даже если государством положен возврат большей суммы, то гражданин все равно получить только 52000. В следующем году «дополучить» причитающиеся средства не получится Исключение — получение вычета при покупке недвижимости, здесь возврат налога можно растянуть на несколько лет, пока вся полагаемая сумма не будет получена гражданином.

Налоговый вычет — простое определение

Налоговый вычет — эта некая сумма, установленная законом, которая уменьшает ваш доход, облагаемый налогом. В результате доход становится меньше. Соответственно уменьшается и сумма налога, которую вы должны заплатить. Если с вас был удержан налог без учета вычета (то есть в сумме больше чем нужно) вам обязаны вернуть переплату.

Почему эта сумма «некая»? Потому что в зависимости от конкретной ситуации она различается. Размер вычета может составлять от 1 рубля до суммы превышающей 2 000 000 рублей. Налоговые вычеты бывают нескольких трех видов: имущественные, социальные и стандартные. Но пока останавливаться на этих подробностях не будем. Продемонстрируем лишь общий принцип работы налогового вычета любого типа. У всех перечисленных вычетов он одинаков.

Пример Предположим, что ваша зарплата составляет 50 000 руб. в месяц. Никаких вычетов у вас нет. Налог на доходы, который будет с нее удержан, составит: 50 000 руб. х 13% = 6500 руб.

Эту сумму, предприятие в котором вы работаете, будет ежемесячно платить в бюджет. Следовательно, «на руки» вы ежемесячно получаете зарплату за вычетом налога, то есть лишь в сумме: 50 000 — 6500 = 43 500 руб.

За год вам будет начислена зарплата в размере: 50 000 руб. х 12 мес. = 600 000 руб.

За год с нее будет удержан налог в сумме: 6500 руб. х 12 мес. = 78 000 руб.

Итак, предприятие в котором вы работаете за год удержала с вас налог — 78 000 руб. и заплатила его в бюджет.

Предположим, что в этом же году вы получили право на налоговый вычет (какой именно — не важно). Следовательно, ваш годовой доход должен быть уменьшен на его сумму. Рассмотрим несколько ситуаций.

Ситуация 1. Вычет меньше дохода

Сумма вашего вычета — 120 000 руб.

В таком случае ваш годовой доход, облагаемый налогом, составит: 600 000 руб. (зарплата за год) — 120 000 руб. (вычет) = 480 000 руб. (облагаемый доход)

С него должен быть удержан налог в размере: 480 000 руб. (облагаемый доход) х 13% = 62 400 руб.

Однако, с вас уже удержали 78 000 руб. Предприятие, которое платило за вас налог рассчитывало ваш доход без учета вычета. Следовательно налог был переплачен. И часть от его суммы вы вправе вернуть из бюджета «живыми» деньгами.

Эта часть составит: 78 000 руб. (уже удержанный налог) — 62 400 руб. (налог, который нужно удержать) = 15 600 руб. (налог, который можно вернуть)

Ситуация 2. Вычет равен доходу

Сумма вычета — 600 000 руб.

В таком случае ваш годовой доход, облагаемый налогом, составит: 600 000 руб. (зарплата за год) — 600 000 руб. (вычет) = 0 руб. (облагаемый доход)

Получается, что в этом году вы не должны были платить налог вообще. Следовательно государство вам обязано вернуть всю сумму удержанного с вас налога (78 000 руб.).

Ситуация 3. Вычет больше дохода

Сумма вычета — 950 000 руб.

В таком случае ваш годовой доход, облагаемый налогом, составит: 600 000 руб. (зарплата за год) — 950 000 руб. (вычет) = 0 руб. (облагаемый доход)

Как и в ситуации 2 получается, что в этом году вы не должны были платить налог. Следовательно государство вам обязано вернуть опять же всю сумму налога (78 000 руб.).

Как быстро можно получить вычет?

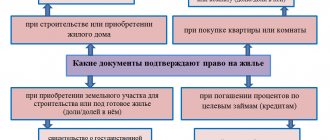

Изначально требуется собрать полный пакет документов, что именно он должен содержать зависит от того какого именно вида налоговый вычет желает получить гражданин. Эту информацию можно получить в налоговой.

По статье 88 Налогового Кодекса РФ проверка по срокам не может длиться более трех месяцев с того момента, когда предоставлены все документы и заявления. Если по итогам проверки установлено, что все документы подлинные и все расчеты верны, то налоговыми органами выносится решение об осуществлении полагающейся государством выплаты.

После этого решения гражданину необходимо написать заявление на выплату, средства будут перечислены в течении месяца. Если заявление подается вместе с декларацией, то отчет месяца начинается после вынесения налоговыми органами положительного решения.

Помимо него, военный предоставляет:

- Документы, подтверждающие право собственности.

- Документы, подтверждающие факт покупки жилья (банковские выписки о перечислении денег, расписка бывшего хозяина и пр.).

- Заявление военного.

- Договор с банком-кредитором.

- Документ о получении займа.

- Документы о внесении средств, подлежащих вычету.

Право на компенсацию военный имеет и при продаже жилья. В этом случае оформление возврата средств происходит на сумму разницы между суммами продажи и покупки.

Получение вычета при покупке недвижимости

Физические лица, которые осуществили покупку недвижимости, могут получить налоговый вычет, его максимальные размер регламентируется государством. В расчет берется стоимость приобретенного объекта, не превышающая 2000000 рублей. Даже если жилье стоило 10000000, то сумма возврата подоходного налога рассчитываться с 2000000 рублей.

Пример расчета

Допустим, гражданин приобрел квартиру стоимостью 3000000 рублей. Расчет вычета будет вестись от максимальной планки в 2000000 рублей, установленной государством.

Доход гражданина за текущий год составил 500000 рублей Согласно его доходу, он заплатил в виде налогов 65000 рублей Вычет, на который он может рассчитывать, равен 2000000+13%=260000 рублей

Полагаемый вычет больше, чем гражданин заплатил налогов в этом году, поэтому он может обращаться за налоговым вычетом и в последующие годы ровно до момента, пока не получит сумму в 260000 рублей.

Услуги > Услуги физическим лицам > Налоговые вычеты > Социальные налоговые вычеты

Налоговый вычет — сумма, на которую налогоплательщик может уменьшить свою налогооблагаемую базу при получении им дохода и расчете суммы налога к уплате в бюджет.

Также под налоговым вычетом понимается возврат части ранее уплаченного налога, который можно получить в связи с определенными фактами.

Кто может воспользоваться социальными налоговыми вычетами?

Налоговые вычеты предоставляются ТОЛЬКО:

- налоговым резидентам РФ — как гражданам РФ, так и иностранным гражданам

- только в отношении тех доходов, к которым применяется ставка НДФЛ 13%

Кто НЕ может воспользоваться социальными налоговыми вычетами?

Правом на налоговые вычеты НЕ могут воспользоваться:

- безработные лица, не имеющие каких-либо источников дохода, кроме государственных пособий по безработице

- физические лица, чей доход облагается НДФЛ по ставкам 15%, 30%, 35%

- ИП, применяющие спец режимы 6%, 15%

Налоговый вычет за обучение

Если Ваши дети (до 24 лет) или Вы лично проходите обучение (дети — только по очной форме, Вы лично — любая форма) в учреждении, имеющем соответствующую лицензию — это может быть как государственный, так и негосударственный ВУЗ, ЗАРУБЕЖНЫЕ УНИВЕРСИТЕТЫ и КОЛЛЕДЖИ, курсы повышения квалификации, тренинги, школы вождения, секции, кружки и т.п., Вы вправе получить налоговый вычет в сумме произведенных расходов на обучение за прошедший отчетный год. При этом, размер такого социального налогового вычета не может быть более 50 000 руб. на каждого ребенка в семьи на обоих родителей, если Вы платите за обучение своих детей, а максимальная сумма вычета на собственное обучение — 120 000 руб.

При этом, ВЕРНУТЬ Вы можете 13% от суммы, фактически затраченной на обучение, но с учетом указанных максимальных сумм налогового вычета: 50 000 х 13% = 6 500 руб. 120 000 х 13% = 15 600 руб.

ПРИМЕР 1 (обучение ребенка): В 2021 г. Вы заплатили за очное обучение Вашего сына в ВУЗЕ 190 000 руб. При этом Ваша БЕЛАЯ заработная плата составляет 50 000 руб. (значит за 2018 г. размер НДФЛ, который заплатит за Вас Ваш работодатель составит 50 000 х 12 мес. х 13% = 78 000 руб.). Чтобы рассчитать сумму, которую в данном случае можно получить обратно из бюджета необходимо произвести следующие расчеты:

1) определить максимальную сумму возврата за отчетный год: 50 000 руб. (макс. сумма на 1 ребенка) х 13% = 6 500 руб. 2) определить сумму НДФЛ, которую Вы (или Ваш работодатель за Вас) заплатили в бюджет за этот же отчетный период: 50 000 х 12 мес. х 13% = 78 000 руб.3) сравнить полученные суммы: если уплаченная Вами сумма НДФЛ больше суммы возврата (78 000 руб. больше 6 500 руб.), то Вы вправе получить возврат в полном объеме (все 6 500 руб.) за каждый отчетный год обучения.

ПРИМЕР 2 (обучение ребенка): В 2021 г. Вы заплатили за обучение дочери в автошколе 40 000 руб. Остальные условия — как в примере 1. Чтобы рассчитать сумму возврата, которую в данном случае можно получить обратно из бюджета необходимо произвести следующие расчеты:

1) определить максимальную сумму возврата за отчетный год: т.к. лимит налогового вычета 50 000 руб. НЕ превышен, то в расчет берется именно фактическая сумма, потраченная на обучение: 40 000 х 13% = 5 200 руб. 2) определить сумму НДФЛ, которую Вы (или Ваш работодатель за Вас) заплатили в бюджет за этот же отчетный период: 50 000 х 12 мес. х 13% = 78 000 руб.3) сравнить полученные суммы: 78 000 руб. больше 5 200 руб. Вы вправе получить возврат полных 5 200 руб. за обучение в автошколе.

ПРИМЕР 3 (обучение свое):В 2021 г. Вы оплатили собственное 3-х месячное повышение квалификации в размере 90 000 руб. При этом Ваша заработная плата составляет 60 000 руб., из которых 15 тыс. — официальная часть, а 45 тыс. — в конверте. Размер суммы возврата, который Вы можете получить рассчитывается следующим образом:

1) определить максимальную сумму возврата за отчетный год: т.к. лимит налогового вычета на собственное обучение в размере 120 000 руб. НЕ превышен, то в расчет берется фактическая сумма, потраченная на обучение: 90 000 х 13% = 11 700 руб. 2) определить сумму НДФЛ, которую Вы (или Ваш работодатель за Вас) заплатили в бюджет за этот же отчетный период: 15 000 х 12 мес. х 13% = 23 400 руб.3) сравнить полученные суммы: 23 400 руб. больше, чем 11 700 руб. Вы вправе получить возврат полных 11 700 руб. за обучение на курсах.

ПРИМЕР 4 (обучение нескольких детей): В 2021 г. Вы заплатили за очное обучение Вашего старшего сына в ВУЗЕ 190 000 руб., Вашей младшей дочери в частной школе 100 000 руб., Вашего младшего сына в колледже 80 000 руб. и Вашей старшей дочери в автошколе 45 000 руб. При этом Ваша заработная плата составляет 160 000 руб., из которых 20 тыс. — официальная часть, а 140 тыс. — в конверте. Размер суммы возврата, который Вы можете получить рассчитывается следующим образом:

1) определить максимальную сумму возврата за отчетный год: т.к. лимит налогового вычета на обучение детей в размере 50 000 руб. превышен у сына и младшей дочери, то в расчет берутся разные суммы: 50 000 (ст.сын) х 13% + 50 000 (мл.дочь) х 13% + 50 000 (мл.сын) х 13% + 45 000 (ст.дочь) х 13% = 25 350 руб. 2) определить сумму НДФЛ, которую Вы (или Ваш работодатель за Вас) заплатили в бюджет за этот же отчетный период: 15 000 х 12 мес. х 13% = 23 400 руб.3) сравнить полученные суммы: 23 400 руб. МЕНЬШЕ, чем 25 350 руб., поэтому Вы вправе получить возврат только 23 400 руб.

ПРИМЕР 5 (обучение свое и ребенка): В 2021 г. Вы заплатили за очное обучение Вашего сына в частной школе 90 000 руб. и за свое обучение на курсах повышения квалификации, которое Вы прошли в мае 90 000 руб., а также за обучение в мото-школе в ноябре 45 000 руб. Ваша заработная плата составляет 60 000 руб., из которых 40 тыс. — официальная часть, а 20 тыс. — в конверте. Размер суммы возврата, который Вы можете получить рассчитывается следующим образом:

1) определить максимальную сумму возврата за отчетный год: т.к. лимит налогового вычета на обучение детей в размере 50 000 руб. у сына превышен, то в расчет берется именно он: 50 000 х 13% = 6 500 руб. Далее по Вам: 90 000 (курсы повышения квалификации) + 45 000 руб. (мотошкола) = 135 000 т.к. превышает максимальный размер вычета, то в расчет берутся 120 000 руб. х 13% = 15 600 руб. 2) определить сумму НДФЛ, которую Вы (или Ваш работодатель за Вас) заплатили в бюджет за этот же отчетный период: 40 000 х 12 мес. х 13% = 62 400 руб.3) сравнить полученные суммы: 62 400 руб. больше, чем 22 100 руб., поэтому Вы вправе получить возврат 22 100 руб.

Как видно из примеров, чтобы недополучить максимально установленные государством возвраты (6 500 руб. и 15 600 руб.) с максимальных сумм налоговых вычетов в 50 000 руб. и 120 000 руб., необходимо, чтобы официальный доход был в районе прожиточного минимума в 15 тыс. руб., а таких вычетов в год было бы заявлено 2 и больше. Во всех остальных случаях можно воспользоваться правом получить от государства законный возврат суммы НДФЛ.

Если помимо расходов на обучение в отчетном году Вами было также были произведены расходы на лечение, то общая максимальная сумма всех социальных налоговых вычетов в этом отчетном году составляет 120 000 руб. Максимальная сумма возврата по всем социальным налоговым вычетам составит 120 000 х 13% = 15 600 руб.

Подать документы на возврат суммы налога за 2021 г. можно в течение 3 лет (начиная с 2021 г.) и НЕ БОЛЕЕ, чем за 3-х летний период.

Налоговый вычет на лечение

Социальный налоговый вычет на лечение позволяет вернуть часть налога в связи с лечением и покупкой лекарств. Произведенное лечение должно входить в соответствующий Перечень, утвержденный Постановлением Правительства №201 от 19 марта 2001 г. Воспользоваться вычетом можно как на собственное лечение, так и на лечение детей (до 18 лет), супруга, а также родителей. Максимальный размер вычета на лечение составляет 120 000 руб. Максимальный размер возврата, который Вы можете получить из бюджета за лечение: 120 000 х 13% = 15 600 руб.

На лечение, которое в соответствии с указанным выше Постановлением относится к «дорогостоящим» НЕ применяется максимальный размер вычета — для дорогостоящего лечения возврат предусмотрен в размере 13% от ВСЕЙ стоимости лечения.

Лечение должно проводиться в учреждении, имеющем медицинскую лицензию.

Важным моментом является тот факт, что общая сумма социальных налоговых вычетов в отчетном году — на обучение, на лечение и др.) — не должна превышать 120 000 руб. И вернуть можно за ВСЕ социальные вычеты за отчетный год не более 120 000 х 13% = 15 600 руб.

Ознакомиться с комментариями и ответами наших финансистов на наиболее часто встречающиеся вопросы Вы можете в разделе FAQ Налоговые вычеты

Когда можно обращаться за получением вычета?

Это можно сделать по прошествии года с момента оформления купленной недвижимости в собственность. Подавать заявление на положенную выплату можно в течении 3-х лет, следующих за получением свидетельства о государственной регистрации. Получается, что в 2014 году гражданин может получить вычет за 2011—2013 годы.

За получением вычета рекомендуется обращаться в налоговые органы в начале года, в этот период можно избежать очередей. В марте-апреле будет наплыв желающих сдать декларации о доходах, образуются большие очереди. Поэтому гражданину гораздо проще обратиться за вычетом в январе-феврале.

Не нужно бежать в налоговую сразу после того как с момента купли недвижимости прошел год, нет ничего страшного в том, если гражданин обратится через 1,5 года. Но лучше не забрасывать дело в долгий ящик, обращаясь за вычетом спустя 3 года, могут возникнуть проблемы со сбором документации.

Необходимые документы:

- ИНН;

- справка 2НДФЛ за текущий год, полученная у работодателя;

- договор купили недвижимости. Если гражданин стал дольщиком, то договор долевого строительства;

- расписка, говорящая, что гражданин передал деньги продавцу. Расписку можно заменить квитанциями, чеками, платежками банков;

- свидетельство о собственности;

- заявление на получение вычета;

- декларация о доходах;

- реквизиты счета для перевода средств;

- заявление о перечислении средств на указанные реквизиты.

Перед сбором документации лучше предварительно посетить налоговую и взять точный список необходимых бумаг. После передачи всех документов необходимо ожидать проверки бумаг, которая может длиться до трех месяцев. По окончанию проверки с гражданином связываются и приглашают в налоговую для подтверждения операции.

Налоговый вычет на ребенка в 2021 году

Для получения такого вида помощи официально трудоустроенному лицу потребуется собрать следующий пакет бумаг:

- подача стандартного прошения на получение вычета за каждого ребенка;

- предоставление данных, подтверждающих право воспользоваться этим типом льготы;

- если лицо является единственным родителем или законным представителем малолетнего, пакет бумаг дополняется документом, подтверждающим этот факт;

- если на подобный вид помощи претендует опекун данные дополняются бумагой об установленной над ребенком опекой.

После подготовки требуемых бумаг гражданину следует обратиться к своему работодателю с прошением о предоставлении вычета. При себе следует иметь правоустанавливающие документы на такой тип помощи. При этом важно учесть один момент, для правильности определения размера подобной льготы, заявителю нужно выстроить очерёдность детей. И в этом вопросе не имеет значение возраст старшего ребенка.

Если на протяжении года человек не получал подобный вид помощи, при этом он имеет законные основания воспользоваться ними, порядок действий должен быть следующим:

- в конце отчетного года нужно заполнить бумагу по форме 3-НДФЛ;

- заказать справку с места трудовой деятельности о доходах и удержанных налогах за прошедший год;

- добавить к пакету документ, подтверждающий право получения такого типа льготы;

- отнести собранные бумаги в налоговую структуру по месту регистрации.

Кроме того, к основному пакету бумаг следует приложить заполненное собственноручно заявление. Как правило, после рассмотрения поданных бумаг, гражданину на протяжении одного месяца возвращают положенные средства.

При этом нужно отметить, в том случае, когда инспектором проводится камеральная проверка, возврат денег может затянуться до четырёх месяцев. Причина тому длительность выполнения камеральной проверки.

Как правило, процесс проверки поданных бумаг занимает до трех месяцев, еще месяц уходит на перечисление денег, в случае положительного решения.

- Родитель (усыновитель, опекун, попечитель) имеет право получать налоговый вычет на ребенка (детей) в удвоенном размере, но только при наличии одного из двух оснований:

- 1) если имеется отказ одного из родителя получать вычет;

- 2) если родитель (приемный родитель, опекун, усыновитель) является единственным и это подтверждено документально.

- В первом случае от второго родителя требуется предоставить заявление о его отказе в получении вычета на ребенка (детей), а также копию справки 2-НДФЛ с места работы, которая будет являться подтверждением, что вторым родителем вычет не был получен.

При определении размера вычета учитывается общее количество детей. То есть первый ребенок — это наиболее старший по возрасту вне зависимости от того, предоставляется на него вычет на данный момент или нет.

Очередность детей определяется в хронологическом порядке по дате рождения (письма Минфина России от 08.11.2012 № 03-04-05/8-1257, от 03.04.2012 № 03-04-06/8-96). Суммы вычетов для детей-инвалидов суммируются с обычными вычетами в зависимости от очередности ребенка (п. 14 Обзора, утв.

Президиумом Верховного Суда РФ 21 октября 2015 г., письмо Минфина России от 20 марта 2021 г. № 03-04-06/15803).

Сотрудница организации Мария Сидорова является родителем трех детей в возрасте 25, 15 и 10 лет. Вычеты будут предоставляться ей следующим образом:

- на первого ребенка в возрасте 25 лет — вычет не предоставляется;

- на второго ребенка в возрасте 15 лет — вычет в размере 1400 рублей;

- на третьего ребенка-инвалида в возрасте 12 лет — вычет в размере 3000 + 12 000 рублей.

Вычет на ребенка предоставляется с того месяца, как малыш был рожден, усыновлен или принят под опеку или попечительство. Этот месяц указан в свидетельстве о рождении или другом подтверждающем документе.

- Вычет прекращает предоставляться при выполнении одного из условий:

- 1. Доход сотрудника превысил 350 000 рублей — с месяца, в котором превышен лимит;

- 2. Ребенку исполнилось 18 лет — с января следующего года;

- 3. Обучающемуся на очной форме обучения исполнилось 24 года, но ребенок продолжал обучение в течение этого года — с января следующего года;

4. Обучающемуся на очной форме обучения исполнилось 24 года, но ребенок прекратил обучение до конца года — с месяца, следующего за окончанием обучения.

Пребывание студента в академическом отпуске не лишает родителя права на получение вычета. Главное, чтобы была справка из учебного учреждения и копия приказа о предоставлении отпуска

Для опекунов и попечителей правила отличаются. Попечительство автоматически прекращается, когда ребенку исполняется 18 лет или он приобретает полную дееспособность до совершеннолетия, например, вступает в брак.

При этом не важно, учится ли ребенок в очной форме. Поэтому, попечитель утратит право на вычет с начала года, следующего за тем, в котором подопечный получил дееспособность (письмо Минфина от 25.10.

2013 № 03-04-05/45277).

Рассчитывайте НДФЛ автоматически в онлайн-сервисе Контур.Бухгалтерия. Здесь вы можете вести учет, начислять зарплату и отправлять отчетность.

Попробовать бесплатно

Получение вычета через работодателя

Таким способом налоговый вычет можно начать получать раньше, чем по истечению года. Гражданин может обратиться в налоговую сразу после совершения сделки и получения документов на собственное имущество. При этом вычет реализовывается не единой суммой, а постепенно.

Работодатель при перечислении заработной платы не будет удерживать налог в 13%, именно так постепенно и будет осуществлено право на получение возврата налога.

Изначально схема оформления не будет отличаться от стандартной. Гражданин обращается в налоговый орган, собрав пакет документов, к этому пакету нужно приложить данные о работодателе.

После рассмотрения документов и подтверждения права на возврат подоходного налога гражданин получает уведомление, которое необходимо передать работодателю. С момента передачи этого уведомления работодателю с гражданина перестарается взиматься подоходный налог.

Размеры вычетов за детей

Размеры вычетов сейчас такие:

— на первого и второго ребёнка — 1 400 ₽

— на третьего и каждого последующего — 3 000 ₽

Детей считают независимо от возраста. Например, у сотрудника три ребёнка. Двое уже взрослые: 25 лет и 23 года, а третьему 16 лет. Сотруднику полагается один вычет на третьего ребёнка — 3 000 рублей.

На детишек-инвалидов вычеты больше:

— для родителей и усыновителей — 12 000 ₽

— для опекунов, попечителей, приёмных родителей — 6 000 ₽

При этом не важно, каким по счёту является ребёнок-инвалид в семье. А ещё к ним можно прибавить общие вычеты на детей. Например, на единственного ребёнка-инвалида вычет составит 13 400 ₽. Ведь родителям положен вычет на первого ребёнка — 1 400₽ и на ребёнка-инвалида — 12 000 ₽.

Важно: стандартный налоговый вычет на ребенка предоставляйте до месяца, в котором доходы сотрудника с начала года превысят 350 000 ₽.

Интересный факт

Если ребёнок быстро вырос и вступил в брак, то вычет на него уже нельзя получить — теперь он обеспечивает себя сам. А вот если он решил попробовать себя в работе, то у родителей ещё остается право на вычет. В общем, женитьба — дело ответственное:)

Сколько раз можно получить возврат налога?

Ранее вычет можно было оформить только при совершении одной сделки покупки жилья, но это оказалось несправедливым по отношению к жителям городов, стоимость жилья в которых меньше 2000000 рублей. Получалось так, что они получали меньший вычет, чем житель больших городов.

По этой причине с января 2014 года вычет не привязывается к конкретному объекту недвижимости, он привязывается к гражданину, имеющему право его получить.

Теперь при покупке жилья каждый имеет право возвратить подоходный налог в сумме 260000 рублей (расчет от положенной максимальной стоимости жилья в 2000000 рублей). Реализовывать это право можно до того момента, пока государство не выплатить 260000 рублей. Сделок можно совершать сколько угодно в рамках 2000000 рублей.

Участники долевой собственности также могут получить полноценные налоговые вычеты. Сначала оформить часть, пропорциональную доле, а после в любое время можно купить другую недвижимость и «добрать» полагающийся вычет до полного объема в 260000 рублей.

Ипотека

При покупке квартиры в ипотеку сегодня также есть возможность получить возврат, правда, в данном случае есть несколько особенностей:

- выделяют разновидности в зависимости от процента, установленного по кредитному договору;

- максимальная стоимость недвижимости при кредите составляет 3 миллиона рублей, при этом предельная сумма допустимого возврата 390 000 рублей;

- возврат процентов можно получить только по одному объекту. Таким образом, если в первый раз собственник не выбрал максимальную сумму возврата, во второй раз сделать это не получится.

Ситуация с покупкой недвижимости в ипотеку

Оформив ипотечный кредит, согласно действующему законодательству, гражданин может получить стандартный налоговый вычет, а также получить дополнительный вычет на проценты, уплаченные по договору займа.

Максимальная сумма процентов, с которой можно получить вычет — 3000000 рублей. Получается, что при оформлении ипотеки гражданин может получить вычет уже с суммы 5000000 рублей, что составит 650000 рублей.

Возврат подоходного налога по ипотечным процентам можно оформить только за один объект. Оформить второй раз ипотеку и снова получить вычет не получится, даже если при закрытии первого кредитного договора это право было реализовано не в полном объеме.

Возвращать подоходный налог за проценты можно также ежегодно, для этого в налоговую необходимо будет предоставлять справки из банка, которые будут говорить сколько гражданин заплатил процентов на предыдущий год.

Виды налоговых вычетов

Налоговые вычеты условно можно разделить на три основные категории:

- первая — их предоставляют при продаже имущества (квартиры, машины, дачи, гаража). Этот вычет называется имущественным. Ведь с подобных доходов платить налог зачастую нужно. Подробнее о вычете при продаже имущества вы можете посмотреть по ссылке. Про этот налоговый вычет написано в статье 220 пункт 2 подпункт 1 Налогового кодекса.

- вторая — их предоставляют при оплате некоторых видов расходов. А именно: — расходов на покупку недвижимости (это также имущественный вычет). Про то как получить вычет при покупке недвижимости читайте по этой ссылке. Про этот налоговый вычет написано в статье 220 пункте 3 подпункте 1 Налогового кодекса; — расходов на лечение или обучение (это вычет — социальный). По этой ссылке подробно написано про вычет на лечение, по этой ссылке написано про вычет за обучение. В законе про эти налоговые вычеты написано в статье 219 пункт 1 подпункт 3 (лечение) и подпункт 2 (обучение) Налогового кодекса;

- третья — их предоставляют некоторым людям при выполнении определенных условий (это вычет стандартный). Например, на него имеют право родители несовершеннолетних детей, инвалиды, ветераны войны, чернобыльцы и т. д. Про этот налоговый вычет написано в статье 218 Налогового кодекса.

В применении каждого из этих вычетов есть свои особенности (смотрите соответствующие ссылки).

Портал «Ваши налоги» 2021

Изменения, действующие с января 2014 года

Так как законодательство относительно получения налогового вычета для приобретающих недвижимость было изменено, то теперь всех граждан можно разделить на две правовые части.

- Те, кто приобрел объект недвижимости до 1 января 2014 и ни разу не пользовался правом возврата налога и те, кто еще получает вычет по сделкам прошедших лет. Для этих граждан действуют нормы прежнего закона.

- Те, кто совершил сделку после 1 января 2014, будут получать возврат подоходного налога по новым правилам и нормам.

Положен ли налоговый вычет на жилье, приобретенное по «военной ипотеке»?

С точки зрения закона: Участник НИС получает жилищный займ, являющийся бюджетными средствами. Погашение кредита осуществляется Росвоенипотекой. Соответственно, с данных доходов военным не платится подоходный налог, и возврат средств государством невозможен.

Если участник НИС…

- Добавляет собственные накопления к госдотации.

- Обращается за потребительским кредитом, оплата которого идет уже из личной зарплаты.

- Вкладывает свои средства в стройматериалы или отделочные работы в купленной квартире (в договоре должна быть отметка об отсутствии внутренней отделки).

…то он имеет право на возврат средств на данные расходы. То есть, расчёт идет исключительно с той суммы, что затрачена военным из своих средств.

Что касается возврата процентов с отделки – она возможна только для жилья в новостройках, что приобретались еще на этапе строительства.

Кроме того, покупка/установка сантехники сюда не входит, а все факты оплаты должны подтверждаться кассовыми чеками, квитанциями, актами о закупке с данными продавцов и пр.

Пример: Военнослужащий добавляет к гос-субсидии на жилье свои средства в размере 210 000 р. Соответственно, с этой суммы он получает выплату, равную 13 % или 27 300 р.

Для вас одобрен кредит!