Что такое ИИС налоговый вычет?

ИИС – это индивидуальный инвестиционный счет. Это вид брокерского счета, по которому вы сможете получать налоговый вычет за торговлю ценными бумагами.

Налоговый вычет это льгота, которую можно получить от государства. По факту это часть дохода, которую вы заплатили государству и можете получить обратно.

Чтобы получить налоговый вычет вы должны пополнить инвестиционный счет, положить туда деньги, а на следующий год получить 13% от вашего вклада.

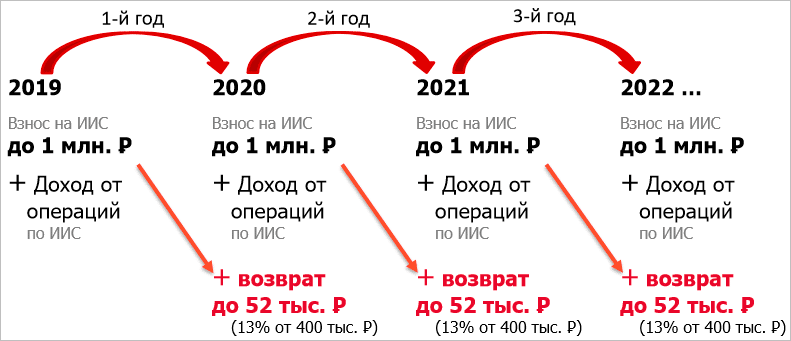

Максимум налоговый вычет за один год вы можете получить 52 тыс. рублей. То есть вам нужно вложить 400 тыс. для получения налогового вычета. Вы можете вложить и больше 400 тыс. но налоговый вычет с большей суммы вы не получите.

Если у вас есть, 800 тыс. логично будет вложить 400 тыс. в конце года (чтобы в следующем году получить 52 тыс. вычет). И в следующем году еще 400 чтобы потом еще получить 52 тыс. рублей. Так можно делать каждый год.

Максимальный взнос в год вы можете сделать на ИИС – 1000000 рублей. Кстати взнос можно делать только в рублях.

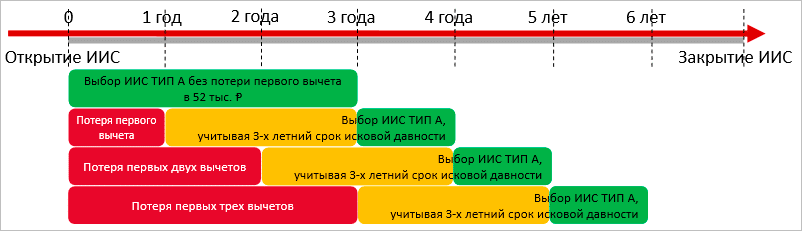

Получить налоговый вычет вы можете в течение 3 лет после того как положили деньги на ИИС. После трех лет это право сгорает.

Сколько ИИС можно открывать? Вы можете открыть второй ИИС счет для того чтобы перевести деньги с одного брокера к другому. Но получить налоговый вычет можно только с одного инвестиционного счета, и когда закроете второй ИИС счет (в течение месяца). Налоговая служба обязательно узнает об открытии или закрытии счета т.к. брокер передает всю информацию налоговой об открытии и закрытии счетов.

Так что можно иметь 2 открытых ИИС можно, но только в течение одного месяца. И никаких льгот вы по второму ИИС не получите.

ИИС налоговый вычет

Почему инвестировать с ИИС выгоднее

Индивидуальный инвестиционный счет (ИИС) — по сути обычный брокерский счет, только с налоговыми льготами для инвесторов. Это и делает инвестиции через ИИС более выгодными, чем покупка акций, облигаций и других инструментов на обычный брокерский счет.

Неудивительно, что сегодня такой способ инвестирования выбирают уже больше 2.9 млн частных инвесторов, как следует из данных Мосбиржи на 1 октября.

Вычет на взнос (или вычет типа А) дает возможность вернуть 13% от суммы, которую вы внесли на ИИС за год, но не больше 52 тыс. руб., так как максимальная база для расчета налогового вычета составляет 400 000 руб.

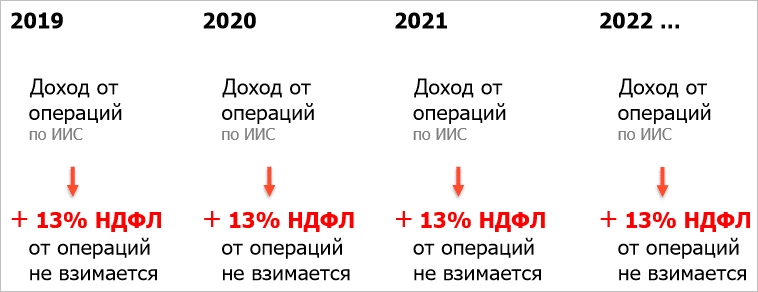

Вычет типа Б, или вычет из дохода, который подлежит налогообложению, позволяет через три года после открытия счета не платить НДФЛ на доходы от операций со средствами ИИС сверх взносов.

Какой тип вычета для себя выбрать, решает сам инвестор. К примеру, если вы — консервативный инвестор, привыкли вкладываться преимущественно в облигации и используете ИИС как инструмент сбережения средств, а не занимаетесь активной торговлей на фондовом рынке, то скорее всего вам выгоднее воспользоваться ИИС типа А.

А если вы все же по натуре более активный инвестор и стараетесь регулярно совершаете сделки с ценными бумагами, покупая и продавая акции и облигации в портфеле, то, вероятно, предпочтете ИИС типа Б.

Однако важно то, что какой бы из двух типов вычета — А или Б — вы в итоге ни использовали, претендовать на любой из них можно лишь при условии, что вы не закрываете свой ИИС в течение трех лет.

Платой за «заморозку денег» на счете является солидная прибавка к доходности инвестиций благодаря налоговой льготе, например по ИИС типа А это +4.33% годовых.

А с 2021 года владельцы ИИС типа Б смогут существенно сэкономить еще и на налогах на купон по облигациям.

Напомним, в марте Госдума и Совет Федерации одобрили пакет поправок в Налоговый кодекс, которые вводят НДФЛ для всех видов дохода с облигаций. Изменения вступят в силу с 1 января 2021 года. Раньше держатель ОФЗ, а также региональных и муниципальных облигаций мог не платить 13% НДФЛ с купонов. Такая же льгота пока распространяется и на корпоративные облигации, если они были выпущены после 1 января 2021 года и при этом ставка купона по ним не превышает ключевую ставку ЦБ + 5 п.п. Сейчас это 9.25%.

С 2021 года купонный доход по облигациям в портфеле инвестора будет облагаться налогом на доходы физлиц. Но налоговые льготы по ИИС для частных инвесторов продолжат действовать.

Новый тип ИИС: двойные льготы

Сейчас Национальная ассоциация участников фондового рынка (НАУФОР) обсуждает с ЦБ идею создания индивидуального инвестиционного счета третьего типа (ИИС-3). Если новый тип ИИС заработает, то ограничение на снятие средств с такого счета может составить до 10 лет. Зато в обмен инвестор получит двойные налоговые льготы: право на ежегодный налоговый вычет с внесенных сумм (как в ИИС типа А) и освобождение от подоходного налога при снятии средств со счета по прошествии установленного срока (как по ИИС типа Б).

Зачем нужно государству выплачивать вычет ИИС?

Государству выгодно чтобы вы инвестировали в брокерский счет, покупая ценные бумаги. За счет этого будет развиваться экономика, и улучшаться условия для бизнеса в стране.

Отсюда логичный вывод, что вычет ИИС можно получить, только открыв счет у Российского брокера. Но вы можете покупать акции иностранных компаний (возможно скоро запретят). То есть вы можете получить налоговый вычет, просто положив деньги на ИИС, даже покупать акции не обязательно.

В чем подвох спросите вы?

Подвох в том, что ИИС нельзя закрывать в течение 3 лет. Если вам понадобятся деньги, и вы закроете счет (уже получив налоговый вычет), то вам придется вернуть налоговый вычет, который вы получали и заплатить штраф.

Так же нельзя частично выводить деньги с ИИС. При выводе денег ИИС полностью закрывается. Но некоторые брокеры позволяют получать дивиденды на счет с ИИС, которые можно вывести.

Есть маленький секрет. Вы можете и открыть ИИС и не вкладывать туда деньги 3 года. Под конец третьего года положить деньги 400 тыс. На следующий год получить налоговый вычет 52 тыс. рублей и удачно закрыть ИИС.

Несколько интересных лайфхаков для увеличения потенциальной прибыли от ИИС

Допустим у вас есть сумма в 500000 рублей и за счёт неё вы хотите вернуть часть своих денег уплаченных государству в виде налогов (вами или вашим работодателем – не важно). Для этого нужно просто открыть ИИС первого типа и внести на него деньги.

Лайфхак#1

Чтобы получить от этого максимальную выгоду нужно будет учесть ряд нюансов:

Во-первых, срок действия ИИС начинает отсчитываться не с момента внесения на него денег, а с момента открытия. Поэтому открыв его в начале 2021 года, деньги можно внести лишь в декабре того же 2021 и подавать заявление на вычет уже через месяц.

Во-вторых, нет нужды вкладывать в ИИС все имеющиеся 500000 рублей, поскольку максимальный размер суммы для предоставления по ней вычета составляет 400000 рублей (вычет по ней составит 13% или 52000 рублей).

В третьих, С января по декабрь вы можете держать деньги на банковском депозите или в других консервативных финансовых инструментах (ОФЗ, надёжные ETF и др.). А в декабре перевести 400000 руб на ИИС (100000 оставить на депозите). Таким образом ваша годовая доходность будет состоять не только из 13% вычета, а ещё и из процентов полученных по банковскому депозиту (или по одной из его альтернатив). Другими словами, вместо 13% можно получить 18% и более.

Лайфхак#2

Есть ещё такая фишка, что прибыль от инвестиций зачисленная непосредственно на ИИС, пополнением не считается и, следовательно, на неё вычет не рассчитывается. Поэтому есть смысл договориться со своим брокером о выводе всех дивидендов по акциям и купонного дохода по облигациям на отдельный счёт.

Затем можно закинуть всю полученную таким образом прибыль на ИИС (плюс можете добавить к этим деньгам и налоговый вычет полученный за прошедший год) и это уже будет считаться ни чем иным, как очередным пополнением счёта. Пополнив его таким образом, допустим, на 50000 рублей, вы получите дополнительные 7500 рублей вычета.

Лайфхак#3

Если у вас пока нет достаточной суммы свободных денег вам всё равно есть смысл открыть индивидуальный инвестиционный счёт. Дело в том, что трёхлетний срок его действия начинается именно с момента открытия, а отнюдь не с момента пополнения. Поэтому, когда через год или два у вас появятся деньги и вы пополните счёт, часть 3-летнего срока уже пройдёт и в итоге вы сможете вывести свою прибыль раньше, без потери полученных налоговых преференций.

Как выбрать тип налогового вычета?

Да-да бывают несколько типов налогового вычета, но выбрать вы можете только один:

- Тип А. Вычет по взносам. Этот вид стоит выбирать, если вы работаете и у вас есть официальный доход (вы платите налог 13%). Если вы ИП или само занятый и платите, налоги этот вид вычета тоже вам подойдет. В этом случае доход ограничен 52 тыс. рублей. Пенсионеры, безработные не могут получить это вычет, так как не платят налоги.

- Тип Б. Вычет по прибыли. При выборе этого типа вычета вы не платите налог в 13% при продаже ценных бумах. Это обязательный налог для всех инвесторов. Подходит для крупных инвесторов, готовых вложить крупную сумму сразу на долгосрок.

Если вы работающий человек с постоянной зарплатой и вкладываете небольшую сумму денег каждый год (до 400 тыс.). То для вас однозначно подойдет налоговый вычет по взносам (тип А).

А если вы пенсионер или у вас нет постоянного официального дохода, и собираетесь вы положить одну крупную сумму без пополнений, то для вас будет выгоден вычет по прибыли (тип Б).

Если вы выбирали вычет типа Б, вам не нужно обращаться в налоговую и заполнять справку 3-НДФЛ (за вас это сделает брокер). Только при закрытии счета вам нужно будет взять справку в ИФНС что вы не получали вычет по взносам и передать ее брокеру.

При выборе налогового вычета учитываете, что для вас будет выгодно. Налоговый вычет по взносам (тип А) более популярен, так как доступен большему количеству населения.

Типы вычетов и условия их получения

Подробную инструкцию оформления вычета по типам “А” и “Б” рассмотрим в последнем разделе статьи. Но считаю правильным сначала описать условия его получения.

Тип “А”

Выбрав этот режим, инвестор подает документы на возврат уплаченного ранее подоходного налога. И может делать это ежегодно. Государство дает право уменьшить налогооблагаемую базу на сумму внесенных на ИИС денег, но не более, чем на 400 000 рублей. Есть и еще одно ограничение – это ваша зарплата. Если государству вы заплатили сумму меньше той, которую хотите вернуть за инвестиции, то придется уменьшить свои аппетиты.

Например, официальный доход инвестора – 30 000 руб. За год он перечислил НДФЛ в сумме: 30 000 * 12 * 0,13 = 46 800 руб. За год он сможет вернуть по ИИС только 46 800 руб., хотя максимальная сумма составляет 52 000 руб. Если в следующем году зарплата повысится до 40 000 руб., то и возврат уже составит 52 000 руб.

Кому подойдет тип “А”? Работающим гражданам, которые получают белую зарплату и официально перечисляют в бюджет подоходный налог.

В конце года традиционно возникает много вопросов, когда открывать ИИС, чтобы воспользоваться льготой уже в следующем году. Месяц открытия не важен. Например, я открыла счет в декабре 2017 года, в январе 2021 подала документы на возврат и получила деньги в мае. За год вы можете только один раз получить вычет. Вносите хоть каждый день деньги на счет, хоть один раз в декабре и в следующем году оформляйте возврат налога.

Встречаются ситуации, когда инвестор не подавал документы на вычет несколько лет. В таком случае он может это сделать за 3 предыдущих года. Например, в 2021 году за 2021, 2021 и 2019-й.

Как работает ИИС по типу “А”, хорошо представлено на схеме, подготовленной Московской биржей.

Тип “Б”

Его выбирают неработающие официально граждане, пенсионеры, студенты, ИП и самозанятые, прочие категории, не уплачивающие НДФЛ в бюджет. Кроме того, налоговые льготы по типу “Б” могут быть выгодны активным трейдерам, кто в основном зарабатывает на росте котировок и совершает частые сделки купли-продажи ценных бумаг.

Суть механизма в следующем: при закрытии счета от уплаты налога на доходы освобождается прибыль, полученная по операциям на ИИС. Для получения льготы необходимо соблюдать следующие правила:

- минимальный срок существования ИИС – 3 года;

- нельзя воспользоваться вычетом по типу “Б”, если хотя бы один раз получил возврат по типу “А”.

Пример. Инвестор купил акции по 150 руб. за штуку. Через какое-то время он их продал за 200 руб. Налогооблагаемая прибыль – 50 руб. с одной акции. Тип “Б” позволит избежать уплаты НДФЛ.

Сколько раз можно получать налоговый вычет ИИС?

Налоговый вычет вы можете получать каждый год по типу вычета типа А (вычет по взносам). Основное условие это вклад (400 тыс. рублей для получения максимального вычета 52 тыс. рублей) раз в год.

Напоминаю, что снять вы эти деньги сможете только при закрытии ИИС (через 3 года), частично снимать с ИИС нельзя. Но никто вам не помешает закрыть и через несколько месяцев открыть вновь инвестиционный счет. Правда, там опять нужно будет ждать 3 года (получая налоговый вычет), чтобы его закрыть.

Вычет по типу Б (вычет по прибыли) вы сможете только один раз, при закрытии счета.

Максимальный срок ИИС

Максимального срока существования ИИС не установлено. Равно как и минимального. Т.е. вы можете открыть счет хоть сейчас (причем пополнить даже через год-два). А закрыть вообще через день или через 10 лет. Однако существует законодательная норма, согласно которой счет рекомендуется открывать минимум на 3 года.

Если закрыть его досрочно, никаких штрафов, конечно, на вас не наложат. Но в этом случае право на вычет теряется. Например, вы выбрали тип Б, но потом решили вывести деньги досрочно. Тогда придется уплатить 13%. Точнее, брокер это сделает за вас, поскольку именно он является вашим налоговым агентом (как, например, работодатель сам удерживает НДФЛ).

А если вы к тому же успели получить вычет по типу А (подавать на него можно уже на следующий год после открытия), его придется вернуть в полном объеме. Да еще и с пеней за каждый день пользования суммой (в размере 1/300 ставки рефинансирования).

Например, вы получили вычет 52000 рублей, а ровно через год решили закрыть депозит досрочно. Если принять ставку рефинансирования в среднем за 7% (периодически она меняется – информацию можно уточнить на официальном сайте ЦБ), то:

- 7% от 52 тыс. – это 3640 руб.

- а 1/300 от этой суммы – 12,13 руб.

Поскольку вы получили вычет год назад, то 12,13*365 = 4428,67 руб. Поэтому вернуть нужно 52000 + 4428,67 = 56428,67 руб. Иными словами, досрочное расторжение приводит к потере 155 рублей в день (при условии, что вычет был максимальным и получен ровно 1 год назад).

Кто может получить вычет ИИС

Налоговый вычет могут получить только те, кто открыл и пополнил ИИС. А открыть ИИС в свою очередь могут:

- Лица, достигшие 18 лет.

- Налоговые резиденты РФ (платите налоги в России). Вы не обязаны иметь регистрацию в России, но находиться на территории РФ 183 дня в году.

Согласно российскому законодательству вы не можете заниматься предпринимательской деятельностью, если находитесь на государственной службе (пп. 3 п. 1 ст. 17 Федерального Закона № 79-ФЗ). В целом вам можно будет открыть ИИС, но с некоторыми ограничениями. Например, не сможете купить иностранные и бумаги и прочее.

Как получить налоговый вычет ИИС инструкция

И вот вы открыли ИИС, заключив договор с брокером, пополнили его. Пора получить налоговый вычет по типу А (вычет по взносам).

Напоминаю что получить вычет можно только на следующий год после того как пополнили ИИС. Если, например вы пополнили ИИС в 2021 году, получить налоговый вычет сможете только в 2022.

Вам нужно будет сделать несколько действий:

- Связаться с налоговой.

- Подать заявление 3-НДФЛ.

- Дождаться ответа от налоговой.

- Получить деньги.

Вы можете прийти в налоговую и за вас напишут заявление сами работники за деньги. Но разобравшись один раз, вы поймете, что тут работы минут на 15 максимум. А заплатить вам придется немало, еще и неизвестно правильно ли они все сделают за вас.

Зарегистрироваться в налоговой

Первым делом зайдите на сайт ФНС. Найдите отделение в вашем городе и телефон. Позвоните и уточните, как получить логин и пароль от личного кабинета. Вам скажут, что забрать его можете в налоговой, по месту жительства в любое рабочее время.

Вы можете получить логин и пароль автоматически, войдя через Госуслуги. Но иногда бывает, эта функция не работает и придется идти за паролем в анлоговую по месту жительства.

В моем случае как раз не получилось зарегистрироваться через Госуслуги. И мне пришлось идти в налоговую службу по моему месту жительства. Взять с собой нужно только паспорт.

Я приехал в налоговую по места жительства и взял талон в электронную очередь. Ждать пришлось очень мало (сейчас все делается удаленно и народу там немного). Оператору сказал, что пришел за данными от личного кабинета. Она сразу дала мне листок с логином и паролем от личного кабинета.

Через личный кабинет налоговой службы можно:

- Отправлять обращения в ИФНС без лично присутствия.

- Оплачивать налоговую задолженность.

- Получать справки о доходах.

- Заполнять декларацию 3-НДФЛ.

- Узнать информацию об имуществе.

Первый шаг сделан, контакт с налоговой службой установлен. Перейдем ко второму шагу.

Еще вам может понадобиться ИНН. Мне оператор сразу нашла ИНН без проблем. Ели у вас проблемы с ИНН заранее уточните по телефону как его получить.

Как получить электронную подпись

Налоговая декларация это официальный документ. Вы не сможете удаленно понаставить вашу личную подпись, поэтому используется такой термин как электронная подпись.

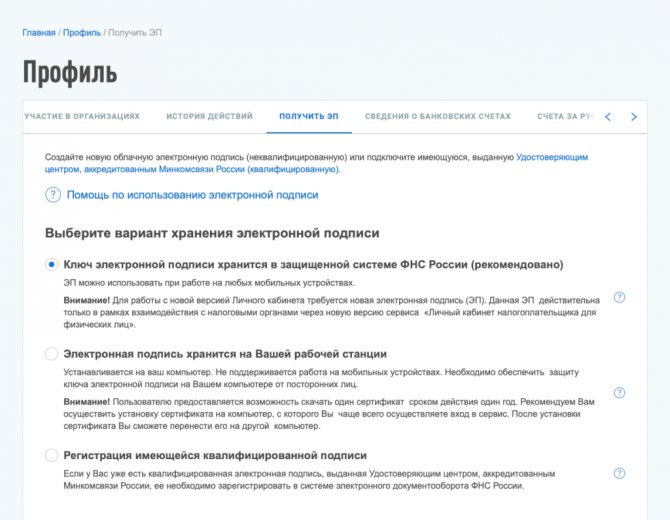

Получить электронную подпись (далее ЭП) можно там же на сайте налоговой. Для этого зайдите во вкладку «Профиль» и нажмите «Получить электронную подпись».

Получение электронной подписи на сайте налоговой

Вам нужно будет придумать и ввести пароль для доступа к электронной подписи.

Самое главное запомните, и запишите этот пароль. Если вы его потеряете, вам придется ехать в налоговую и регистрировать новую электронную подпись.

После этого можно заполнять справку 3-НДФЛ для вычета налога с ИИС.

Это самая простая неквалифицированная ЭП. Этой подписью можно подписывать только документы на сайте налоговой (декларации, заявления и иные документы). Она имеет ограниченный срок действия. Через какое-то время необходимо будет заново получать сертификат ЭП (15 месяцев).

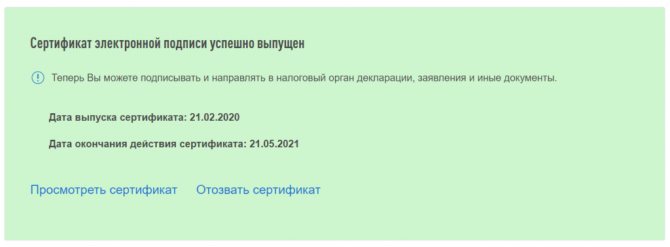

Когда сертификат будет выпущен, вы увидите в своем профиле такое сообщение:

Сертификат электронной подписи

Какие документы нужны для вычета ИИС

Для получения налогового вычета нужно подать декларацию 3-НДФЛ вместе с пакетом документов в налоговую. Как говорил это можно сделать удаленно сразу при подаче заявления. Шаблон заявления тоже есть на сайте, ниже расскажу как его подать.

Заранее подготовьте требуемые документы:

- 2-НДФЛ. Справка о доходах за тот год, который пополняли ИИС. Она подтверждает, что вы платили налог государству 13%. Ее можно получить в бухгалтерии по месту вашей работы.

- Скан договора об открытии счета. Этот документ вы получаете при открытии ИИС. Называется он по-разному в разных компаниях (договор на ведение ИИС счета, заявка о присоединении и т.д.).

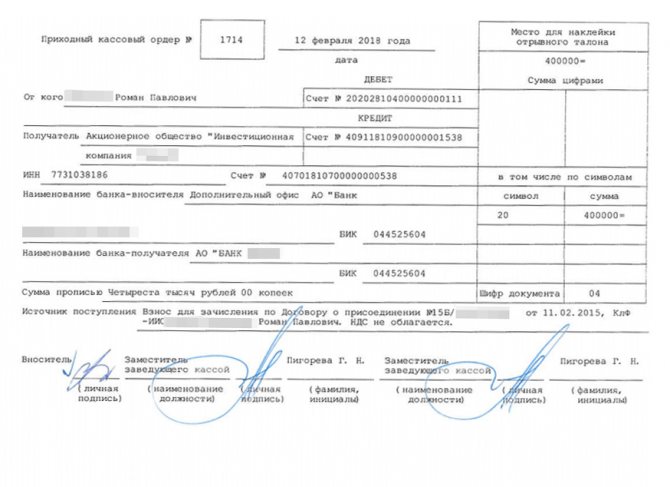

- Документы, подтверждающие зачисление на счет ИИС денежных средств. Это может быть кассовый ордер, платежное поручение или квитанция. Найти вы их сможете в личном кабинете вашего банка, или же в самом банке, через который пополняли ИИС.

Приходной кассовый ордер

Квитанция

Как заполнить деклорацию 3НДФЛ

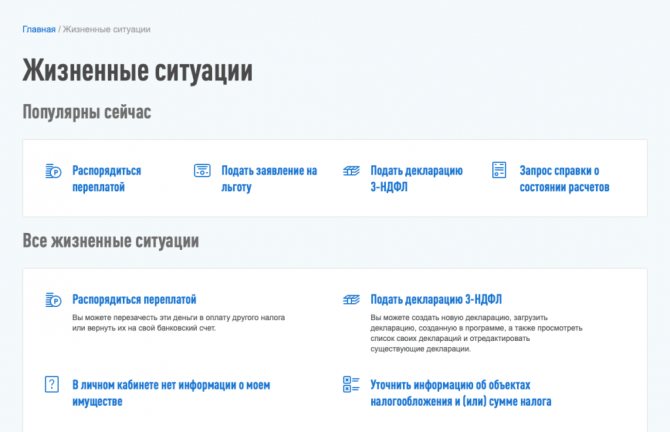

Теперь будем подавать декларацию 3-НДФЛ в налоговую службу. Заходим в личный кабинет налогоплательщика и выбираем «Жизненные ситуации».

Страница “Жизненные ситуации” в кабинете налоговой

Тут вам предложат загрузить или заполнить онлайн налоговую декларацию для физических лиц. Если у вас нету декларации заполненной в специальной программе, выбирайте «заполнить онлайн».

Заполнять декларацию по шаблону очень просто. Все необходимые разъяснения уже будут в шаблоне, вам останется только ввести личные данные.

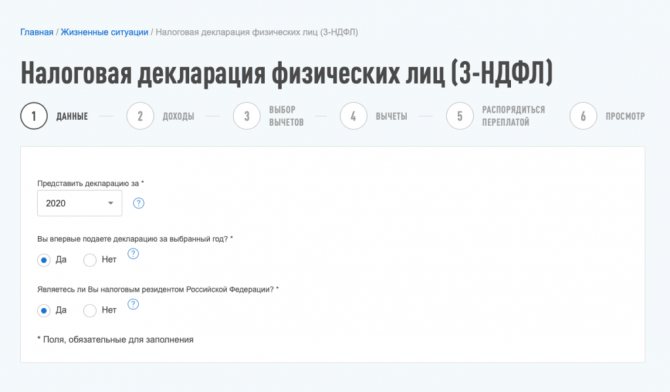

Выбираете год, в который пополняли ИИС и указываете данные поля:

Данные налоговой декларации 3-НДФЛ

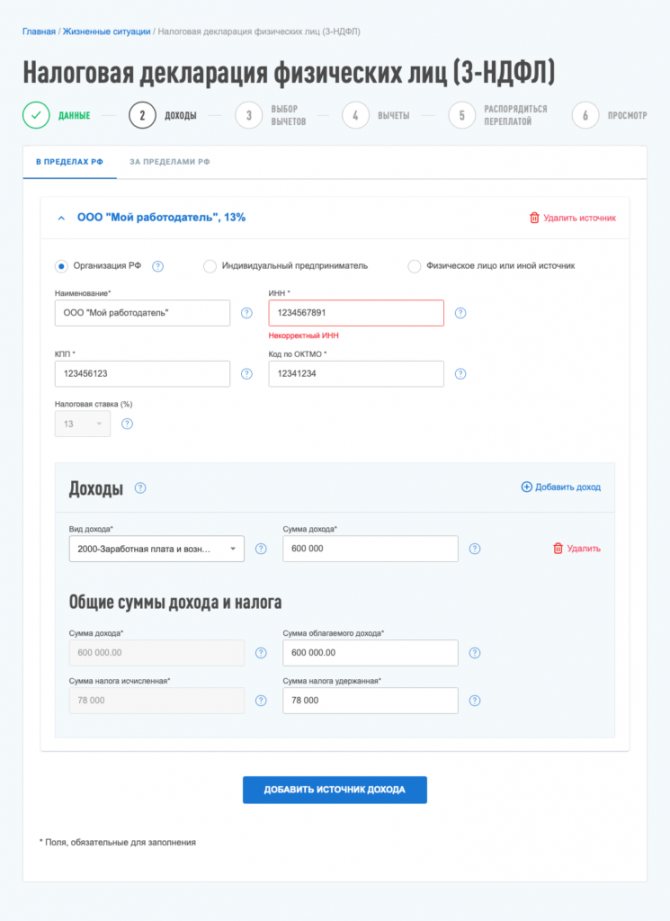

Дальше вам нужно будет указать данные о вашем работодателе (КПП, ИНН, ОКТМО). Все эти данные можете найти через интернет, указав наименование вашей фирмы. Так же суммы дохода и налога из вашей справки 2-НДФЛ.

Доходы налоговой декларации 3-НДФЛ

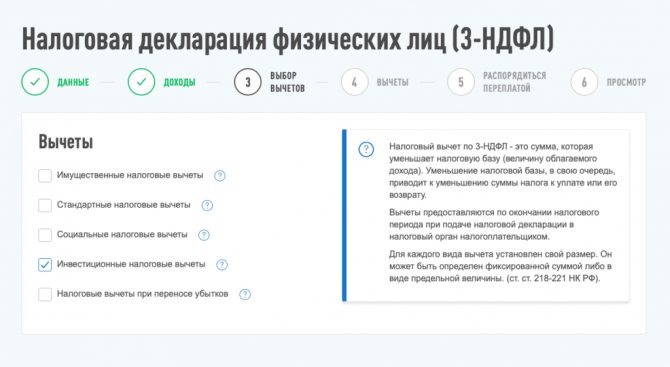

Далее выбираете тип вычета. Если вы пополняли ИИС это инвестиционный налоговый вычет.

Выбор вычетов 3-НДФЛ

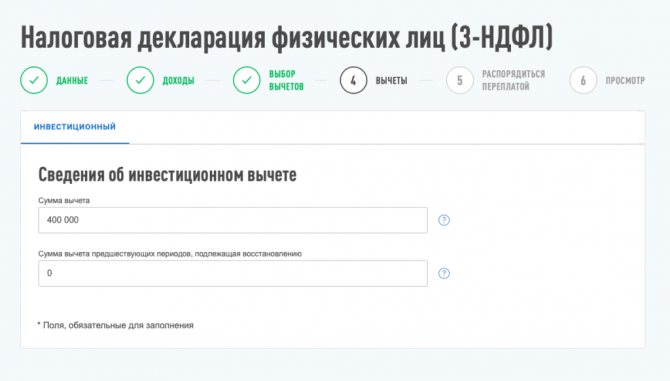

После вам нужно указать ту сумму, которую вы внесли на ИИС.

Сумма вычетов 3-НДФЛ

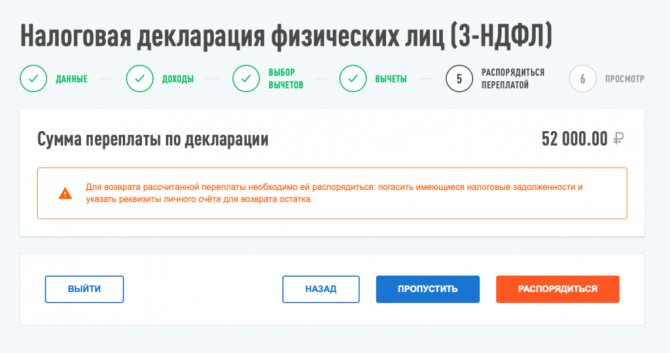

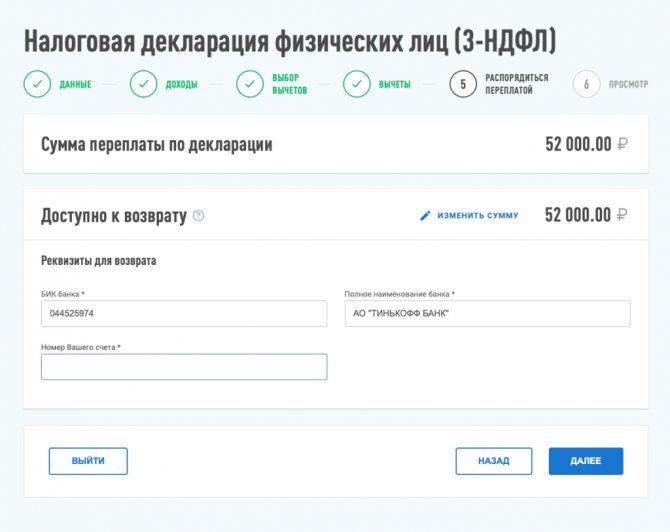

Вот и все заявление готово. Еще одним шагом будет нажать «Распорядиться». Тут вам надо будет указать реквизиты вашего банковского счета для получения налогового вычета. Так же можно пропустить этот пункт и указать реквизиты позже.

Сумма переплаты по декларации 3-НДФЛ

Тут вы увидите сколько денег вам доступно к возврату

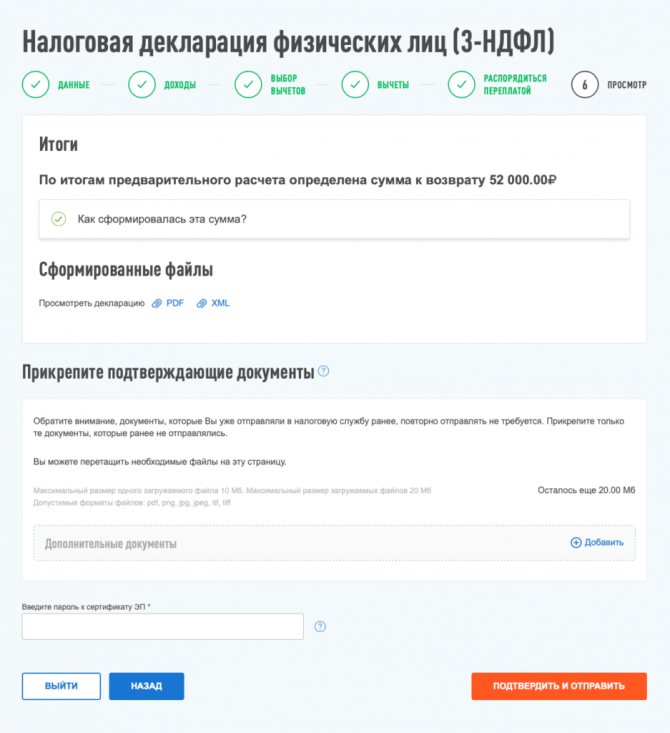

В последнюю очередь вам предложат загрузить сканы требуемых документов (2-НДФЛ, договор об открытии счета и платежные поручения). Объем загружаемых документов должен быть не более 20 мб.

Прикрепите документы к декларации 3-НДФЛ

Вводим пароль своей электронной подписи и нажимаем «Подтвердить и отправить». Это все, было не так сложно, правда?

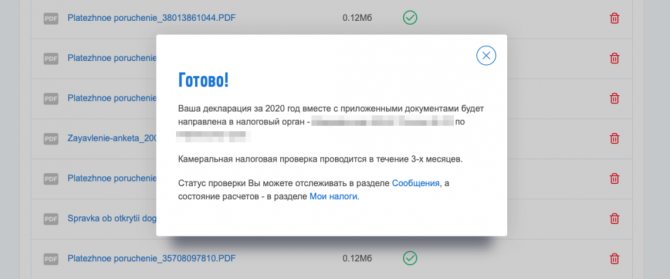

Готовая декларация 3-НДФЛ вместе с загруженными документами

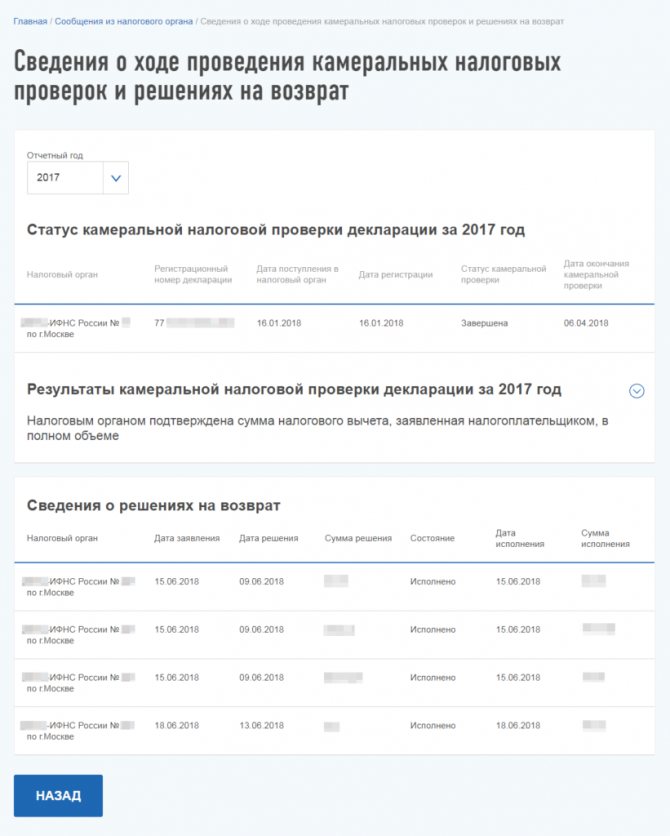

Ждем сведения о ходе камеральной проверки и деньги

Деньги вам поступят на счет в течение четырех месяцев. Сама камеральная проверка длиться три месяца после того как вы отправили декларацию. И еще в течение месяца после подтверждения налоговой проверки вашей декларации вам переведут деньги.

Выписка о камеральной проверке из налогового кодекса РФ

Сведения о ходе камеральной проверки