Учет удержаний из заработной платы работников осуществляется в соответствии с законами, нормативными актами и правилами ведения бухгалтерского учета, принятыми и действующими в России в настоящее время. Удержание из заработной платы по заявлению работника – это перечисление части заработной платы, отпускных, выплат по больничному листу гражданина в пользу других людей или организаций на основании его письменного заявления, поданного работодателю.

Для сотрудника это удобно, так как не потребуется лишний раз идти в банк или другое учреждение, занимающееся переводом денежных средств, чтобы совершить необходимые платежи. Но для работодателя не всегда приемлемо, так как это дополнительная нагрузка для бухгалтера, да и отправка каждого платежного поручения стоит денег. Все удержания из заработной платы делятся на три группы:

- необходимые, которые утверждены законодательством;

- по требованию работодателя;

- по инициативе гражданина.

Сначала взимаются денежные средства в пользу государства. К ним относятся налог на доходы физических лиц, прочие перечисления по исполнительным листам и судебным приказам (алименты в пользу родственников, возмещения ущерба в связи с порчей имущества, причинения вреда здоровью другого лица и т. п.). После этого производятся удержания в пользу работодателя (если это необходимо). Это могут быть возврат денег по авансовому отчету, возмещение ущерба, возврат займа и т. д. Только потом из оставшейся суммы можно производить перечисления по желанию работника в любом размере.

Удержание неотработанного аванса, выданного в счет заработной платы

Работодатель вправе удержать неотработанный аванс не позднее месяца со дня окончания срока, установленного для его возвращения.

Поскольку удержание возможно только при условии, что работник не оспаривает его оснований и размеров, работодатель должен получить письменное согласие работника. Такое согласие на удержание составляется в свободной форме.

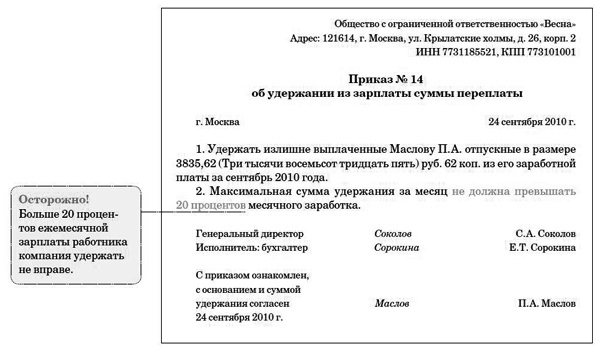

Решение об удержании оформляется приказом (распоряжением). Поскольку унифицированной формы такого приказа (распоряжения) не установлено, он издается в свободной форме.

Особенности удержания

Передать деньги работнику можно через кассу наличными или перевести на банковскую карту. О том, как и в каком количестве были потрачены деньги, сотрудник обязан отчитаться. Он должен будет передать нанимателю бумаги, которые удостоверяют понесенные расходы (чеки, квитанции), а также вернуть оставшиеся средства.

Срок, на который выдаются деньги, работодатель устанавливает самостоятельно в ЛНА компании. Срок возврата (отчета) — 3 рабочих дня с момента истечения срока, на который они были получены, или со дня, когда работник вышел на работу после командировки (п. 6.3 Указаний ЦБР от 11 марта 2014 года № 3210-У).

Если работник не вернул деньги вовремя, можно по согласованию с ним удержать их из его зарплаты. Для этого нужно издать соответствующий приказ, но на это есть только 1 месяц с даты окончания срока возврата суммы.

К сведению! Если срок прошел и работодатель не побеспокоился о возврате денег или работник не согласен с удержанием, то для возврата нужно будет обратиться в суд (ст. 137 ТК РФ).

В законодательстве установлено ограничение на сумму к удержанию. Она не должна превышать 20% оплаты труда после исключения из нее подоходного налога (ст. 138 ТК РФ). То есть удержание может производиться несколько месяцев, если долг работника превышает 20% его заработной платы.

Сотрудник может выразить свое согласие на удержание постановкой своей подписи в приказе или написанием заявления. Если он написал заявление, то на его основании и издается приказ.

Внимание! Работник может написать такое заявление и в том случае, если срок на удержание прошел.

Удержание за неотработанные дни отпуска при увольнении

Нередко возникают ситуации, когда увольняемый работник уже использовал отпуск за текущий рабочий год, который не был отработан им полностью. Согласно ст. 137 ТК РФ работодатель вправе удерживать из заработной платы работника, начисленной при увольнении, его задолженность за неотработанные дни отпуска, который был предоставлен авансом.

Рабочий год может не совпадать с календарным, так как для каждого работника он начинается со дня, в который работник приступил к исполнению трудовых обязанностей. Например, рабочий год работника, принятого на работу 01.09.2009, истекает 31.08.2010.

Пример 2Может ли работодатель при увольнении работника удержать из его заработной платы 100 процентов стоимости форменной одежды?

Такой случай удержания не соответствует действующему законодательству, поэтому работодатель не может вычесть полную стоимость форменной одежды из заработной платы работника при его увольнении. Статья 137 ТК РФ содержит исчерпывающий перечень случаев удержания из заработной платы работника. Оснований для принудительного удержания стоимости форменной одежды из заработной платы работника данная статья не предусматривает. Однако, по соглашению с работником возможно произвести удержание каких-либо сумм, например, расходов на обучение работника. В рассматриваемой ситуации следует учитывать, что удержание возможно только на основании заявления работника при условии, что не истекли сроки носки форменной одежды. Если данные условия не соблюдены, работник может в судебном порядке потребовать возврата незаконно удержанных сумм.

В течение рабочего года работнику должен быть предоставлен ежегодный оплачиваемый отпуск, причем трудовое законодательство не содержит норм, которые позволяли бы предоставлять такой отпуск пропорционально отработанному работником времени и иным периодам, включаемым в стаж работы, дающий право на отпуск в соответствии с ч. 1 ст. 121 ТК РФ.

При увольнении работника до окончания рабочего года, за который он уже использовал ежегодный оплачиваемый и (или) дополнительный отпуск, работодатель вправе удержать часть оплаты предоставленного авансом отпуска.

Трудовой кодекс РФ содержит ограничения для удержания за отпуск, предоставленный авансом. Так, удержание не производится при увольнении работника по следующим основаниям:

- отказ работника от перевода на другую работу, необходимого ему в соответствии с медицинским заключением, либо отсутствие у работодателя соответствующей работы;

- ликвидация организации либо прекращение деятельности индивидуальным предпринимателем;

- сокращение численности или штата работников организации, индивидуального предпринимателя;

- смена собственника имущества организации — в отношении руководителя организации, его заместителей и главного бухгалтера;

- призыв работника на военную службу или направление его на альтернативную гражданскую службу;

- восстановление на работе работника, ранее выполнявшего эту работу, по решению государственной инспекции труда или суда;

- признание работника полностью неспособным к трудовой деятельности в соответствии с медицинским заключением;

- смерть работника либо работодателя — физического лица, а также признание судом работника либо работодателя — физического лица умершим или безвестно отсутствующим;

- наступление чрезвычайных обстоятельств, препятствующих продолжению трудовых отношений (военные действия, катастрофа, стихийное бедствие, крупная авария, эпидемия и другие чрезвычайные обстоятельства), если данное обстоятельство признано решением Правительства РФ или органа государственной власти субъекта РФ.

Из выплат, причитающихся работнику при увольнении, работодатель вправе удержать не более 20 процентов суммы после вычета НДФЛ. Если размер задолженности превышает 20 процентов заработной платы, то сумма превышения погашается работником добровольно либо работодатель взыскивает ее в порядке гражданского судопроизводства как неосновательное обогащение. Однако последнее представляется затруднительным, так как в силу п. 3 ст. 1109 ГК РФ заработная плата и другие платежи, предоставленные гражданину в качестве средства к существованию, при отсутствии недобросовестности с его стороны и счетной ошибки не подлежат возврату как неосновательное обогащение. Следовательно, указанные денежные средства не могут быть взысканы с работника, на лицевой счет которого они перечислены.

Таким образом, если на момент увольнения у работника остались суммы неотработанных отпускных, работодатель может удержать их без его согласия в размере 20 процентов причитающихся работнику выплат. Для погашения оставшейся суммы работодатель может взять у работника заявление о согласии на удержание из расчета при увольнении суммы, превышающей 20 процентов, либо договориться с работником о добровольном возврате им в кассу организации переплаченной суммы отпускных. Кроме того, работодатель вправе «простить» работнику задолженность за неотработанные дни отпуска.

Допускается ли удержание подотчетных сумм из зарплаты?

Обязанность подотчетного лица отчитаться об истраченных денежных средствах в трехдневный срок. Составляется авансовый отчет, где видно, в каком размере и на что потрачены деньги. В дополнение прикладываются документы, подтверждающие расходы.

Часто полученные деньги не тратятся полностью. В этом случае работодателю нужно вернуть разницу между полученной и истраченной суммой.

Лучший вариант возврата неистраченных денег — это внести их сразу в кассу организации наличными. Если такой возможности нет, то право работодателя удержать остаток из заработной платы подотчетного лица. Это нормальная практика, никаких нарушений ТК РФ здесь нет.

Ст.137 ТК РФ содержит правила удержания денежных сумм из зарплаты сотрудника, в данной статье сказано, что работодатель вправе удерживать не возвращенный аванс с заработной платы персонала.

Важный момент — решение об удержании из заработной платы нужно принять в течение одного месяца с момента получения авансового отчета от работника при условии, что сам подотчетник не оспаривает сумму к возврату.

Удержать можно не более 20% от зарплаты. Если этого не достаточно для возврата неизрасходованного аванса, то удержание производится в последующих месяцах в размере не более 20% от зарплаты к выплате до полного погашения задолженности.

Из зарплаты можно удержать не только подотчетные суммы, но и алименты, возмещение ущерба.

Как оформить заявление об удержании алиментов из заработной платы?

Нужно ли оформлять заявление работника?

Работодатель имеет право взыскивать с заработной платы подотчетного лица неизрасходованный аванс, если он сам его не вернул. Однако нужно соблюсти два правила из ст.137 ТК РФ:

- Принять решение об удержании из зарплаты не позднее месяца с момента получения отчета от работника.

- Получить согласие подотчетного лица о том, что он не возражает против удержания той суммы, что заявлена работодателем.

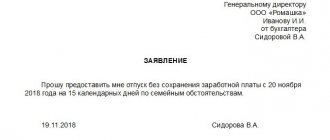

Согласие лучше получить в письменном виде во избежание возможных проблем в будущем. Сотруднику нужно предложить написать заявление о том, что он согласен с удержанием с его заработной платы определенной денежной суммы в связи с тем, что она является неизрасходованным авансом, выданным на определенные цели, например, командировочные.

Необходимо помнить, что одного авансового отчета, где виден неистраченный остаток подотчетной суммы, не достаточно для удержания из зарплаты. Обязательно должно быть заявление о согласии, на основании которого составляется приказ.

Если согласие сотрудник не предоставляет, значит, вернуть деньги получится только через суд. Работодателем составляется исковое заявление, которое вместе с подтверждающими документами передается в судебные органы для последующего разбирательства. Если суд примет сторону работодателя, тогда документом основанием для взыскания с работника денежных средств будет исполнительный лист или судебный приказ.

Рекомендуем прочитать: Как написать заявления для уменьшения удержаний из зарплаты?

Заявление о снижении размера удержания из заработной платы – образец

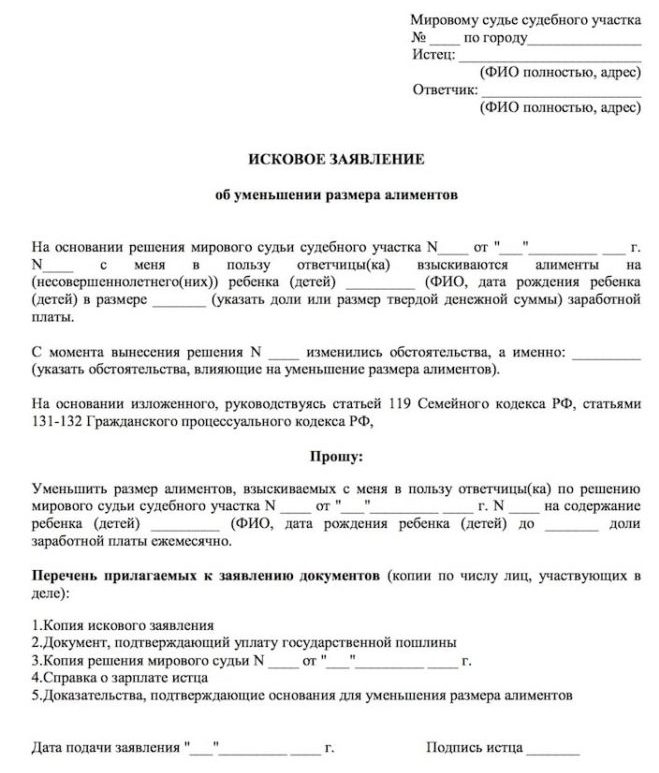

В суд подается исковое заявление о снижении размера удержаний из заработной платы.

Оно может быть оформлено по такому образцу:

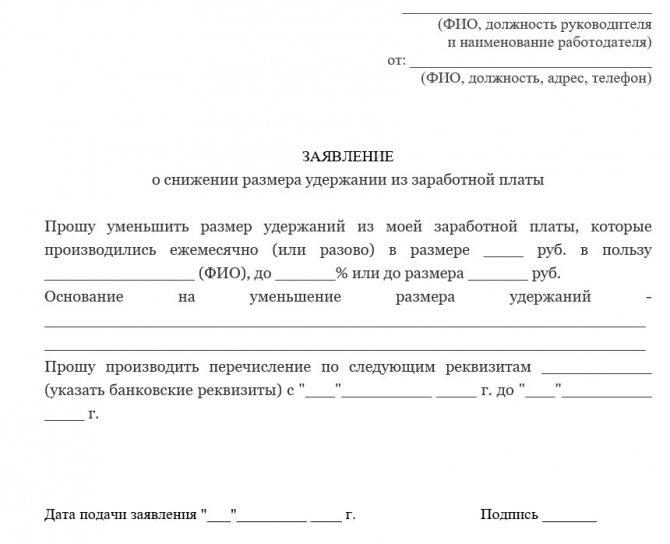

Работодателю может быть подано заявление о снижении размера удержания из зарплаты, если удержание было назначено по инициативе работника.

Форма для заявления будет немного другая:

Готовый бланк заявления о снижении размера удержания из заработной платы можно бесплатно

В заявлении о снижении размера удержаний из зарплаты обязательно должна быть указана такая информация:

- Наименование инстанции, в которое подается исковое заявление.

- Данные о работодателе, компании, в которой официально трудоустроен работник.

- Сведения о заявителе, его занимаемая должность, адрес проживания, контактный номер телефона.

- Просьба об уменьшении размера удержаний.

- Данные удержаний, которые выплачивались работником, на каком основании, в каком размере, в какой период.

- Сведения об основаниях для снижения размера удержаний.

- В иске в конце документа оформляется перечень документов, которые прилагаются к заявлению.

Обязательно в конце документа поставьте дату, когда подаете заявление, и свою подпись с расшифровкой.

Удержания из заработной платы

Случаи незаконных уменьшений заработной платы работников не редки и связаны с тем, что должностные лица (в том числе специалисты кадровой службы) не знают норм действующего федерального законодательства, включая правила об ответственности за незаконные удержания. Иногда работодатель намеренно игнорирует законодательство, надеясь, что работник не будет оспаривать удержание, а при проверке данный факт не «всплывет» или покажется несущественным. Однако такая позиция приводит к негативным последствиям как для самого работодателя, так и для отдельных должностных лиц.

Среди наиболее типичных ошибок и нарушений при осуществлении удержаний из заработной платы можно выделить следующие:

1. Уменьшение заработной платы в случаях, не предусмотренных ТК РФ и иными федеральными законами.

Многие организации в коллективных договорах, локальных нормативных актах (например, в Положении о персонале, Положении об оплате труда, Правилах внутреннего трудового распорядка), отдельных приказах (распоряжениях), а иногда и непосредственно в трудовых договорах или иных письменных соглашениях с работниками пытаются установить возможность применения «штрафов» за курение на территории организации, опоздание на работу и т.п.

Однако данные документы в соответствующей части не подлежат применению и не влекут за собой никаких последствий для работников, потому что работодатель имеет право привлечь работника только к определенным видам юридической ответственности: дисциплинарной и материальной.

Работодатель вправе применять следующие дисциплинарные взыскания: замечание, выговор и увольнение по соответствующим основаниям (ст. 192 ТК РФ). Другие виды дисциплинарных взысканий могут быть установлены для отдельных категорий работников только федеральными законами, уставами и положениями о дисциплине. Но трудовое законодательство не предусматривает подобные «штрафы» в качестве дисциплинарной ответственности.

Если работник причинил работодателю прямой действительный ущерб, то ему грозит материальная ответственность. Понятие прямого действительного ущерба сформулировано в статье 238 ТК РФ и не предусматривает оснований для применения каких-либо «штрафов».

Штраф как вид неблагоприятных для работника последствий совершения проступка характерен для административной (устанавливаемой Кодексом об административных правонарушениях РФ (далее – КоАП РФ), законами субъектов РФ) и уголовной (устанавливаемой Уголовным кодексом РФ) ответственности, которые:

- применяются только уполномоченными органами государственной власти по особой процедуре;

- предусматривают взыскание в пользу государства, а не работодателя;

- данный «штраф» по своей сути является удержанием из заработной платы, которое не предусмотрено ни ТК РФ, ни иными федеральными законами;

- нормы локальных нормативных актов, ухудшающие положение работников по сравнению с установленным трудовым законодательством, не подлежат применению (ч. 4 ст. 8 ТК РФ), равно как и условия коллективных и трудовых договоров, которые ограничивают права или снижают уровень гарантий работников по сравнению с установленными трудовым законодательством (ч. 2 ст. 9 ТК РФ).

Следовательно, устанавливаемые работодателем «штрафы» не относятся ни к одному из допускаемых законом видов ответственности.

Кстати, поскольку согласно статье 129 ТК РФ премии и иные поощрительные выплаты являются составной частью заработной платы, то лишение премии или уменьшение ее размера также будет незаконным удержанием из заработной платы в случаях если:

- размер подлежащей выплате премии предусмотрен трудовым договором (ч. 2 ст. 57 ТК РФ), локальным нормативным актом, принятыми в установленном ТК РФ порядке (ст. 135 ТК РФ), коллективным договором (ч. 2 ст. 41 ТК РФ) и

- указанными документами не установлен перечень показателей и условий премирования, в зависимости от которых определяется конкретный размер премии каждого работника, а также упущений в работе, при которых работник имеет право на получение премии в меньшем размере либо у него не возникает право на получение премии вовсе.

Значит, в этом случае фактически уменьшить размер выплачиваемой работнику заработной платы работодатель может только в отношении премиальной части заработной платы (при ее наличии) путем:

- включения в трудовой договор условия о выплате премий в размерах, порядке и на условиях, установленных коллективным договором или конкретным локальным нормативным актом, регулирующим вопросы премирования («Положение о премировании», «Положение об оплате труда» и т.п.) и

- установления в указанных документах четких показателей и условий премирования, перечня упущений в работе (например, опоздание на работу), которые позволяют каждый раз рассчитывать размер премии работника в зависимости от результатов его труда, соблюдения им дисциплины труда и т.д.6 .

В результате снижение или лишение премии уже не будет удержанием из заработной платы.

2. Несоблюдение сроков, иных условий и порядка удержаний из заработной платы (например, если от работника не потребовали письменное объяснение для установления причины возникновения ущерба, то это – несоблюдение установленного порядка взыскания ущерба. Или если работодатель удержал из зарплаты работника, уволенного по сокращению численности или штата, деньги за неотработанные дни «отгулянного» отпуска).

3. Удержание из заработной платы в большем размере, чем это допускает трудовое законодательство или иные федеральные законы (например, работодатель вычел более 50 процентов заработной платы в случаях, когда размеры ограничены 50 процентами).

Таким образом, если работодатель «оштрафовал» персонал за курение на территории организации, опоздание на работу и т.п., необоснованно лишил работника премии и допустил иные нарушения, которые привели к незаконному уменьшению заработной платы, то, кроме обязанности вернуть вычтенные суммы, ему грозят:

- административная ответственность по статье 5.27 КоАП РФ за нарушение трудового законодательства в виде штрафа с работодателя (в случае если работодателем является организация, штрафу может быть подвергнуто должностное лицо, которое виновно в нарушении трудового законодательства), а при повторном нарушении законодательства о труде соответствующее должностное лицо может быть и вовсе дисквалифицировано;

- материальная ответственность перед работником за задержку выплаты заработной платы (денежной компенсации) в размере не ниже 1/300 действующей в это время ставки рефинансирования Центрального банка РФ от невыплаченных в срок сумм за каждый день задержки, начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно (ст. 236 ТК РФ);

- возмещение морального вреда, причиненного работнику неправомерными действиями работодателя, в размерах, определяемых соглашением сторон трудового договора, а при наличии спора факт причинения морального вреда и размеры его возмещения определяются судом (ст. 237 ТК РФ).

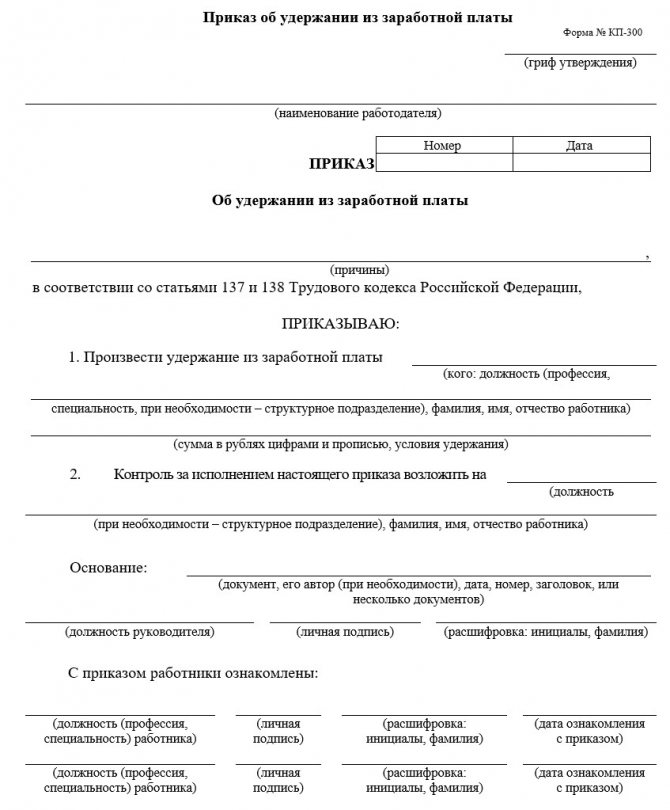

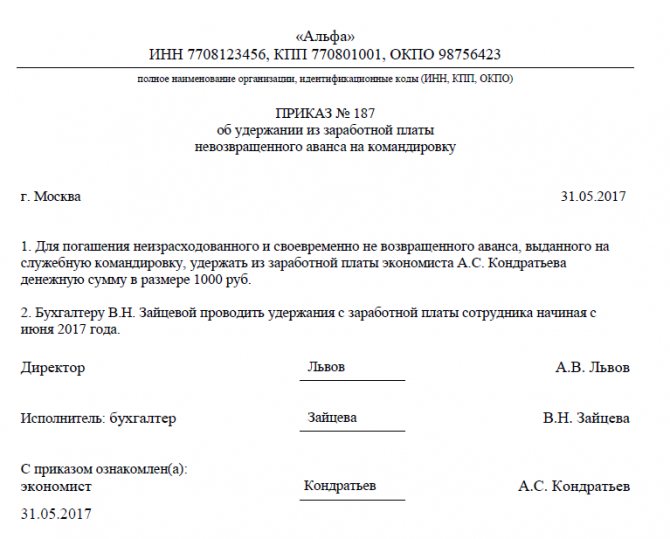

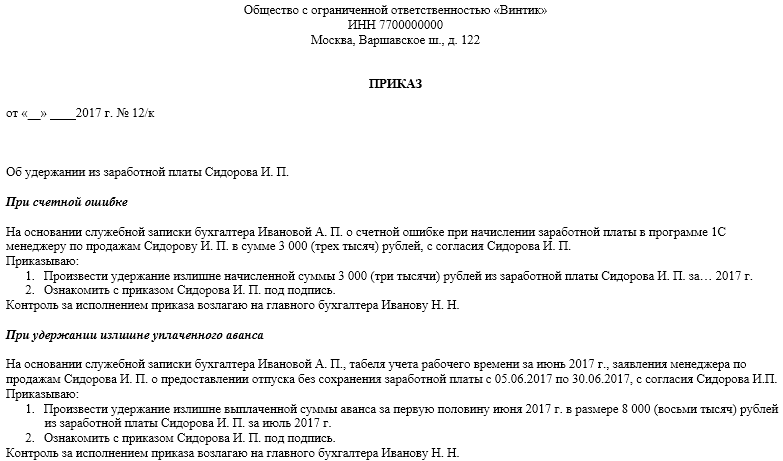

Образцы приказа об удержании из заработной платы работника

Работодатель, в свою очередь, должен оформить приказ, подтверждающий назначение удержаний из заработной платы конкретного сотрудника.

Образец приказа об удержании из зарплаты таков:

Готовый бланк приказа об удержании из заработной платы работника можно бесплатно

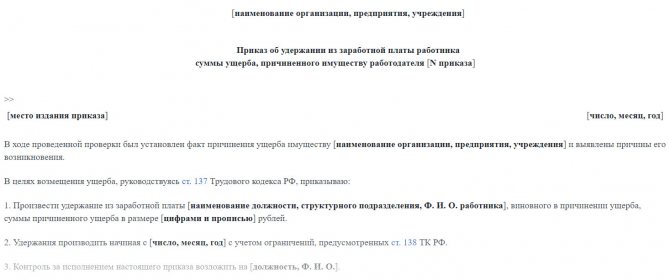

Приведем примеры оформленного приказа в разных ситуациях.

Приказ об удержании из зарплаты работника суммы ущерба, причиненного имуществу работодателя

Приказ об удержании из зарплаты непотраченных средств, выделенных на командировку

Приказ об удержании из зарплаты при счетной ошибке или при излишне уплаченного аванса

Приказ об удержании из зарплаты излишне уплаченных отпускных