Бухгалтерия в примерах

Подписаться Бесплатная «Серебряная» новостная рассылка

Подписчиков 6.724 RSS

| Ноябрь 2007 | ||||||

| 1 | 2 | 3 | 4 | |||

| 5 | 7 | 8 | 9 | 10 | 11 | |

| 12 | 14 | 15 | 16 | 17 | 18 | |

| 19 | 21 | 22 | 23 | 24 | 25 | |

| 26 | 28 | 29 | 30 | |||

За последние 60 дней ни разу не выходила

Сайт рассылки: https://kcbux.ru/ Открыта: 05-04-2006

Автор Марина Ивановна

Статистика

6.724 подписчиков -1 за неделю

- Выпуски

- Статистика

Все выпуски

Начисление заработной платы

Быстрое заведение первички, автоматичекий расчет заработной платы, многопользовательский режим, бесплатные обновления и техподдержка в онлайн сервисе Контур.Бухгалтерия!

Получить бесплатный доступ на 14 дней

Расходы на заработную плату списываются на себестоимость продукции или товаров, поэтому с 70 счетом корреспондируют следующие счета:

- для производственного предприятия — 20 счет «Основное производство» или 23 счет «Вспомогательные производства», 25 «Общепроизводственные расходы», 26 «Общехозяйственные (управленческие) расходы», 29 «Обслуживающие производства и хозяйства»;

- для торгового предприятия — 44 счет «Расходы на продажу».

Проводка выглядит следующим образом:

Д20 (44,26,…) К70

Эта проводка делается на общую сумму начисленной зарплаты за месяц, либо по каждому сотруднику, если учет на 70 счете организован с аналитикой по сотрудникам.

Проводка по начислению аванса аналогичная. Её дата зависит от способа расчетов, установленного в организации:

1. Если аванс выплачивается в фиксированной сумме от месячного оклада работника, то проводка по начислению аванса не нужна. Сделайте только проводку по начислению зарплаты за месяц в последний день этого месяца;

2. Если аванс зависит от времени, которое работник фактически отработал в первой половине месяца, то, как правило, дополнительно делают резервные удержания НДФЛ, алиментов и других выплат. Проводку по начислению аванса создайте по окончании первой половины месяца, за который он начислен. На ту же дату сформируйте проводку по удержаниям.

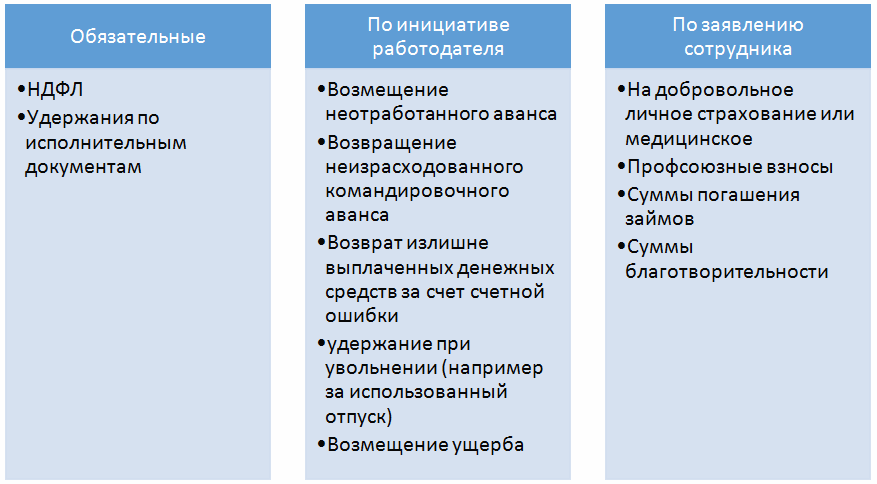

Основания и порядок удержания из заработной платы

Виды возможных удержаний из зарплаты работника:

Доходы, не подлежащие удержаниям

Данные виды установлены ст. 101 закона №229-ФЗ. Основные виды таких доходов:

- Возмещение вреда, причинённого здоровью или в связи со смертью кормильца;

- Компенсации при получении увечья сотрудником и членам семей, если они погибли;

- Компенсация за счёт средств бюджета в результате катастроф (техногенных или радиационных);

- Алименты;

- Суммы служебной командировки, переезда на новое место жительства;

- Материальная помощь в связи с рождением ребёнка, заключением брака и т.д.;

Очерёдность удержаний

Удержания из заработной платы работника производятся в следующей последовательности:

- НДФЛ;

- Исполнительные листы по алиментам на несовершеннолетних детей, на возмещение вреда здоровью, смерти кормильца, нанесённым преступлением или моральный вред;

- Прочие исполнительные листы в порядке поступления (прочие обязательные удержания);

- Удержания по инициативе руководителя.

Ограничение размера удержаний

Сумма обязательных удержаний не может превышать 50% заработной платы, причитающейся работнику. В отдельных случаях размер удержаний может быть увеличен. Например, удержания по исполнительным листам. По данным удержаниям установлено ограничение 70%:

- По алиментам на несовершеннолетних детей;

- Возмещения вреда, причинённого здоровью, смерти кормильца;

- Возмещение преступного ущерба.

Также при расчете удержаний следует учесть:

- Если сумма обязательных удержаний превышает предельную (70%), то сумма удержаний распределяется пропорционально обязательным удержаниям. Остальные удержания не производятся;

- Сумма ограничения удержаний по инициативе работодателя составляет 20%;

- По заявлению сотрудника сумма удержаний не ограничивается.

Пример расчета удержания из заработной платы

На имя сотрудника Василькова А.А. поступило 2 исполнительных листа: алименты на содержание 3 несовершеннолетних детей – 50% заработка и возмещение вреда нанесённый здоровью в размере 5 000,00 руб. Сумма заработной платы составила 15 000,00 руб. Вычет НДФЛ на 3-х детей составил 5 800,00 руб.

Произведем расчёт удержаний по исполнительным листам:

- Налогооблагаемая база НДФЛ = 15 000,00 – 5 800,00 = 9 200,00 руб.;

- НДФЛ = 1 196,00 руб.;

- Сумма заработка для расчёта удержаний = 15 000,00 – 1 196,00 = 13 804,00 руб.;

- Предельная сумма = 9 662,80 руб.

Удержания в размере =11 902,00 руб., из них:

- По алиментам = 6 902,00 руб. (58% от общей суммы удержания);

- Возмещение вреда = 5 000, руб. (42% от общей суммы удержания).

В итоге по исполнительным листам производятся удержания в сумме:

- По алиментам – 9 662,80 *0,58 = 5 604,42 руб.;

- Возмещение вреда – 9 662,80 *0,42 = 4 058,38 руб.

Удержания из заработной платы

Быстрое заведение первички, автоматичекий расчет заработной платы, многопользовательский режим, бесплатные обновления и техподдержка в онлайн сервисе Контур.Бухгалтерия! Получить бесплатный доступ на 14 дней

Удержания из зарплаты уменьшают сумму начислений и проходят по дебету 70 счета. Как правило, одно удержание есть у всех сотрудников — это НДФЛ. Здесь 70 счет корреспондирует с 68 счетом «Расчеты по налогам и сборам», проводка:

Д70 К68

В проводках по другим удержаниям и резервным удержаниям по НДФЛ меняется счет по кредиту, в зависимости от того, куда оно уходит. Например, при удержании по исполнительному листу в пользу третьего лица используется 76 счет «Расчеты с разными дебиторами и кредиторами», проводка:

Д70 К76

Начисление и удержание НДФЛ и других выплат оформляют проводками в последний день месяца, за который начислена зарплата. Проводки по уплате НДФЛ — в день списания денег со счета или выдачи из кассы.

В веб-сервисе Контур.Бухгалтерия легко работать с зарплатой: начислениями и удержаниями, НДФЛ и взносами. Система автоматически делает нужные проводки и формирует платежные поручения.

Что такое неосновательное обогащение

Неосновательное обогащение — это приобретение или сбережение имущества одним лицом за счет другого без должного правового основания.

Лицо, которое без установленных законом, иными правовыми актами или сделкой оснований приобрело или сберегло имущество за счет другого лица, обязано возвратить последнему это необоснованно приобретенное имущество.

Такую обязанность устанавливает пункт 1 статьи 1102 Гражданского кодекса.

Однако, он же предусматривает и ряд исключений.

Например, согласно пункту 3 статьи 1109 Гражданского кодекса РФ не возвращаются в качестве неосновательного обогащения заработная плата и приравненные к ней платежи, пенсии, пособия, стипендии, возмещение вреда, причиненного жизни или здоровью, алименты и иные денежные суммы, предоставленные гражданину в качестве средства к существованию, в случае, если:

- получение этих средств не было связано с недобросовестными действиями приобретателя;

- получение денежных средств связано со счетной ошибкой.

При это добросовестность гражданина – получателя спорных денежных средств подразумевается.

Доказать обратное должна сторона, требующая возврата излишне выплаченных сумм.

Еще по теме:

ВС РФ запретил отбирать пособия, выплаченные по ошибке

ВС РФ: почему долг нельзя взыскать как неосновательное обогащение?

Начисление страховых взносов

В проводках по страховым взносам не участвует 70 счет, т.к. они не начисляются работникам и не удерживаются из их зарплаты.

Страховые взносы относятся на себестоимость продукции, т.е. проходят по дебету счетов 20 (26, 29, …) или 44 в корреспонденции со счетом 69 «Расчеты по социальному страхованию и обеспечению». У 69 счета обычно бывают субсчета для каждого взноса. Проводка:

Удобное ведение бухгалтерии онлайн

Быстрое заведение первички, автоматический расчет зарплаты, многопользовательский режим в Контур.Бухгалтерии

Попробовать

Д20 (44, 26, …) К69

Удержание из заработной платы: проводки и примеры

Обязательные удержания

НДФЛ удерживается у каждого сотрудника с заработной платы в размере ставок:

- 13% — если сотрудник — резидент РФ;

- 30% — если нерезидент РФ;

- 35% — в случае выигрыша, суммы экономии на процентах и прочее;

- 15% — от дивидендов нерезидента РФ;

- 9% — от дивидендов до 2015 года; процентов по облигациям с ипотечным покрытием до 2007 года, от доходов учредителями доверительного управления ипотечным покрытием.

При этом не важно в какой форме получен доход в денежной или натуральной. Рассмотрим пример:

Сотруднику Василькову А.А. начислена заработная плата 30 000,00 руб., из неё удержан НДФЛ по ставке 13%, так как Васильков А.А. является резидентом.

Проводки по обязательному удержанию НДФЛ:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 30 000,00 | Начислена заработная плата |

| 70 | 68 | 3 900,00 | Удержан НДФЛ |

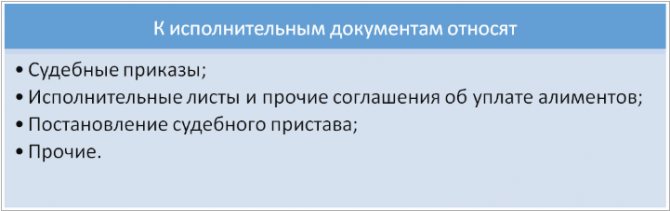

По исполнительным документам

Сумма по исполнительному листу удерживается с зарплаты с учётом НДФЛ. Сумма дополнительных расходов по исполнительному листу (например, комиссия за перевод) списывается с сотрудника.

Рассмотрим на примере:

Сотруднику Василькову А.А. начислена заработная плата 20 000,00 руб., из неё удержано 25% по исполнительному листу. Сумма удержания по исполнительному листу = (20 000,00 – 13%) * 25% = 4 350,00 руб.

Удержание из заработной платы Василькова А.А. по исполнительному листу отражается проводкой:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 20 000,00 | Начислена заработная плата |

| 70 | 68 | 2 600,00 | Удержан НДФЛ |

| 70 | 76.41 | 4 350,00 | Удержана сумма по исполнительному листу |

| 76.41 | 50 | 4 350,00 | Перечислена сумма по исполнительному документу из кассы |

По инициативе работодателя

Удержания в целях погашения задолженности регламентируются Трудовым кодексом и прочими федеральными законами. При этом необходимо издать приказ не позднее месяца со дня выплаты и получить письменное разрешение от сотрудника.

Если при увольнении сумма удержаний не полностью списана, то по согласованию с работником сумма может быть погашена:

- В судебном порядке;

- Внесением средств в кассу;

- Подарить работнику (в таком случае, расходы не учитываются при исчислении налога на прибыль);

- По заявлению работника списывать ежемесячно по 20% заработной платы.

Типовые проводки при удержаниях из заработной платы по инициативе работодателя::

| Дт | Кт | Описание операции |

| 26 | 70 | Начислена заработная плата |

| 70 | 68 | Удержан НДФЛ |

| 70 | 73.2 | Удержана сумма возмещения недостачи |

| 70 | 71 | Удержана невозвращённая подотчётная сумма |

| 70 | 73.1 | Погашение выданного займа |

Рассмотрим пример:

У сотрудника Василькова А.А. из заработной платы произведено удержание в счёт погашения займа 1 500,00 руб. Заработная плата при этом составила 10 000,00 руб. Предельная сумма равна = 8 700,00 *0,2 = 1740,00 руб.

Проводки удержание займа из заработной платы Василькова А.А.:

| Дт | Кт | Сумма, руб. | Описание операции |

| 26 | 70 | 10 000,00 | Начислена заработная плата |

| 70 | 68 | 1 300,00 | Удержан НДФЛ |

| 70 | 73.1 | 1 500,00 | Удержание в счёт погашения займа |

Бухгалтерские проводки в примерах

Описание рассылки:

- Рассылка для начинающих бухгалтеров и не только.

- В рассылке представлены Примеры составления бухгалтерских проводок по всем разделам бухгалтерского учета.

- Примеры составлены с разъяснениями и учетом требований нормативных документов.

- Подписавшись на данную рассылку, вы будете еженедельно получать по одному примеру составления бухгалтерских проводок.

- Вы сможете самостоятельно разобрать пример, ознакомиться с нормативными актами, закрепить свои знания.

Выпуск № 77

Расчеты с персоналом

Расчеты с персоналом по оплате труда

Пример 11

[/td] Бухгалтерские проводки (При наведении курсора на номер счета появляется подсказка)

| Для обобщения информации о расчетах с работниками организации по оплате труда (по всем видам оплаты труда, премиям, пособиям, пенсиям рабатающим пенсионерам и другим выплатам), а также по выплате доходов по акциям и другим ценным бумагам данной организации предназначет счет 70 «Расчеты с персоналом по оплате труда». По кредиту счета 70 «Расчеты с персоналом по оплате труда» отражаются суммы:

По дебету счета 70 «Расчеты с персоналом по оплате труда» отражаются выплаченные суммы оплаты труда, премий, пособий, пенсий и т.п., доходов от участия в капитале организации, а также суммы начисленных налогов, платежей по исполнительным документам и других удержаний (Инструкция по применению Плана счетов. Счет 70 «Расчеты с персоналом по оплате труда»). | |||

Начислена заработная плата на сумму — 122 200 руб. следующим категориям работников:

Начислены дивиденты акционерам — работникам организации — 70 000 руб. Начислены отпускные работнику за счет созданного ранее резерва на оплату отпусков — 12 000 руб. Удержан налог на доходы физических лиц — 18 000 руб. Заработная плата и дивиденты выплачены из кассы организации. | |||

| Дебет | Кредит | Сумма (руб.) | Содержание |

| 67 500 | — сумма заработной платы работников основного производства | ||

| 34 300 | — сумма заработной платы работников вспомогательных производств | ||

| 20 400 | — сумма заработной платы управленческого персонала | ||

| 70 000 | — сумма начисленных дивидендов | ||

| 12 000 | — сумма начисленных отпускных за счет резерва на оплату отпусков | ||

| 18 000 | — сумма удержанного налога на доходы физических лиц | ||

| 186 200 (122 200 +70 000 +12 000 -18 000) | — сумма выданная работникам организации |

Начисленные, но не выплаченные в установленный срок (из-за неявки получателей) суммы отрыжаются по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Расчеты по депонированным суммам») (Инструкция по применению Плана счетов. Счет 70 «Расчеты с персоналом по оплате труда»).

При выплате этих сумм получателю делается запись по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» и кредиту счетов учета денежных средств (Инструкция по применению Плана счетов. Счет 76 «Расчеты с разными дебиторами и кредиторами»).