Общие условия

Вне зависимости от того, какой продукт предлагается российским банком (а их много), потребуется заполнение заявления. Данную операцию осуществляют следующими образами:

- Заполнение заявления онлайн на официальном сайте. Для этого существует специальная вкладка «Анкета-заявка для ипотеки».

- Посещение лично подразделения банка для ознакомления с условиями и оформить заявку.

Требования кредитор выдвигает подобные тем, какие действуют в других банках:

- Наличие официальной работы на протяжении 3 месяцев;

- Необязательно российское гражданство. Но предпочтение отдается россиянам и гражданам стран СНГ;

- Рабочий стаж составляет в общем, а не на одном месте 12 месяцев, но на последней вакансии – полгода.

Также ВТБ 24 имеет следующие условия для всех клиентов:

- ВТБ входит в ряд крупнейших кредиторов, поэтому предлагает кредитные продукты для всех категорий людей. Если сравнивать с другими банковскими учреждениями, условия ВТБ более выгодные по ипотеке.

- У заемщиков есть право выбора будущего жилья на первичном или на вторичном рынке. ВТБ не ограничивает и тип жилого имущества, так как действуют в 2021 году программы для квартир, домов или участков под строительство.

- Для участников финансовых программ действуют льготные положения для того, чтобы погасить кредитный долг. Если выбирается программа военной ипотеки или под материнский сертификат, разница в процентах больше.

- Первоначальный средний взнос составляет четверть от цены за приобретаемое имущество. Но, если заемщик военный, пенсионер или студент, для него действуют следующие проценты: 15%, 9,2%. Может оформиться займ по двум документам, но тогда первоначальный взнос достигнет 40% от цены за жилье.

- Купленную недвижимость необходимо зарегистрировать для того, чтобы предупредить возможные риски. Заемщику предлагается также к оформлению комплексная страховка, позволяющая застраховать себя с недвижимостью. При согласии оформить комплексную страховку можно получить более низкую тарификацию.

- Но нельзя взять крупный займ в другой валюте. Минимальная сумма составляет 600 тысяч рублей, а максимальная – 30 лет.

Также положительным моментом является то, что при ипотеке поручительство необязательно. Но, чтобы увеличить сумму, заемщик может пригласить дополнительно поручителя. Тогда в процессе выдачи кредитных средств общий доход будет суммирован.

Как подать онлайн-заявку на ипотеку в ВТБ

Пример заявления-анкеты на ипотеку ВТБ.

Прежде чем подавать заявку, рекомендуется внимательно ознакомиться с требованиями, предъявляемыми финучреждением к клиентам, условиями кредитования, перечнем обязательных документов. Если требования и условия приемлемы, можно заполнять анкету-заявку и отправлять ее кредитору на рассмотрение.

Последовательность подачи онлайн-заявки:

- Нужно зайти в личный кабинет на портале ВТБ, выбрать категорию «Кредиты», а затем подходящий продукт, предварительно рассчитав его на кредитном калькуляторе.

- Напротив выбранного программы кредитования нажать «Оформить заявку».

- Откроется анкета, в которую нужно внести всю запрашиваемую банком информацию: паспортные данные, контактный телефон, адрес проживания (регистрации), электронный адрес, сведения о работодателе, размер займа, период кредитования, сумму первоначального взноса и данные о приобретаемой недвижимости.

- После заполнения анкеты нажать «Отправить».

После рассмотрения заявки сотрудник банка перезванивает клиенту для уточнения сведений, предлагает ему подойти с документацией для оформления кредитного соглашения в отделение финансовой компании.

По заявке онлайн банковское учреждение принимает предварительное решение, а основное озвучивается только после тщательной проверки клиента, рассмотрения представленных им документов. Кредитор может и отказать в предоставлении займа без указания причин.

Чтобы повысить шансы получения ипотечного кредита, рекомендуется подавать онлайн-заявки одновременно в несколько кредитных организаций. Отслеживать результаты по ним можно дистанционно через интернет-банк.

Ипотечные программы

ВТБ осуществляет кредитование на протяжении многих лет, поэтому успел разработать ипотечные продукты, пользующиеся спросом у разных категорий граждан. У каждой программы есть свои особенности и ограничения.

Покупка жилья

Относится к классической программе по ипотеке, которая доступна каждому гражданину. Она не предполагает льгот, но из-за доступности ее выбирает 40% заемщиков.

Общие условия следующие:

- Ставка – 10,7% – 11%;

- Первый взнос – 20%;

- Сумма от 600 тыс. рублей на 30 лет вне зависимости от того, первичное или вторичное жилье.

Данный вид доступен в рублях или в другой валюте, предлагаемой банком.

Ипотека без подтверждения дохода

Необязательно иметь официальный заработок для того, чтобы получить крупный займ на покупку недвижимости. Граждане, не имеющие возможности подтвердить документально свои доходы, должны внести первый взнос в размере 30-35% от цены за имущество на рынке. В таком случае шансы на получение положительного ответа повышаются.

По причине того, что банковское учреждение значительно рискует, условия получения ипотеки в ВТБ становятся более жесткими. Каждый месяц граждане будут вынуждены вносить оплату по высокому проценту, если сравнивать с трудоустроенными клиентами официально.

Больше метров меньше ставка

Положительное в данном типе кредитования то, что займ выдается на уютные и просторные квартиры, где площадь превышает 65 кв.м. Такой программой пользуются чаще семьи с детьми.

Стандартные условия:

- Сумма составляет до 60 млн рублей;

- Процент – 9.2%;

- Первый взнос – 20%;

- Сам кредит берется на 30 лет.

Смотрите на эту же тему: Что такое и кому положена военная ипотека? Условия получения военной ипотеки в [y] году

Но имеется один нюанс в виде обязательности в оформлении комплексного страхования. Также следует оплатить первый взнос в размере четверти от тела кредита.

Военная ипотека ВТБ 24

Военнообязанные, служащие в армии или работающие в правоохранительных органах, могут участвовать в накопительно-ипотечной системе. Ежегодно эта категория людей рассчитывает на пособия и льготы. У данных средств целевая направленность, поэтому деньги можно применить для погашения ипотеки. Но есть один нюанс: участвовать в программе разрешается клиентам, имеющим 3-х летний стаж в военной службе.

Ипотека для зарплатных клиентов

Граждане, которые уже являются клиентами банка, и получают через него заработную плату, имеют привилегии. Для получения ипотеки не нужно доказывать свою платежеспособность, приносить дополнительные документы. Банк за время сотрудничества сам может предложить людям выгодные предложения. Процентная ставка составляет 10%, а деньги берутся на 30 лет с первым платежом в 10%.

Ипотека ВТБ с государственной поддержкой

Данная банковская поддержка была создана при помощи государства для обеспечения менее защищенных слоев населения недвижимостью. В зависимости от того, какой статус имеют заемщики, для них рассчитываются льготы. Есть один минус: ипотека с государственной поддержкой требует длительного заполнения заявления и заключения сделки, что может занять несколько недель.

Ипотека для молодых семей

Супруги, которые не достигли 35 лет, относятся к категории молодой семьи. Для них доступна выгодная ипотека в ВТБ по льготной программе. Вместо первоначальной оплаты пара может внести субсидию от государства. Если у пары имеется ребенок, сумма взноса составит 40%, а бездетные пары выплачивают 35%.

Ипотека с использованием материнского капитала

Материнский капитал – вспомогательная сумма для матерей, которые родили более одного ребенка. Выплаты целевой государственной помощи осуществляются по достижению трех лет ребенком. Но, если деньги будут передаваться на оплату ипотеки, можно не ожидать достижения этого возраста. ВТБ позволяет оплатить первый взнос или уже имеющуюся задолженность материнским капиталом.

Ипотека для молодых специалистов

Для поддержки развития науки государство создает выгодные условия для начинающих условий и специалистов. Клиенты ВТБ 24 может оформить займ по сниженной годовой ставке с возможность оплаты долга на протяжении 30 лет.

Залоговая недвижимость

Данная программа предполагает займ для покупки жилого имущества, которое находится в залоге и в последующей продаже.

Общие условия:

- Процент – 10.6% исключительно на залоговое имущество;

- Первый взнос в размере 20%;

- Выдается кредит до 60 млн. рублей на сроки до 30 лет.

Невыгодна финансовая услуга по причине длительных юридических решений.

Рефинансирование

Рефинансирование в банке ВТБ предлагается по следующим требованиям:

- Постоянный процент составляет 8,8%;

- Рефинансируется ипотечный кредит исключительно в российских рублях;

- Кредит составляет 80% от покупаемого имущества;

- Сроки составляют 30 лет.

Можно погасить досрочно кредит, и, при этом, не будут накладываться штрафные санкции.

Ипотека онлайн

Непрерывное развитие финансовой и банковской отрасли в нашей стране делает многие продукты и услуги, которые ранее казались сложными, более доступными и выгодными для клиентов. Поэтому на сегодняшний день ипотека онлайн в ВТБ — это одно из наиболее востребованных направлений среди потребителей. Услуга позволяет купить недвижимость в кратчайшие сроки, а потом постепенно выплачивать сумму долга в течение определенного отрезка времени. Именно поэтому большинство предпочитают участвовать в программе вместо того, чтобы копить долгое время.

Однако при принятии решения нужно учитывать разные нюансы.

Например, компании имеют различные требования и ограничения. Соответственно, перед подбором недвижимости заранее уточните все параметры стоимости и расположения объектов.

Требования

- наличие действующего паспорта гражданина РФ с постоянной регистрацией;

- стабильный доход на протяжении минимум шести месяцев и официальное трудоустройство;

- юридическая чистота выбранного объекта недвижимости. Она не должна быть в залоге или иметь какие-то другие ограничения для проведения сделок купли-продажи;

- положительная кредитная история потенциального заемщика. Она проверяется в обязательном порядке при подаче заявки, банк делает запрос в БКИ. Если у клиента ранее были длительные просрочки, то компания может вынести отрицательное решение в выдаче.

Клиенты, которые уже подключились к программе ипотека онлайн в ВТБ, могут выделить определенные плюсы:

- Отправка и оформление заявки не занимает много времени. Достаточно корректно заполнить анкету и ожидать ответа. После первого одобрения можно выбирать недвижимость и собирать по ней пакет документов.

- Не нужно постоянно ходить в офис, все консультации проводятся в дистанционном режиме.

- Размер ежемесячного платежа и процентная ставка остаются фиксированными на протяжении всего срока.

- Разрешается досрочное погашение без применения штрафных санкций.

Независимый сервис Banki.ru

Банки.ру сегодня — это один из самых востребованных порталов на просторах интернета. Благодаря достоверной информации на сайте, можно провести мониторинг предложений и выбрать самый подходящий для вашего семейного кошелька. На калькуляторе, указав сумму и срок, можно рассчитать примерные ежемесячные платежи. Все услуги сайт оказывает совершенно бесплатно, а пользоваться порталом может каждый начинающий пользователь.

Онлайн калькулятор

Для самостоятельных расчетов ипотечного платежа работает калькулятор. Сервис на официальном сайте банка поможет рассмотреть вариант с досрочным гашением и учетом материнских средств. Для это потребуется ввести следующие данные: сумму кредита, тип платежа, процентную ставку, наличие материнского капитала или пего отсутствие, дату выдачи и срок.

Требования к заемщикам

При доступных программах, ориентирующихся на клиента, оформление кредита доступно далеко не каждому человеку. Банком выдвигаются определенные требования, так как приобретение квартиры или дома – серьезный финансовый риск.

Граждане, соответствующие банковским требованиям, могут рассчитывать на более низкую ставку по проценту. Какие требования предъявляет банк своим потенциальным заемщикам:

- Оформляется ипотечный договор гражданам, которым исполнилось 21 год. Этот возраст считается достаточным для наличия устойчивого официального заработка и ответственности за возлагающиеся обязанности. Ипотека доступна для оформления гражданам, которые не достигли возраста пенсионных начислений, так как на момент завершения долга человеку должно быть не больше 65 лет.

- Рабочий стаж насчитывает 1 год на всех официальных местах работы. На последнем рабочем месте этот показатель составляет не менее 3-х месяцев.

- Преимущественно наличие гражданства Российской Федерации. Но допускается наличие гражданства СНГ. Для иностранцев выдвигаются дополнительные условия: постоянное рабочее место на территории страны и легальное проживание на ее территории.

- Кредитная история без просрочек. Заемщик в процессе оформления ипотечного договора не должен иметь финансовые обязательства перед другими банками или МФО.

Смотрите на эту же тему: Как снять обременение с квартиры после погашения ипотеки в МФЦ?

Проверяются данные на протяжении трех дней. После этого срока заемщик получает на электронную почту или после телефонного звонка решение по своей заявке. Если банк принял положительное решение, предполагается заключение финансовой сделки. В договоре находится вся информация об оформляемом займе с индивидуальным графиком платежей, а также памяткой для клиентов. После этого средства могут быть перечислены на карту или выданы на руки.

Просрочка платежа

В отношении клиентов, которые допускают просрочки платежей, в ВТБ есть четко регламентированный алгоритм действий:

- Заемщик уведомляется о том, что он допустил просрочку платежа. Делается это с помощью телефонных звонков, смс-сообщений, писем на электронную почту. Период оповещений может длиться от 7 дней с момента образования просрочки.

- Если клиент игнорирует сотрудников банка и ничего не предпринимает для погашения долга, начинают начисляться штрафы в размере, указанном в договоре.

- Банк передает дело в суд. Обычно судебные органы встают на сторону кредитора, квартира передается в пользу банка.

Очень важно после погашения всего долга взять справку о том, что задолженность перед банком отсутствует. Справка необходима для предъявления в Росреестр. На ее основании с объекта недвижимости снимается обременение, он переходит в полную собственность заемщика.

Требования к недвижимости

Банк ВТБ имеет определенные требования с ограничениями к покупаемому жилью вне зависимости от его типа. Основное условие положительного решения заключается в высокой ликвидности недвижимости. Ликвидность – характеристика, позволяющая банку при наличии просрочек продать квартиру или дом.

Идеальный вариант в заключении кредитной сделке – квартира в новостройке. Но допустимо приобретать имущество вторичное при таких условиях:

- Квартира должна быть оснащена основными инженерными коммуникациями. Должен быть проведен водопровод, электроэнергия, газопровод и свет.

- Имеющиеся перепланировки и ремонтные работы должны иметь законное разрешение и подтверждены официально.

- Многоквартирный дом не должен быть в нежилом состоянии. Допустимый уровень износа составляет 70%.

- Недвижимое имущество не должно находиться в обременении, другие прописанные жильцы в нем недопустимы.

- По площади однокомнатная квартира должна составлять от 32 кв. м, если это двухкомнатная — от 41 кв.м, трехкомнатная — 55 кв.м.

ВТБ клиенту дает 3 месяца для поисков подходящего жилого имущества. По специальной программе предполагается выделение денег на строительство. Главным требованием к такому имуществу является отсутствие обременения на земельный надел, находящийся вокруг дома. Средства на постройку дома даются этапами. Дом будет тщательно проверен после того, как закончится возведение.

Необходимые документы

Для оформления документации в банке должны быть собраны требуемые бумаги:

- Паспортные данные с указанием гражданства;

- Страховка;

- Справка 2-НДФЛ;

- Документ купли-продажи, подтверждающий факт покупки;

- заявление в свободной или бланковой форме;

- Данные о регистрации отношений и паспортные данные детей, если имеется материнский сертификат;

- Жилищный военный сертификат, если клиент участвует в накопительной системе.

Могут потребоваться в зависимости от случаев и другие документы в виде выписки со счетов или свидетельства о получении в собственность имущества.

Досрочное погашение

В определенных случаях ВТБ банк разрешает совершить досрочное погашение ипотеки. Это снижает переплату банка для того, чтобы клиент смог на полноценной основе пользоваться недвижимостью в более короткий промежуток времени. Досрочное погашение кредита осуществляется следующим образом:

- Уменьшается обязательный первый взнос;

- Уменьшаются сроки оплаты.

Банковское учреждение не накладывает штраф на досрочное погашение займа, поэтому заемщику разрешается написать заявление на досрочное погашение.

Стоит ли брать ипотеку ВТБ-24

ВТБ 24 дает возможность потребителям на выгодных условиях получить деньги на жилье. Дополнительными плюсами, влияющими на популярность в России банка, можно считать:

- Возможность оплаты долго преждевременно без дополнительных комиссий или штрафных санкций.

- Участие заработной платы, получаемой в банке, в оплате обязательного платежа каждый месяц.

- Минимум требований для получения кредита.

- Большое количество программ для разных слоев населения.

- Сниженный процент для тех, кто является клиентом АО «АИЖК».

- Бонусные программы.

- При оформлении целевого кредита время рассмотрения заявления не превышает трех дней.

Банк, желая сохранить свою положительную репутацию, не доводит до судебных разбирательств, а идет навстречу людям. Если появляются сложности в выплате ипотечного взноса регулярно, можно рассмотреть альтернативный вариант (временно «заморозить» выплаты, пролонгировать срок и т.д.). При рассмотрении и анализе всех факторов, а также проверке гибкости кредитных продуктов с оперативностью принятия решения, можно считать ипотеку в ВТБ одним из выгодных вариантов на кредитном рынке.

Основное требование банка к клиентам

Физические лица, желающие получить жилищный кредит в ВТБ 24, должны отвечать следующим требованиям:

- наличие российского гражданства необязательно, т.е. получить ссуду могут даже иностранные граждане, законно проживающие на территории РФ;

- наличие положительной кредитной истории;

- официальное трудоустройство;

- трудовой стаж: общий — от 1 года, на текущем рабочем месте — более 1 месяца;

- 50% ежемесячных доходов заявителя должны полностью перекрывать обязательный ежемесячный платеж по кредиту.

Свои доходы заемщик должен подтвердить соответствующими документами. Если их не хватает для обеспечения заявленной суммы займа, финансовая компания допускает привлечение созаемщиков, но не более 4 человек.

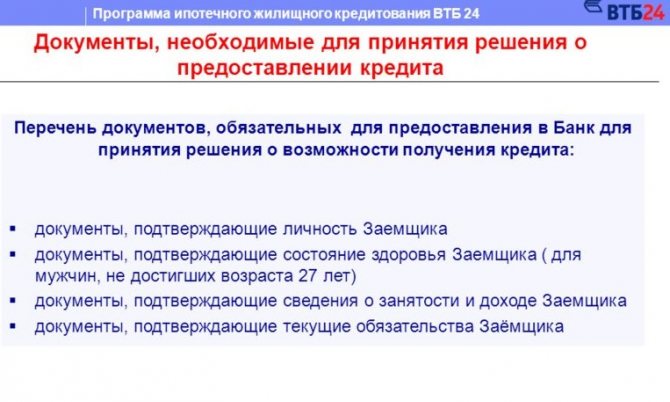

Требуемые документы

Необходимо следующее:

- паспорт гражданина РФ (иностранцы с правом проживания в России предоставляют любой документ, удостоверяющий личность);

- правильно оформленное, без ошибок и исправлений, заявление с подписью клиента;

- пенсионная страховка;

- документы, подтверждающие официальное трудоустройство и платежеспособность заявителя;

- мужчины призывного возраста (до 27 лет) обязательно предоставляют военный билет;

- документация на жилую недвижимость, приобретаемую по ипотеке, или на собственное имущество, оформляемое в залог.

Если оформляется ипотека с использованием материнского капитала, заемщик предоставляет кредитору соответствующий сертификат и выписку из ПФ РФ об остатке государственной помощи.

Дополнительно могут потребоваться:

- документы о составе семьи: свидетельства о браке (разводе), о рождении (на детей);

- брачное соглашение, если такой документ составлялся;

- документация на ликвидное имущество, которое является собственностью заемщика.

Требуемые документы при оформлении по 2-м документам

Документы, необходимые для оформления ипотечного кредита.

Банк ВТБ24 предлагает клиентам специальную программу кредитования «Победа над формальностями», по условиям которой получить заемные средства можно всего по 2 документам: паспорту и СНИЛС.

Но минимальный первый взнос в данном случае составляет 40% рыночной стоимости приобретаемой квартиры или 50% цены апартаментов.Оформление ипотеки в отделении ВТБ

Заявление на жилищный кредит можно подавать непосредственно в офисе финансовой компании.

Порядок подачи ВТБ-заявки на ипотеку через офис:

- Предварительное изучение банковских продуктов, выбор подходящей программы кредитования.

- Сбор необходимой документации.

- Посещение офиса финансовой компании, заполнение анкеты-заявки, предложенной сотрудником банка.

- Передача заявки с пакетом документов менеджеру кредитной организации.

После рассмотрения заявки, проверки сведений о клиенте кредитор может затребовать дополнительную документацию, подтверждающую платежеспособность клиента.