Что такое закладная и для чего она нужна

Закладная – очень серьезный документ при оформлении ипотеки! Хотя многие заемщики недооценивают его важность. Этот документ выступает в качестве обеспечения ипотечного кредита, «подстраховка» для банка. Чаще всего суммы в ипотечных договорах фигурируют немалые, да и срок не один год. И если у заемщика наступают определенные обстоятельства, мешающие выплате ипотеки (потеря работы, ухудшение здоровья, снижение дохода), банк может прибегнуть к закладной с целью распоряжения имуществом. Самый распространенный вариант – банковская организация продает недвижимость (объект залога) и возвращает свои денежные средства, выданные ранее по ипотечному договору.

Для чего нужна закладная на квартиру?

Заемщику оформление залога может открыть доступ к более выгодным условиям кредитования. Банк, в свою очередь, защищает себя от риска невозврата кредита. Кстати, законом не возбраняется возможность продажи закладных другим банкам – в этом случае кредитная организация не только в полной мере возвращает свои денежные средства, но и чаще всего зарабатывает дополнительные деньги.

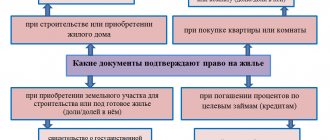

Какие документы нужны для закладной

Для оформления закладной заемщику потребуются:

- Паспорт. Не забудьте и паспорт созаемщика, если планируете выплачивать ипотеку совместно с кем-то.

- Документы, которые подтверждают платежеспособность. Например, справку 2-НДФЛ или выписку с зарплатного счета.

- Документы, которые подтверждают право на квартиру. Это может быть выписка из ЕГРН, договор купли-продажи или свидетельство о собственности.

- Акт приема-передачи. Понадобится, только если вы приобрели квартиру в новостройке.

- Техпаспорт и поэтажный план дома.

- Оценку залога. Банки учитывают оценку только аккредитованных ими организаций. Уточните, с какими оценщиками сотрудничает банк, перед тем, как заказать отчёт.

Некоторые банки могут запрашивать и другие документы. Уточните полный список у своего менеджера или на сайте банка.

Правила оформления

Правильно составленная закладная по ипотеке способствует защите прав заемщика, а любые неточности в формулировках текста закладной могут привести к утрате объекта недвижимости.

Поэтому к составлению и регистрации закладной нужно подойти ответственно. Регистрация закладной в Росреестре исключает возможность внесения изменений в состав документов, все исправления в бланке приведут к признанию её недействительной.

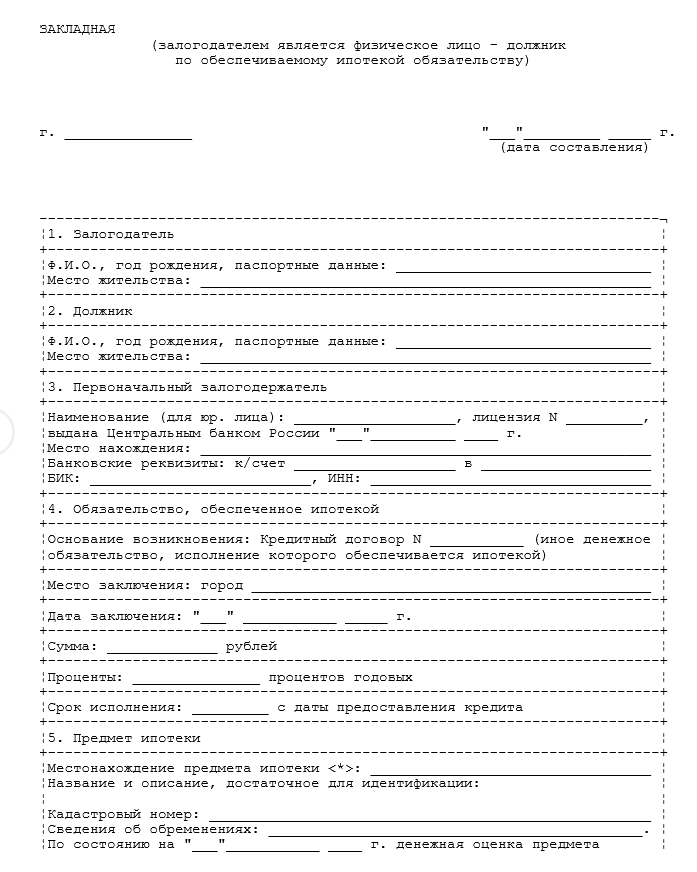

Содержание закладной

Для всех банковских учреждений действует общее требование по содержанию закладной, при этом структура самого бланка может отличаться в разных банках.

Как выглядит закладная по ипотеке?

На примере бланка закладной по ипотеке от Сбербанка, приведенной ниже, рассмотрим, какие обязательные пункты должна включать закладная:

- информация о человеке или организации, предоставивших залог (соответственно, паспорт и все реквизиты юрлица);

- информация о держателе залога – название, адрес, лицензия банка и т.д.;

- полное описание объекта недвижимости, передаваемого в залог;

- оценочная стоимость объекта и информация о лице, который произвел экспертизу;

- сумма, процентная ставка по кредиту, размер и периодичность платежей, срок действия ипотечного договора;

- регистрационный номер документа и дата его составления.

Для наглядности прикладываем фото закладной, а сам документ можно скачать по ссылке.

Для составления закладной понадобятся документы, приведенные в таблице.

| Необходимые документы | Примечания |

| Паспорт заемщика и поручителей | Копии первой страницы и прописки |

| Акт независимой оценки недвижимости – залога по ипотеке | Также необходим отчет об оценке квартиры с датой не более 6 месяцев |

| Копия договора с застройщиком | Либо другие договора купли-продажи или документы, подтверждающие факт права собственности на недвижимость |

| Договор ипотечного кредитования | Копия |

| Акт приема-передачи квартиры | Копия |

| Копии документов БТИ | Передача здания в экспликацию, кадастровый паспорт |

| Копия свидетельства о браке | Если заемщик находится в официальном браке |

Закладная – это важно! Банковские структуры заинтересованы в составлении документа, это их гарантия возврата средств по ипотеке. Получатель кредита же должен быть предельно внимателен при составлении и подписании этого документа, ведь предметом залога чаще всего выступает единственное жилье. Кстати, в случае конфликтов и разногласий сторон, суд будет рассматривать дело на основании именно закладной, а не ипотечного договора.

Регистрация

После того, как закладная оформлена и подписана, ее вместе с договором ипотечного кредитования и документами на квартиру передают в Росреестр на регистрацию.

Сотрудниками регистрирующей инстанции проставляются отметки о приеме, присваивается номер.

По завершению процедуры регистрации залогодателю выдается свидетельство о праве собственности на недвижимость. На документ ставится отметка о наложенных обременениях – они снимаются только после полного расчета с банком по ипотеке.

Кстати, услуга платная — за регистрацию закладной придется платить заемщику (исходя из условий договора купли-продажи):

- 1 000 руб. физическое лицо;

- 4 000 руб. юридическое.

Оформление

Закладная составляется в единственном экземпляре! Она хранится в банковском учреждении и заемщику не выдается.

Поэтому на случай утраты документа, возникновения споров и разногласий получателю ипотеки будет полезно сохранить для себя копию. Важный момент – при оформлении закладной важно проверить соответствие указанных в ней сведений с ипотечным договором.

Хранение

Как мы уже писали, закладная оформляется в единственном экземпляре. И конечно, хранить ее банк должен бережно и аккуратно. Но на практике нередко возникают ситуации, связанные с потерей документа, или утратой его внешнего вида.

Что делать? Особенно остро такой вопрос возникает в момент полной выплаты ипотеки, когда появляется необходимость снять все наложенные обременения.

В этом случае оформляется дубликат. Он должен полностью соответствовать оригиналу и содержать все необходимые отметки.

Если кредитная организация препятствует снятию ограничений на недвижимость, необходимо направить заявление руководителю банка. А если и это не помогло – смело отправляйтесь в суд!

Владелец закладной получает вместе с документом возможность распоряжения залоговой недвижимостью, в случае неисполнения заемщиком взятых обязательств. Если в залог передается единственное жилье, заемщику следует серьезно задуматься о риске остаться без крыши над головой.

Вам может быть интересно: «Где взять ипотеку без подтверждения дохода в 2021 году»

Регистрация

Оформление закладной по ипотеке удобно осуществить одновременно с подписанием кредитного договора и сделки по купле-продаже. Тогда одновременно с регистрацией прав собственности на квартиру Росреестр зарегистрирует и залоговый документ. Порядок регистрации можно разбить на несколько шагов.

Шаг 1. Оформление закладной по ипотеке в банке

Перед тем как оформить закладную, собирают необходимые документы. Зачастую они такие же, как и для составления кредита. Обычно требуют такие документы для закладной:

- паспорт покупателя квартиры с постоянной пропиской;

- отчет о рыночной стоимости залога – его делают оценщики, а оплачивает залогодатель; со времени последней оценки жилья не должно пройти больше полгода;

- кадастровый паспорт и план залогового объекта;

- права собственности на закладываемую недвижимость: договор купли-продажи — если залогом будет ипотечная квартира; выписка ЕГРН — если в залог отдается другой объект;

- страховка – на случай, если залоговая собственность будет повреждена или уничтожена, тогда долг по кредиту будет выплачивать страховая компания.

- свидетельство о браке, если квартира считается совместной семейной собственностью.

На основании документов для оформления закладной и кредитного договора банковские работники заполняют ценную бумагу с подписью всех заинтересованных лиц. После того, как в банке сделают закладную, эту бумагу вместе с договором о купле-продаже надо зарегистрировать в Росреестре.

Шаг 2. Оплата пошлины

Если закладная регистрируется одновременно с оформлением квартиры в собственность, перед обращением в Росреестр необходимо оплатить пошлину: в кассе Росреестра, МФЦ, в банке или любом терминале. Квитанция об оплате входит в пакет документов купли-продажи, т. е. налогом облагается не закладная, а регистрация прав собственности. Если закладная оформляется отдельно от покупки квартиры, ее регистрация не требует оплаты.

Шаг 3. Сдача документов в Росреестр

Оба пакета документов сдаются для регистрации в Росреестр (напрямую или через МФЦ). Выдаются две расписки: для банка и для залогодателя – с перечнем принятых документов, обозначенным сроком готовности, контактным телефоном. Процедура длится до 5 рабочих дней. При подачи документов через МФЦ срок ожидания удлинится на 3-4 дня.

Шаг 4. Как получить закладную

В назначенный срок залогодателю на руки выдается два документа:

- выписка из ЕГРН о регистрации собственности, где стоит отметка об ипотечном обременении — ее заемщик оставляет у себя;

- закладная, которая передается в банк, оформивший ипотечный кредит.

После того, как вы получите закладную для банка, побеспокойтесь о получении дубликата или хотя бы сделайте копию для себя. Бывали случаи, когда банк терял единственный экземпляр закладной, а дубликат оформлялся с изменениями не в пользу заемщика.

Как может использоваться банком

Банковские организации заинтересованы в залоговых сделках. И не только потому, что вместе с закладной получают гарантию на возврат выданных кредитных средств. Этот документ позволяет банковской организации заработать дополнительные средства – и это вполне законно.

Направления использования закладной:

- продажа залога;

- частичная переуступка прав;

- обмен закладными.

Помимо этого, банковские организации могут выпускать эмиссионные ценные бумаги с обеспечением в виде залога. Причем банк не обязан запрашивать разрешение заемщика, достаточно отправить ему уведомление о направлении использования.

Продажа залога (частичная и полная)

Частичная переуступка закладной.

Сторонами договора при такой сделке выступают банковские учреждения. Банк-залогодержатель, с целью привлечения финансовых средств, может продать часть долга по ипотеке другому банку. На заемщике это никак не отразится – он будет продолжать выплачивать кредит по тем же реквизитам, но деньги банк будет переводить на счет организации, перекупившей закладную.

Полная продажа закладной.

Реже банки идут на полную переуступку прав на закладную, и залог переходит в распоряжение к другому банку. Для совершения этой операции согласие заемщика так же не требуется – ему просто сообщают о перепродаже письмом или лично в офисе банка. Для ипотечных заемщиков «полная переуступка прав на закладную» звучит устрашающе – они опасаются изменений в договоре в сторону увеличения кредитного бремени. На деле опасаться не стоит. Для клиента изменятся только реквизиты счета для перевода ежемесячных платежей, и других изменений в кредитном договоре не будет.

Обмен

Законом предусмотрена возможность не только продажи закладной, но и обмена – кредитные организации обмениваются между собой залоговым имуществом. В сделке могут принимать участие и физические лица. Если требуется доплата, одна из сторон вносит ее на расчетный счет другой. Для заемщика по-прежнему ничего не меняется, как и в случае частичной продажи и переуступки прав на залог.

Как банки используют закладные

Закладные в банке используются различным образом. Из банка обременение на ипотеку может перейти во временное распоряжение другого держателя. Иногда в интересах прибыли банки продают именные ценные бумаги, не нуждаясь для этого в разрешении залогодателя.

Ниже перечислены варианты использования закладной банком.

Частичная продажа залога

Нуждаясь в быстром возврате денег по ипотеке, залогодержатель может продать часть закладной в банке другому кредитору. Получив от него определенную сумму денег, он расплачивается за нее, перенаправляя взносы по ипотеке на счет своего кредитора. Закладная остается в «родном банке».

Переуступка прав

Иногда залогодержателю требуется сразу вернуть всю сумму, которую должен заемщик. Тогда он переуступает права на закладную другому банку — другими словами, продает эту ценную бумагу. Для заемщика меняется расчетный счет, на который он перечисляет выплаты по кредиту. Все условия ипотеки остаются без изменений. Однако новый залогодержатель может отказать заемщику в предоставлении льгот под предлогом, что не он заключал сделку.

Обмен

Другой разновидность продажи закладной является обмен ценными бумагами. Допустим, банк отдал вашу «дорогую и долгую» закладную другому залогодержателю, получив от него «быструю и дешевую» с доплатой. Расчетный счет для заемщика может остаться прежним — банк сам перенаправит нужные платежи. Иногда залогодателю будет указан новый счет для погашения долга.

Эмиссия

Чтобы побыстрее получить сумму долга по ипотеке, залогодержатель может разделить её на части, и продать свое право на залоговое имущество разным кредиторам. Заемщик переводит деньги на счет залогодержателя, а тот распределяет их тем, кто купил у него закладную по частям.

При всех манипуляциях банка с закладной условия кредитного договора остаются неизменными.

Действия после погашения ипотеки

Ипотека погашена? Поздравляем! Теперь нужно подумать о снятии обременения с залогового объекта недвижимости. Есть два возможных варианта:

- Банк после погашения кредита по запросу клиента сам снимает обременение, и, обладая правами владельца залога, подает заявление в МФЦ;

- Заемщик получает в банке закладную на руки, и самостоятельно обращается в МФЦ для снятия обременения, госпошлина за эту услугу не предусмотрена.

По завершении всех процедур закладная теряет свою юридическую силу, подтверждением чего служит о, и сам документ передается заемщику.

После полного расчета с банком по кредиту заказать и получить в кредитной организации справку об отсутствии долга по ипотечному займу!

Восстановление закладной

Что делать, если закладная утеряна? Не паниковать. Конечно, потеря любого важного документа событие неприятное, но решаемое – его можно восстановить. При этом условия кредитования остаются неизменными, а сам объект залога – в безопасности.

Как можно восстановить закладную?

- Банк-залогодержатель составляет и регистрирует в Росреестре дубликат документа. Сотрудники регистрирующей инстанции сверяют его с имеющейся копией оригинала, и выдают новый бланк с о. Бремя расходов по уплате пошлине лежит при этом на банковской организации.

- Самый быстрый вариант восстановления – представитель кредитора вместе с заемщиком отправляются в Росреестр и оформляют нужные документы.

- Ну и самый неприятный исход – обращение в суд. Это крайняя мера, когда сотрудники Росреестра не могут выдать дубликат и отказываются снять обременение по причине утраты документа. Суд проверит выполнение заемщиком взятых обязательств по ипотеке, и вынесет судебное решение на прекращение залога.

Вам может быть интересно: «Ипотека без первоначального взноса в 2019 году»

Ответы на вопросы

У человека, впервые столкнувшегося с необходимостью оформления ипотеки и передачи недвижимости в залог, возникает масса вопросов. В таблице приведены ответы на часто задаваемые вопросы.

| Что такое депозитарий закладных? | Закладная может быть передана на хранение депозитарию, т.е. профессиональному участнику рынка ценных бумаг, который осуществляет свою деятельность на основании лицензии. Депозитарный учёт оформляется депозитарным договором. |

| Где хранится закладная по ипотеке? | Закладная оформляется в единственном экземпляре, и оригинал хранится в банке-залогодержателе. Реализовать свои права при помощи нее способен только банк, поэтому дополнительные экземпляры при оформлении не выдаются. Может передаваться третьим лицам на законных основаниях (о чем должен быть уведомлен залогодатель). |

| Что делать, если банк потерял закладную? | Залогодатель может сам оформить дубликат закладной и оформить его, а может переложить эту задачу на плечи банка. В таком случае заемщику останется лишь подписать нужные бумаги, и закладная будет восстановлена. |

| Когда банк не выдает закладную после погашения кредита | Первым делом — написать заявление на получение закладной. Если же заявление было написано и вы не получили закладную в установленный срок, пишите жалобу в банковское учреждение или обращайтесь в суд |

| Можно ли внести изменения в закладную | По закону, количество внесения изменений в ценные бумаги не ограничено. Поэтому изменить сведения в закладной можно при любом случае, например, смене собственников или изменениях в кредитном договоре. Для этого нужно обратиться в банк и сообщить о необходимости внесения изменений, а потом в Росреестр |

| Как узнать, оформлялась ли закладная по ипотеке? | Наличие обременения на недвижимость не всегда означает, что есть и закладная. Перед покупкой квартиры нужно напомнить продавцу, что он обязан снять с жилья обременение. Если оформление закладной было, то срок снятия обременения увеличится, если не было – процедура пройдет быстро. Уточнить наличие закладной можно напрямую у продавца или, сделав запрос в банк, которому принадлежит залог. |

| Если ипотека погашена досрочно | После досрочного закрытия долга банк обязан передать заемщику оригинал этого документа с отметкой об исполнении всех обязательств. На оборотной стороне кредитор пишет: «Все обязательства по настоящей закладной исполнены в полном объеме. Претензии к заемщику и залогодателям отсутствуют». Там же обозначается дата внесения последнего платежа по кредиту с указанием точной суммы. |

| Возможна ли ипотека без закладной? | Оформление закладной не является обязательным условием для покупки недвижимости в ипотеку! Однако, как показывает практика, большинство банковских организаций требуют наличие этой ценной бумаги. |

| Если покупать строящееся жилье | При покупке жилья на этапе строительства залогом выступают права требования к застройщику. В этом случае гарантии залогодержателя – возможность требования от застройщика выполнения обязательств по строительству недвижимости. |

Закладная является ценной бумагой, которая удостоверяет права ее владельца как залогодержателя по обеспеченному ипотекой обязательству и по договору об ипотеке (п.2 ст. 142 ГК РФ, ст. 13 Федерального закона от 16.07.1998 N 102-ФЗ «Об ипотеке (залоге недвижимости)».

Закладная является именной документарной ценной бумагой или бездокументарной ценной бумагой, права по которой закрепляются в форме электронного документа, подписанного усиленной квалифицированной электронной подписью. Во втором случае закладная подлежит обязательной передаче на хранение специализированному депозитарию (п. 3 ст. 13 Закона N 102-ФЗ). Закладная составляется залогодателем, а также должником, если залогодателем выступает третье лицо. Она может быть представлена в регистрирующий орган до или после государственной регистрации ипотеки (ст. ст. 13, 13.2 Закона N 102-ФЗ). Регистрирующий орган выдает закладную залогодержателю на основании его заявления, составленного по форме, утвержденной Приказом Минэкономразвития России от 25.04.2018 N 226. При государственной регистрации ипотеки в ЕГРН вносятся сведения о залогодержателе, о том, что его права удостоверяются закладной, а также иные данные в соответствии с ч. 6 ст. 53 Федерального закона от 13.07.2015 N 218-ФЗ «О государственной регистрации недвижимости» (далее — Закон N 218-ФЗ). Сама закладная не подлежит государственной регистрации, она представляется в регистрирующий орган для внесения сведений о ней и залогодержателе, а также иных обязательных данных в ЕГРН. Закон не предусматривает какого-либо особого порядка государственной регистрации залогодержателя, сведения о нем вносятся в ЕГРН на основании договора об ипотеке, представленного на государственную регистрацию, и заявления залогодержателя и залогодателя, нотариуса, удостоверившего договор ипотеки, или заявления залогодателя и управляющего залогом (ч. 1 ст. 53 Закона N 218-ФЗ). Любой законный владелец закладной, кроме обездвиженной документарной закладной и электронной закладной, вправе обратиться в регистрирующий орган для его регистрации в ЕГРН в качестве залогодержателя. Регистрационная запись вносится в реестр в течение одного дня с момента обращения залогодержателя в регистрирующий орган. Одновременно с заявлением о регистрации залогодержатель представляет закладную с отметкой на ней о передаче прав, совершенной ее законным владельцем или залогодержателем, на имя которого была сделана специальная залоговая передаточная надпись, и который продал закладную по истечении определенного в ней срока. Если переход прав на закладную произошел в результате реорганизации юридического лица, то в регистрирующий орган необходимо представить соответствующие документы: решение о реорганизации организации, передаточный акт (в случае, если он составляется) и лист записи. При передаче прав на закладную в порядке наследования залогодержатель должен представить свидетельство о праве на наследство по закону или завещанию. В случае, когда за залогодержателем право собственности на закладную было признано в судебном порядке, необходимо представить соответствующее судебное решение (ст. 16 Закона N 102-ФЗ). Регистрация залогодержателя закладной в ЕГРН осуществляется по его желанию, поскольку это его право, а не обязанность (Письмо Росреестра от 02.10.2014 N 14-13549/14).

Подводим итоги

Закладная – ценная бумага, подтверждающая передачу объекта недвижимости в залог в обмен на ипотечные средства. И если заемщик по каким-либо причинам не сможет своевременно расплатиться по жилищному кредиту, есть риск лишиться залоговой недвижимости – банк может распорядиться ею по своему усмотрению (продать полностью или частично, обменять).

Чтобы обезопасить себя, заемщику необходимо трезво взвесить свои финансовые возможности до передачи недвижимости в залог. И если без ипотеки – никак, нужно грамотно составить закладную, зарегистрировать ее в Росреестре, ну и стараться не нарушать сроки внесения ежемесячных ипотечных платежей.

После полного расчета с банком, счастливый и свободный заемщик получает на руки единственный экземпляр закладной, и снимает в МФЦ наложенные обременения на жилье.

Рекомендуем для просмотра видео с освещением вопросов о закладной по ипотеке.