Кому спишут налоги и взносы

Порядок предоставления новой льготы регулирует Федеральный закон от 08.06.2020 № 172-ФЗ. Налоги спишут следующим категориям:

- ИП и организации, которые входят в реестр субъектов МСП по результатам налоговой отчётности за 2021 год и работают в отрасли из перечня наиболее пострадавших от коронавируса.

- Некоммерческие организации, которые входят в реестр социально ориентированных и с 2021 года получают государственные субсидии и гранты.

- Централизованные религиозные организации и учреждённые ими социально ориентированные НКО, а также религиозные организации, которые входят в структуру централизованных религиозных организаций.

Срок подачи сведений за 2021 год для включения в реестр субъектов МСП продлили: отчётность можно подать до 30 июня 2020 года. Если вас включат в реестр, вы получите право на все меры господдержки для малого и среднего бизнеса.

ФНС запустила сервис, который поможет разобраться, имеете ли вы право на освобождение от налогов, авансовых платежей и взносов. Достаточно ввести ИНН и выбрать применяемую систему налогообложения. Сервис покажет информацию о платежах, от которых вы освобождены.

Освобождение от налогов

Новая мера поддержки бизнеса — освобождение от уплаты налогов, сборов, страховых взносов за отчетные налоговые периоды, относящиеся ко II кварталу 2021 года.

Кому положена мера?

Согласно Федеральному закону № 172 от 08.06.2020 освобождены от уплаты налогов следующие категории налогоплательщиков:

- индивидуальные предприниматели, занятые в наиболее пострадавших отраслях

- юр.лица, которые включены на основании налоговой отчетности за 2018 год в реестр МСП, занятые в наиболее пострадавших отраслях экономики

- юр.лица, включенные в реестр социально ориентированных некоммерческих организаций, которые с 2021 года являются получателями грантов Президента РФ, субсидий и грантов в рамках специальных программ. Их реализуют федеральные органы исполнительной власти, органы исполнительной власти субъектов РФ, органы местного самоуправления, исполнители общественно полезных услуг, поставщики социальных услуг

- централизованные религиозные организации, учрежденные ими социально ориентированные некоммерческие организации, а также религиозные организации, входящие в структуру централизованных религиозных организаций

- некоммерческие юрлица, включенные в реестр некоммерческих организаций, в наибольшей степени пострадавших из-за распространения новой коронавирусной инфекции

Какие налоги спишут?

Налоги на доходы

| Налог | Период списания |

| Налог на прибыль организаций |

|

| ЕСХН | Авансовый платёж за отчетное полугодие 2021 года* *Авансовый платеж засчитывается в счет уплаты ЕСХН по итогам 2020 года |

| Налог, уплачиваемый при УСН | Авансовый платёж за полугодие 2021 года, уменьшенный на сумму авансового платежа за первый квартал |

| ЕНВД | Налог за второй квартал 2021 года |

| НДФЛ за себя для ИП, нотариусов, адвокатов и других специалистов частной практики | Авансовый платёж за первое полугодие 2021 года, уменьшенный на сумму платежа за I квартал |

| ПСН | Из срока, на который приобретён патент, исключаются все календарные дни, выпавшие на апрель, май и июнь 2021 года* *если приобретенный патент включал месяцы, приходящиеся на этот период, то будет произведен пересчет и налоговый орган уведомит об этом налогоплательщика |

Для всех налогов, кроме ЕНВД и патента, действует общее правило: авансовые платежи засчитываются при дальнейшем расчёте суммы платежа и уплаты налога. Например, при расчёте авансового платежа по УСН за 9 месяцев сумму авансового платежа за полугодие нужно считать уплаченной и уменьшить на неё платёж за 9 месяцев.

Имущественные налоги

Освобождение от уплаты предусмотрено по налогам и авансовым платежам за период владения объектами налогообложения с 1 апреля по 30 июня 2021 года:

| Налог | Вид объекта |

| Налог на имущество организаций | Для всех объектов |

| Транспортный и земельный налоги | Для транспортных средств и земельных участков, которые используются или предназначены для использования в предпринимательской или уставной деятельности |

| Налог на имущество физлиц | Для недвижимости, используемой или предназначенной для использования в предпринимательской деятельности |

От налога освобождаются только те объекты, которые используются или предназначены для использования в предпринимательской или уставной деятельности.

Страховые взносы

На выплаты работникам за апрель, май и июнь 2021 года будет действовать нулевой тариф по страховым взносам на обязательное пенсионное страхование, обязательное медицинское страхование и на страхование на случай временной нетрудоспособности в связи с материнством. Единый тариф 0 % распространяется как на выплаты в рамках предельной базы, так и сверх неё.

Плательщики, представившие расчеты без применения пониженных тарифов, могут предоставить уточненные расчеты в отношении выплат и иных вознаграждений в пользу работников за апрель, май и июнь 2020 года.

Пострадавшие ИП не освобождаются от страховых взносов за себя, но их сумма снижена. Фиксированный платёж на обязательное пенсионное страхование за 2021 год составит 20 318 рублей вместо 32 448 рублей. Разница — 12 130 рублей, в размере одного МРОТ.

Прочие налоги

| Налог | Период списания |

| Акцизы | за апрель, май, июнь 2021 года |

| Водный налог | за II квартал 2021 года |

| НДПИ | за апрель, май, июнь 2021 года |

| Торговый сбор | за II квартал 2021 года |

Если льгота на вас распространяется, не забудьте про НДС, налог на игорный бизнес и НДФЛ за сотрудников: эти налоги нужно уплатить в общем порядке.

Как проверить, спишут ли вам налоги?

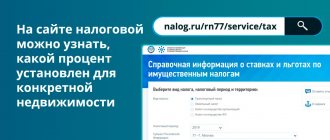

Проверить возможность получения меры поддержки в виде освобождения от исполнения обязанности по уплате налогов, авансовых платежей по налогам, сборам и страховым взносам поможет специальный сервис ФНС: https://service.nalog.ru/covid4/ — достаточно ввести ИНН организации или индивидуального предпринимателя

Как списать налоги?

Для освобождения от уплаты налогов налогоплательщику делать ничего не нужно. Налоговый орган самостоятельно обнулит все исчисленные в представленных декларациях суммы, и в вашем состоянии расчетов с бюджетом данные отражаться не будут.

Наиболее часто задаваемые вопросы

Вопрос: Имеет ли значение ОКВЭД, при ведении деятельности по одной из имеющихся систем налогообложения, для права по освобождению от исполнения обязанности по уплате налогов, авансовых платежей по налогам, сборам и страховым взносам за отчетные (налоговые) периоды, относящиеся ко II кварталу 2021 года?

Ответ: Включение занятых в наиболее пострадавших отраслях экономической деятельности организаций – субъектов МСП и индивидуальных предпринимателей в перечень лиц, на которых распространяется мера поддержки в виде освобождения от исполнения обязанности по уплате налогов, авансовых платежей по налогам, сборам и страховым взносам за отчетные (налоговые) периоды, относящиеся ко II кварталу 2021 года, осуществляется по коду основного вида деятельности (ОКВЭД), информация о котором содержится в ЕГРИП либо в ЕГРЮЛ по состоянию на 1 марта 2020 года.

В случае включения плательщика в данный перечень мера поддержки распространяется на все применяемые плательщиком системы налогообложения, вне зависимости от кода вида деятельности по каждой из них.

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности, возможно ли вернуть/зачесть уже уплаченные налоги (сборы), страховые взносы за отчетные (налоговые) периоды, относящиеся ко II кварталу 2021 года?

Ответ: Налогоплательщик, включенный в перечень и осуществивший уплату налогов (сборов), страховых взносов за отчетные (налоговые) периоды, относящиеся ко II кварталу 2021 года, имеет право на возврат/зачет денежных средств в порядке, установленном Налоговым кодексом Российской Федерации.

Кроме того, уплаченные суммы могут быть учтены налоговым органом самостоятельно (без дополнительных заявлений от налогоплательщика) в счёт погашения предстоящих начислений.

Вопрос: Необходимо представлять декларацию (расчёт) за отчетные (налоговые) периоды, относящиеся ко II кварталу 2021 года, в случае включения лица в перечень лиц, освобожденных от исполнения обязанности уплатить налоги, сборы и страховые взносы?

Ответ: Налогоплательщик, включенный в перечень лиц, освобожденных от исполнения обязанности уплатить налоги (сборы), не освобожден от представления налоговых деклараций с исчисленными суммами налогов, за исключением случаев, когда на налогоплательщика в соответствии с НК РФ не возложена обязанность по представлению налоговых деклараций за указанный период (например, индивидуальные предприниматели при налогообложении у них имущества всех видов).

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности, как мне узнать сумму уменьшения ранее исчисленного патента?

Ответ: Для налогоплательщиков, применяющих патентную систему налогообложения предусмотрено, что налоговым органом самостоятельно при исчислении суммы налога, подлежащего уплате, из количества дней срока, на который выдается патент, исключаются календарные дни, приходящиеся на апрель, май и июнь 2021 года.

В случае если ранее выданный патент включал в себя календарные дни, приходящиеся на этот период, налоговый орган самостоятельно проводит перерасчет исчисленных сумм и направляет налогоплательщику информационное сообщение о пересчете налога, уплачиваемого в связи с применением патентной системы налогообложения.

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности уплатить налоги (сборы), необходимо ли мне уплачивать имущественные налоги?

Ответ: Освобождение от уплаты имущественных налогов предусмотрено по налогам и авансовым платежам за период владения объектами налогообложения с 1 апреля по 30 июня 2021 года по:

- налогу на имущество организаций – для всех объектов;

- транспортному и земельному налогам – для транспортных средств и земельных участков, которые используются или предназначены для использования в предпринимательской и (или) уставной деятельности;

- налогу на имущество физических лиц – для недвижимости, используемой или предназначенной для использования в предпринимательской деятельности.

Для освобождения налогоплательщиков-организаций в приказ ФНС России от 14.08.2019 № СА-7-21/[email protected] «Об утверждении формы и формата представления налоговой декларации по налогу на имущество организаций …» и в Классификатор категорий льготируемых налогоплательщиков, предусмотренный приказом ФНС России от 25.06.2019 № ММВ-7-21/[email protected], будут добавлены новые коды налоговых льгот. Данные коды налоговых льгот, самостоятельно будут применяться налоговым органом при исчислении сумм налога за 2020 год.

В части транспортного и земельного налога освобождение налогоплательщиков-организаций за период владения объектами налогообложения с 1 апреля по 30 июня 2021 года осуществляется налоговым органом самостоятельно.

Для налогоплательщиков-индивидуальных предпринимателей по транспортному налогу, земельному налогу и налогу на имущество физических лиц освобождение от уплаты осуществляется налоговым органом самостоятельно по средствам применения соответствующей льготы, информация о которой будет отражена в налоговых уведомлениях. При этом, в случае отсутствия у налогового органа информации об использовании налогооблагаемого земельного участка и(или) иного объекта недвижимости в предпринимательской деятельности (например, садовый или огородный земельный участок, жилое помещение, гараж и т.п.), налоговая льгота за II квартал 2020 г. будет предоставляться на основании заявления налогоплательщика, оформленного в соответствии с приказом ФНС России от 14.11.2017 № ММВ-7-21/[email protected] и представленного в любой налоговый орган, а также документов, подтверждающих использование таких объектов (предназначение для использования) в предпринимательской деятельности.

Вопрос: Если я включен в перечень лиц, освобожденных от исполнения обязанности уплатить налоги (сборы), необходимо ли мне уплачивать страховые взносы?

Ответ: Для плательщиков страховых взносов, производящих выплаты и иные вознаграждения физическим лицам, в отношении выплат и иных вознаграждений в пользу физических лиц, начисленных за апрель, май, июнь 2021 года, в пределах установленной предельной величины базы для исчисления страховых взносов по соответствующему виду страхования и свыше установленной предельной величины базы для исчисления страховых взносов по соответствующему виду страхования установлены следующие пониженные тарифы страховых взносов:

- на обязательное пенсионное страхование — в размере 0,0 процента;

- на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством — в размере 0,0 процента;

- на обязательное медицинское страхование — в размере 0,0 процента.

Плательщики, представившие расчет по страховым взносам за отчетный период полугодие 2021 года без применения пониженных тарифов страховых взносов вправе представить уточненный расчет за указанный отчетный период, применив пониженный тариф в размере 0% в отношении сумм страховых взносов, исчисленных за последние три месяца отчетного периода.

При этом, при представлении расчетов по страховым взносам без применения пониженных тарифов, налоговый орган в адрес плательщиков страховых взносов направит по ТКС информационное сообщение о применении пониженных тарифов страховых взносов в размере 0% за апрель, май, июнь 2021 года.

Пострадавшим индивидуальным предпринимателям фиксированный платеж за 2021 год будет снижен на 12 130,00 руб. (размер одного МРОТ) и составит 20 318,00 рублей.

От каких платежей за II квартал освободят

Освобождение от уплаты налогов и взносов автоматическое — для этого не придётся подавать никаких заявлений в налоговую. ФНС сама уведомит налогоплательщиков, что им не нужно платить налоги.

Будьте внимательны: если льгота на вас не распространяется, но не уплатите налог, вас ждут штрафы и блокировка счетов.

Если льгота на вас распространяется, не забывайте про НДС и НДФЛ за сотрудников: эти налоги нужно уплатить в общем порядке.

Налоги на доходы

| Налог | Период списания |

| Налог на прибыль | Ежемесячные авансовые платежи, которые нужно заплатить во II квартале 2021 года. Авансовые платежи за 4 месяца, 5 месяцев и 6 месяцев 2021 года, за вычетом ранее начисленных авансов за период 3 месяца. Авансовые платежи за первое полугодие, за вычетом авансовых платежей за I квартал. |

| ЕСХН | Авансовые платёж за полугодие 2021 года |

| УСН | Авансовый платёж за полугодие 2021 года, уменьшенный на сумму авансового платежа за первый квартал |

| ЕНВД | Налог за второй квартал 2021 года |

| НДФЛ за себя для ИП, нотариусов, адвокатов и других специалистов частной практики | Авансовый платёж за первое полугодие 2021 года, уменьшенный на сумму платежа за I квартал |

| ПСН | Из срока, на который приобретён патент, исключаются все календарные дни, выпавшие на апрель, май и июнь 2021 года. |

Бесплатно по данным отчётности сформировать платёжку на уплату налога

Имущественные налоги

Налог на имущество организаций и физлиц, транспортный и земельный налог тоже списаны. Льгота касается части налога, начисленной за период владения с 1 апреля по 30 июня 2021 года.

От налога освобождаются только те объекты, которые используются или предназначены для использования в предпринимательской или уставной деятельности.

Страховые взносы

На выплаты работникам за апрель, май и июнь будет действовать нулевой тариф по страховым взносам на ОПС, ОМС и ВНиМ. Единый тариф 0 % распространяется как на выплаты в рамках предельной базы, так и сверх неё. В итоге платить взносы не придётся.

Пострадавших ИП не освободят от страховых взносов за себя, но снизят их сумму. Фиксированный платёж на обязательное пенсионное страхование за 2021 год составит 20 318 рублей вместо 32 448 рублей. Разница — 12 130 рублей, то есть ровно один федеральный МРОТ.

Кто освобождается от уплаты налогов и взносов за 2 квартал 2021 года

Дата публикации: 13.07.2020 14:14

Управление ФНС Росси по Новгородской области разъясняет, что согласно Федеральному закону от 08.06.2020 № 172-ФЗ «О внесении изменений в часть вторую Налогового кодекса РФ» освобождены от уплаты налогов следующие категории налогоплательщиков:- индивидуальные предприниматели, осуществляющие деятельность в отраслях российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции, перечень которых утвержден постановлением Правительства Российской Федерации от 03.04.2020 № 434 (в редакции постановлений Правительства РФ от 10.04.2020 № 479, от 18.04.2020 № 540, от 12.05.2020 № 657, от 26.05.2020 № 745, от 26.06.2020 № 927);

- юридические лица, которые включены на основании налоговой отчетности за 2021 год в реестр МСП, занятые в отраслях российской экономики, в наибольшей степени пострадавших в условиях ухудшения ситуации в результате распространения новой коронавирусной инфекции;

- юридические лица, включенные в реестр социально ориентированных некоммерческих организаций, которые с 2021 года являются получателями грантов Президента РФ, субсидий и грантов в рамках специальных программ, реализуемых федеральными органами исполнительной власти, органами исполнительной власти субъектов РФ, органами местного самоуправления, исполнители общественно полезных услуг, поставщики социальных услуг;

- централизованные религиозные организации, учрежденные ими социально ориентированные некоммерческие организации, а также религиозные организации, входящие в структуру централизованных религиозных организаций;

- некоммерческие юридические лица, включенные в реестр некоммерческих организаций, в наибольшей степени пострадавших из-за распространения новой коронавирусной инфекции.

Речь идёт об освобождении от уплаты налогов, сборов, страховых взносов за отчетные налоговые периоды, относящиеся ко 2 кварталу 2020 года. Обращаем внимание, что налогоплательщики не освобождены от представления налоговых деклараций с исчисленными суммами налогов.

Проверить возможность получения меры поддержки в виде освобождения от исполнения обязанности по уплате налогов, авансовых платежей по налогам, сборам и страховым взносам поможет специальный сервис на сайте ФНС России в блоке «COVID-19»: «Проверка возможности освобождения от уплаты налогов, страховых взносов за отчетные периоды, относящиеся ко 2 кварталу 2021 года».

На странице сервиса достаточно ввести ИНН организации или индивидуального предпринимателя и выбрать применяемую налогоплательщиком систему налогообложения.

После чего сервис выведет информацию о платежах за отчетные (налоговые) периоды 2 квартала 2021 года, от которых освобождается налогоплательщик.

Для освобождения от уплаты налогов налогоплательщику делать ничего не нужно. Налоговый орган самостоятельно обнулит все исчисленные в представленных декларациях суммы, и в состоянии расчетов с бюджетом данные отражаться не будут.

От каких платежей за 2 квартал освободят:

- Налог на прибыль организаций: ежемесячные авансовые платежи, которые нужно заплатить во 2 квартале 2021 года. Авансовые платежи за 4 месяца, 5 месяцев и 6 месяцев 2021 года, за вычетом ранее начисленных авансов за период 3 месяца. Авансовые платежи за первое полугодие, за вычетом авансовых платежей за 1 квартал.

- ЕСХН: авансовый платёж за отчетное полугодие 2021 года (авансовый платеж засчитывается в счет уплаты ЕСХН по итогам 2020 года);

- Налог, уплачиваемый при УСН: авансовый платёж за полугодие 2020 года, уменьшенный на сумму авансового платежа за первый квартал.

- ЕНВД: налог за второй квартал 2021 года.

- НДФЛ за себя для ИП, нотариусов, адвокатов и других специалистов частной практики: авансовый платёж за первое полугодие 2020 года, уменьшенный на сумму платежа за I квартал

- ПСН: из срока, на который приобретён патент, исключаются все календарные дни, выпавшие на апрель, май и июнь 2021 года (если приобретенный патент включал месяцы, приходящиеся на этот период, то будет произведен пересчет и налоговый орган уведомит об этом налогоплательщика).

Для всех налогов, кроме ЕНВД и патента, действует общее правило: авансовые платежи засчитываются при дальнейшем расчёте суммы платежа и уплаты налога. Например, при расчёте авансового платежа по УСН за 9 месяцев сумму авансового платежа за полугодие нужно считать уплаченной и уменьшить на неё платёж за 9 месяцев.

Имущественные налоги: освобождение от уплаты предусмотрено по налогам и авансовым платежам за период владения объектами налогообложения с 1 апреля по 30 июня 2021 года:

- налог на имущество организаций: для всех объектов;

- транспортный и земельный налоги: для транспортных средств и земельных участков, которые используются или предназначены для использования в предпринимательской или уставной деятельности;

- налог на имущество физических лиц: для недвижимости, используемой или предназначенной для использования в предпринимательской деятельности.

От налога освобождаются только те объекты, которые используются или предназначены для использования в предпринимательской или уставной деятельности.

Страховые взносы: на выплаты работникам за апрель, май и июнь 2020 года будет действовать нулевой тариф по страховым взносам на обязательное пенсионное страхование, обязательное медицинское страхование и на страхование на случай временной нетрудоспособности в связи с материнством. Единый тариф 0 % распространяется как на выплаты в рамках предельной базы, так и сверх неё.

Плательщики, представившие расчеты без применения пониженных тарифов, могут предоставить уточненные расчеты в отношении выплат и иных вознаграждений в пользу работников за апрель, май и июнь 2020 года. Пострадавшие ИП не освобождаются от страховых взносов за себя, но их сумма снижена. Фиксированный платёж на обязательное пенсионное страхование за 2021 год составит 20 318 рублей вместо 32 448 рублей. Разница — 12 130 рублей, в размере одного МРОТ.

Прочие налоги: акцизы: период списания за апрель, май, июнь 2020 года; водный налог: период списания за 2 квартал 2021 года; НДПИ: период списания за апрель, май, июнь 2021 года; торговый сбор: период списания за 2 квартал 2021 года.

Кто из граждан не платит налог на имущество?

Как следует из положений главы 32 ранее упомянутого акта, вступившей в силу в начале 2015 года, в общих случаях имущественный налог для частных лиц рассчитывается на основе кадастровой стоимости каждого объекта налогообложения.

В соответствии со статьёй 407 того же документа право на освобождение от указанного сбора имеют:

- Граждане, имеющие звание (или звания):

- Героя СССР;

- Героя РФ.

- Полные кавалеры Ордена Славы.

- Ветераны признанных государством боевых действий.

- Лица с установленной инвалидностью первой и второй группы или с детства (третья группа в расчёт не берётся).

- Ликвидаторы аварий на ЧАЭС и ПО «Маяк», а также участники испытаний на полигоне под Семипалатинском.

- Военнослужащие, срок службы которых составляет не менее 20 лет, вышедшие на пенсию или уволенные по состоянию здоровья или в связи с изменением штатного расписания.

- Лица, получающие пенсионные выплаты на любом из предусмотренных законодательством оснований.

- Граждане, на профессиональной основе занимающиеся творческой деятельностью и арендующие с этой целью помещения и сооружения, — в отношении этой недвижимости и до истечения срока её аренды.

- Частные лица-собственники размещённых на земельных участках построек хозяйственного назначения площадью не более 50 м2.

В той же статье предусмотрен ряд ограничений на предоставление стопроцентной льготы:

- Она предоставляется только для одного объекта из определённой группы. К примеру, если имеющий право на упомянутую льготу гражданин владеет тремя квартирами, от уплаты налога он будет освобождён лишь в отношении одной из них, по его собственному выбору.

- Налогоплательщик должен сам, до 1 ноября расчётного года, подать в местное отделение Федеральной налоговой службы заявление о предоставлении льготы вместе с подтверждающими документами, а также уведомление с перечнем объектом собственности, в отношении которых он хотел бы получить льготу. Если до указанного срока уведомление не будет подано, освобождение от уплаты имущественного налога будет предоставлено автоматически в отношении самых «дорогих» объектов собственности в каждой из категорий.

- Освобождение не действует в отношении объектов роскоши — зданий и сооружений, кадастровая стоимость которых превышает 300 миллионов рублей.

Владельцу налогооблагаемого имущества есть смысл поинтересоваться в налоговой инспекции о возможности получения льгот в рамках местного законодательства: вполне может оказаться, что он имеет право на дополнительные налоговые послабления.

Основные правила предоставления

Порядок применения, установления и использования налоговых льгот регулируется Налоговым кодексом и сопутствующими федеральными и региональными законами.

Более того одним из преимуществ (льгот) является возможность неуплаты налогов и сборов, что предусмотрено статьей 56 Налогового Кодекса. Налоговые льготы не являются обязанностью плательщика.

Налоговое законодатиельство дает право плательщику налогов или сборов использовать налоговые льготы или же отказаться от них, независимо от причин.

При этом иностранные граждане, которые подлежат процедуре налогообложения на территории РФ, не могут пользоваться правом на предоставление преимуществ. Налоговые льготы для них не предусмотрены.

Поскольку налоговая льгота представляет собой преимущество перед другими плательщиками, то и получать ее могут исключительно резиденты страны. При этом законодательством установлены доходы, которые не облагаются налогом со стороны государства вообще. К ним относятся:

- пенсионные перечисления;

- пособия (за исключением больничного листа, который частично оплачивается организацией-работодателем, частично – фондом социального страхования, с него взимается налог);

- получаемые физическим лицом компенсации;

- перечисляемые или получаемые алиментные выплаты;

- полученные по гранту средства;

- единовременные платежи (исключение – средства, вырученные с продажи имущества, которое было в собственности менее трех лет);

- донорские вознаграждения.

Все эти выплаты и доходы физического лица попадают под понятие «налоговые льготы», при этом преимуществом является полная неуплата налога с таких доходов.

Эффективность такой процедуры позволяет государству облегчить процесс выплаты плательщиками установленным к ним налогам, хотя это и идет в убыток самого государственного бюджета.

Согласно статье 56 Налогового кодекса, назначение налоговых льгот происходит по следующим правилам:

- местные органы власти вправе устанавливать льготы исключительно по местным налогам или сборам;

- законодательные органы власти устанавливают, регулируют и контролируют региональные налоги и сборы;

- индивидуального характера применения и условия предоставления налоговых льгот не могут быть осуществлены в индивидуальном порядке.

Какие юридические лица имеют право на освобождение от имущественного налога?

Как напрямую следует из статьи 381 вышеупомянутого законодательного акта, право на освобождение от имущественного налога имеют следующие организации (фирмы, компании):

- Структуры уголовно-исполнительной системы.

- Зарегистрированные на территории страны религиозные организации.

- Компании, не менее чем наполовину состоящие из сотрудников с инвалидностью, общая доля зарплат которых составляет от 1/4 всего фонда заработной платы.

- Общероссийская общественная организация инвалидов и организации, имуществом которых она владеет — при условии социальной направленности их деятельности и помощи гражданам с инвалидностью.

- Компании-производители фармацевтики.

Все перечисленные свободны от уплаты налога лишь в отношении имущества, напрямую использующегося в производственной или коммерческой деятельности.

В полном объёме от указанной налоговой повинности освобождаются, согласно той же статье:

- Предприятия, связанные с производством протезов и ортопедической продукции.

- Юридические организации, адвокатские коллегии и бюро.

- Компании, обслуживающие признанный инновационным .

Как и в предыдущем случае, имущество, подпадающее под стопроцентную налоговую льготу, должно использоваться исключительно в профессиональных целях.

Кем бы ни был налогоплательщик, юридическим лицом или рядовым гражданином, для получения любой налоговой льготы ему мало декларировать своё право: необходимо собрать документы, подтверждающие его, и подать заявление в налоговую инспекцию, а в дальнейшем каждый год указывать, какая именно собственность должна быть выведена из-под налога.

В противном случае государство примет решение самостоятельно — и нельзя утверждать, что оно будет оптимальным с точки зрения заинтересованного гражданина или организации.

4 / 5 ( 1 голос )