К сожалению, болезнь не всегда заканчивается восстановлением трудоспособности работника. Поэтому у некоторых бухгалтеров возникают вопросы: как правильно все оформить, как произвести расчет и выплаты заработной платы в связи со смертью на больничном?

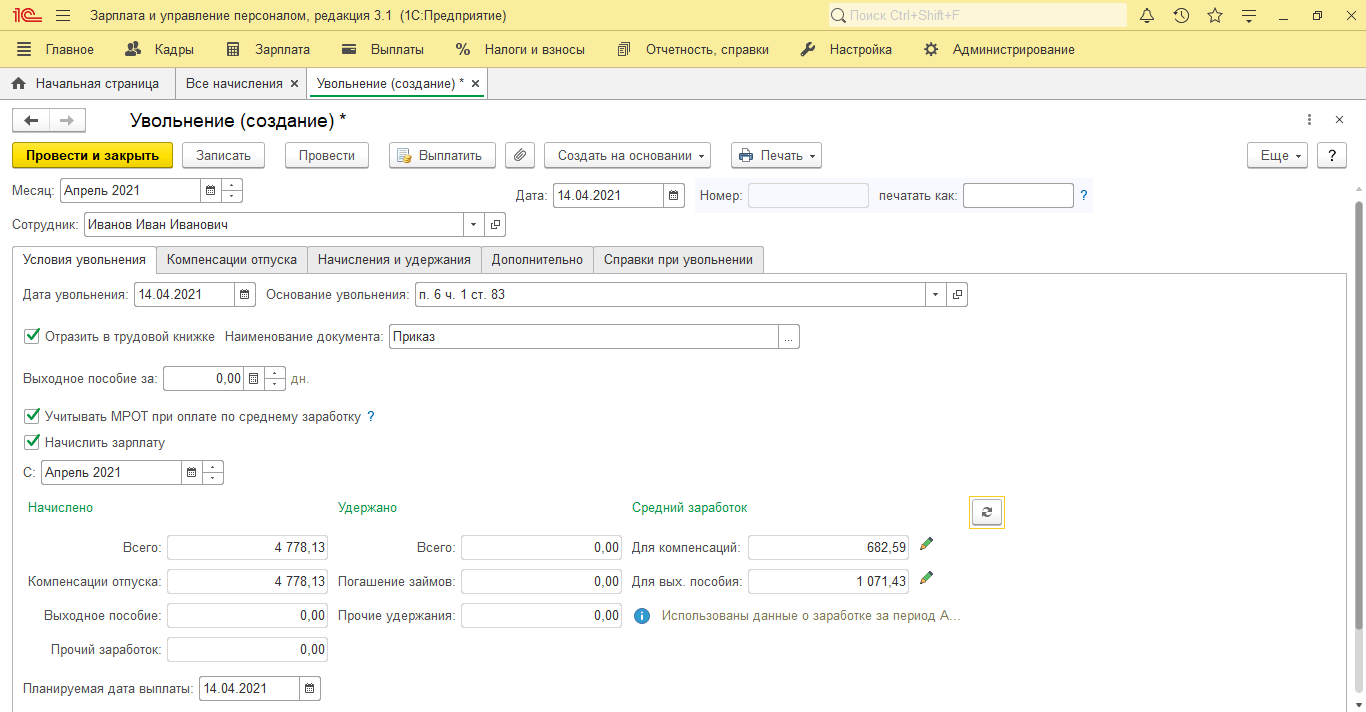

В данной статье мы рассмотрим, как в программе 1С:Зарплата и Управление персоналом 8, ред. 3.0 оформить больничный лист и единовременное пособие за счет ФСС.

Какие положены выплаты в связи со смертью сотрудника

Вне зависимости от того, по какой причине расторгается трудовой договор, работодатель обязан выплатить:

- заработную плату за фактически отработанное этим сотрудником время с начала месяца и до даты прекращения отношений, за вычетом тех средств, которые уже были произведены (например, уже был выплачен аванс за первую половину месяца);

- компенсацию за дни отпуска, которые умерший не успел использовать в текущем рабочем году;

- иные пособия, которые должны быть выплачены, но начальство не успело это сделать по причине скоропостижной смерти. Это могут быть пособия по нетрудоспособности, «декретные» деньги, пособия по уходу за детьми и прочее;

- выходное пособие, если его оно предусмотрено законодательством или нормативными актами по предприятию.

Кроме того, родственники умершего сотрудника могут претендовать на получение:

- социальной помощи на погребение. Размер такого пособия устанавливается властями регионов или прописывается в трудовом договоре (ином локальном нормативном акте);

- материальной помощи от администрации предприятия. Эти средства выплачиваются исключительно по инициативе начальства. Их сумма прописывается в одном из локальных нормативных актов. Например, в коллективном договоре.

Важно

Все выплаты производятся в заявительном порядке. Родственники умершего, имеющие право на его наследство, пишут заявление на имя руководителя.

Дополнительные выплаты

К таким относится матпомощь и средства на погребение. Денежная помощь выплачивается за счёт средств работодателя. Обратиться за этими деньгами могут лица, которые взяли на себя фактические расходы по погребению покойного. Это могут быть не только родственники, но и коллеги.

Обратиться по месту работы необходимо с заявлением.

Внимание

В 2021 году фиксированная сумма на погребение составляет 5 701 рубль. Но власти регионов могут добавить ещё средств из регионального бюджета.

Таким же правом обладает и работодатель. Он может не ограничиться суммой, прописанной в законе, а указать иную – большую. Эти нюансы необходимо прописать в коллективном договоре или ином локальном нормативном акте. Кроме того, в тех местностях, где действует районный коэффициент, его необходимо учитывать при расчёте пособия на погребение.

Важно

Обращаться за компенсацией на погребение необходимо с документами, которые подтверждают фактические траты. Но стоит поторопиться! Написать заявление необходимо в течение 4 месяцев со дня смерти родственника.

Родственники покойного сотрудника также может рассчитывать на получение материальной помощи. Осуществление такой выплаты – это не обязанность работодателя, а его личная инициатива. Сумма может оговариваться лично с родственниками или же быть прописанной в локальном документе.

Кто может получить выплаты и пособия

Если человек скончался, будучи в официальных трудовых отношениях, то все выплаты со стороны начальства должны быть произведены его ближайшим родственникам. Таким, как:

- мужу / жене;

- родителям;

- детям;

- лицам, которые фактически находились на иждивении покойного. Об этом сказано в ст. 141 ТК РФ;

- иным родственникам, если у покойного отсутствуют наследники первой очереди.

Ближайшим родственникам достаточно предъявить документы, подтверждающие родство с покойным. Это могут свидетельство о браке или рождении, справки из ЗАГСа или прочее. Но, если за деньгами обращается иждивенец, то нужно предъявить решение суда о признании его таковым.

НТВП «Кедр — Консультант»

ООО «НТВП «Кедр — Консультант» » Услуги » Консультации по бухучету и налогообложению » НДФЛ » О начислении страховых взносов и НДФЛ с выплат зарплаты умершего сотрудника

Распечатать

Вопрос

Просим разъяснить как начислить страховые взносы и НДФЛ с выплат родственникам зарплаты умершего сотрудника. Дата смерти 7 марта, срок выплаты зарплаты за февраль 15 марта, 28 февраля сотруднику был выплачен аванс за февраль. Выплата родственникам зарплаты за февраль, март, компенсации за неиспользованный отпуск будет произведена 15 марта.

Ответ специалиста

Суммы выплат и иных вознаграждений, начисленные до даты смерти работника, т.е. когда он являлся застрахованным лицом по обязательному социальному страхованию, признаются объектом обложения страховыми взносами как выплаты в рамках трудовых отношений независимо от даты выплаты указанных сумм после его смерти членам его семьи или лицам, находившимся на иждивении указанного работника на день его смерти ( Письмо ФНС России от 01.09.2017 N БС-4-11/17463 ).

Исходя из положений пункта 6 части 1 статьи 83 ТК РФ, смерть работника является основанием для прекращения трудового договора.

Подпунктом 1 пункта 1 статьи 420 НК РФ определено, что объектом обложения страховыми взносами признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию, в частности, в рамках трудовых отношений.

Таким образом, зарплата за февраль облагается страховыми взносами, т.к. была начислена (дата начисления заработной платы – последний день месяца, т.е. 28 февраля) в то время, когда сотрудник являлся застрахованным лицом. Зарплата за март и компенсация за неиспользованный отпуск взносами не облагается в связи с прекращением трудовых отношений с работником по причине его смерти.

Не нужно удерживать и уплачивать НДФЛ при выплате заработной платы и компенсации умершего работника членам его семьи или иждивенцам (п. 18 ст. 217 НК РФ, Письмо Минфина России от 06.10.2016 N 03-04-05/58142). Соответственно, такой доход не отражается ни в расчете по форме 6-НДФЛ (утв. Приказом ФНС от 14 октября 2015 г. N ММВ-7-11/[email protected]), ни в справках по форме 2-НДФЛ (утв. Приказом ФНС от 30 октября 2015 г. N ММВ-7-11/[email protected]).

Понятия аванса не существует, это часть заработной платы, выдаваемой за отработанное время за первую половину месяца. Поэтому к ранее выплаченной сумме применяете те же положения, что и ко всей сумме ЗП, являющейся доходом физического лица.

Если до смерти сотрудника НДФЛ с его доходов не был удержан, то после смерти его удерживать не нужно. Смерть сотрудника приводит к прекращению его обязанностей по уплате НДФЛ (пп.3 п.3 ст. 44 НК РФ). При подаче сведений о доходах сотрудника по итогам года желательно указать, по какой причине не был удержан НДФЛ. Такие разъяснения дал Минфин России в письме от 18 января 2006 г. № 03-05-01-04/4.

Разъяснение дано в рамках консультантом по бухгалтерскому учету и налогообложению ООО НТВП «Кедр-Консультант» Рогозневой Марией Павловной в марте 2021 г.

При подготовке ответа использована СПС КонсультантПлюс.

Данное разъяснение не является официальным и не влечет правовых последствий, предоставлено в соответствии с Регламентом ЛИНИИ КОНСУЛЬТАЦИЙ ().

Перечень выплат родственникам в случае смерти работника организации

Если человек погибает на предприятии, то его близкие люди могут рассчитывать на выплаты от руководства компании. Рассмотрим основные виды компенсаций:

- Остаток заработка, который бухгалтерия еще не успела выдать работнику.

- Материальная компенсация за неиспользованные дни отпуска.

- Пособия и субсидии, которые не были выплачены в результате происшествия. К ним относится пособи по временной невозможности выполнения трудовых обязанностей.

- Прочие выплаты, указанные в трудовом договоре. Речь идет о поощрениях, премиях и надбавках к зарплате.

Последняя заработная плата сотрудника выдается его родственникам целиком, без отчисления НДФЛ. Также не подлежат налогообложению другие компенсации и выплаты, начисленные после смерти рабочего. Исключение составляют авторские гонорары.

Относительно статьи 1183 Гражданского кодекса РФ, родственники могут обратиться за выплатами в течение четырех месяцев после смерти сотрудника. В случае пропуска этого срока, суммы компенсаций будут включены в состав наследственной массы.

Дополнительные компенсации

Помимо перечисленных выше основных выплат, которые положены всем семьям, существуют дополнительные компенсации. Они назначаются руководством компании при наличии соответствующего заявления. Речь идет о следующих платежах:

- пособие на погребение, сумма которого указывается в ТК РФ;

- материальная помощь (при условии, что она предусмотрена в трудовом договоре или уставе организации).

О размере материальной помощи

Размер пособий должен быть указан в соглашении о трудоустройстве или локальных уставах. В противном случае сумма оговаривается при личной встрече с руководителем предприятия. То же самое касается и тех видов компенсаций, выплаты которых производятся по инициативе руководства.

Получить пособие на погребение может тот гражданин, который занимается организацией похорон умершего. Это может быть как гражданин РФ, так и иностранец. Если родственники умершего проверили похороны за свой счет, они могут подать заявление на имя руководителя компании, чтобы возместить понесенные убытки.

Обращаясь за компенсацией, необходимо учитывать сроки давности. Получить деньги можно в течение полугода со дня смерти сотрудника. Если срок пропущен, добиться выплат вряд ли удастся.

Размер пособия на погребение принят на законодательном уровне и в 2021 году составляет чуть более 6 тысяч рублей. Эта сумма ежегодно индексируется. Кроме того, следует учитывать районные коэффициенты, повышающие сумму таких выплат.

Если деятельность погибшего гражданина была связана с риском для жизни, то руководством предприятия мог быть установлен повышенный размер компенсации. В этом случае средства на погребение выплачиваются из бюджета фирмы.

Виды выплат

После издания приказа об увольнении, бухгалтерия должна начислить соответствующие выплаты.

Умершему сотруднику полагаются выплаты как при обычном увольнении:

- Оклад;

- Больничный;

- Все необходимые надбавки;

- Премии;

- Компенсация за неиспользованный отпуск.

Помимо этих выплат, коллективным/трудовым договором или локально-нормативным актом (ЛНА) может быть предусмотрена выплата материальной помощи родственникам умершего работника. При этом работодатель может выплатить материальную помощь по собственной инициативе, даже если она не предусмотрена вышеуказанными документами.

Кроме этого, родственники, похоронившие умершего работника за свой счет, могут обратиться к работодателю за получением социального пособия на погребение, которое выплачивается за счет средств ФСС.

Увольнение сотрудника

Трудовой договор прекращается в связи со смертью работника (п. 10 ч. 1 ст. 77, п. 6 ч. 1 ст. 83 ТК РФ). Заработная плата, не полученная к дню смерти работника, выдается родственникам. Раздел «Зарплата» — Все начисления – «Увольнение» — Основание увольнения: п.6 ч. 1 ст. 83. При выплате родственникам умершего заработной платы, компенсации за неиспользованный отпуск и пр. страховые взносы не начисляются при условии, что выплаты начислены после смерти работника. Также у организации не возникает обязанности налогового агента по НДФЛ при выплате родственникам сумм вознаграждения, начисленного работнику, который умер.

В данной статье мы рассмотрели основные вопросы по созданию и выплате больничного листа умершего сотрудника, а также выплату единовременного пособия на погребение за счет ФСС. По возникшим вопросам обращайтесь на нашу Линию консультаций 1С, где сможете получить квалифицированную поддержку наших специалистов. Первая консультация совершенно бесплатно!

По вопросам настройки 1С:Зарплата и Управление персоналом 8 вы можете обратиться к нашим специалистам по номеру или по почте [email protected]

Сроки осуществления выплат

Выплатить начисленную сумму предприятие может в течение 4 месяцев со дня смерти сотрудника.

То есть, на обращение к работодателю за получением причитавшихся умершему работнику предприятия сумм у родственников, супругов и лиц, которые находились на иждивении умершего есть 4 месяца со дня смерти этого работника (п. 2 ст. 1183 ГК РФ).

Если за этот период родственники не обратились, тогда вся сумма плюсуется к наследству.

В случае если наследства нет, тогда деньги остаются у работодателя.

А если деньги для выплаты были сняты со счета работодателя, но за ними никто не обратился в течение 5 рабочих дней, то их нужно депонировать (п. 6.5 Указания Банка России от 11.03.2014 N 3210-У).

Предприятие должно выплатить всю сумму в течение одной недели после обращения родственников.

То есть на выплату у работодателя есть одна неделя со дня, когда член семьи/иждивенец обратился за получением выплаты (ст. 141 ТК РФ).

Необходимые документы родственников для получения выплат

Родственники (член семьи/иждивенец), которые претендуют на получение выплаты у работодателя и изъявили желание забрать трудовую книжку умершего работника предприятия, должны при себе иметь и представить работодателю необходимые документы.

То есть, чтобы получить выплату родственники должны предъявить работодателю следующие документы:

- Свидетельство о смерти из ЗАГСа его копия;

- Заявления, составленные в произвольной форме для выплаты остатка заработной платы, материальной помощи, компенсаций и т. д.;

- Паспорт заявителя, который будет получать выплаты и трудовую книжку;

- Документ, подтверждающий родство;

- Больничный лист (если смерть работника предприятия произошла во время болезни);

- Счета или квитанции, подтверждающие расходы, связанные с погребением (если родственники претендуют на выплату пособий);

Какие нужны документы?

Нужно подготовить пакет соответствующих документов, чтобы подать заявление.

В обязательном порядке для получения заработной платы умершего работника родственниками понадобятся следующие бумаги:

- заявление, в котором указано желание получить зарплату работника;

- свидетельство, подтверждающее факт смерти человека;

- документ, который подтверждает личность человека, оформляющего заявку;

- бумага, согласно которой можно установить ваше родство с умершим работником.

Это те документы, которые нужно подготовить в обязательном порядке. На их основе будет решен вопрос о выплате заработной платы умершего сотрудника.

Оформление компенсации (необходимые документы) при смерти работника

При предъявлении требования компенсации работодатель не выбирает определенного члена семьи для получения выплаты за умершего. Если, родственники обратились одновременно, то вопрос о выдаче пособий решается по соглашению сторон или через суд. Требование должно быть предъявлено в течение 4 месяцев со дня смерти, иначе эта сумма включается в сумму наследства.

Работодателю должен убедиться в факт родства обратившихся лиц.

Суммы желательно выдать наличными из кассы, так как перечисление на зарплатную карту сотрудника после смерти (если известен факт смерти), может привести к повторному взысканию этих суммы. Но средства на карте входят в состав наследства и наследуются в общем порядке.

Выдача этих сумм родственникам осуществляется при предоставлении документов, подтверждающих:

- факт смерти (свидетельство о смерти)

- родство (свидетельство о браке)

- заявление о выплате

Для получения пособия на погребение, составляющего 5701,31 руб. (выплачивается в день обращения) дополнительно предоставляются:

- заявление

- справка о смерти из ЗАГС

- документ об оплате услуг по погребению, который выдают похоронные организации

Запись в трудовой книжке/личной карточке при смерти работника

Для оформления приказа о прекращении договора по причине смерти необходимо получить от родственников подтверждающий документ: свидетельство о смерти.

При увольнении оформляются документы, как и при обычном увольнении:

| приказ о расторжении трудового договора | датой увольнения признается день смерти, а приказ о расторжении договора издается в день получения документа о смерти работника |

| трудовая книжка | Используется такая формулировка: «Трудовой договор прекращен в связи со смертью работника, пункт 6 части 1 статьи 83 ТК РФ». В графе 2 – дата смерти сотрудника по свидетельству о смерти. В графе 4 – соответствующий приказ. |

| личная карточка | Делается ссылка на пункт 6 части 1 статьи 83 ТК РФ. Строка «Работник (личная подпись)» остается незаполненной |

Трудовая книжка выдается родственникам умершего на основании заявления родственника на выдачу, расписки в получении и подписи в журнале движения трудовых книжек, если трудовая не востребована, то она храниться у работодателя 75 лет.

По общим правилам трудовая выдается в день увольнения, но в случае смерти это невозможно.

Трудовая книжка может быть необходима для оформления пенсии по потери кормильца, поэтому документ необходимо передать родственникам, например, переслать по почте в уведомлением о вручении.

Налогообложение компенсации умершего работника

Сумма заработной платы за отработанное время и компенсации за отпуск выплачиваются родственникам (иждивенцам) умершего работника организации по праву их наследования, но суммы дохода (и в денежной, и натуральной формах) не подлежат обложению НДФЛ, а также с них не выплачиваются страховые взносы (ст. 141 ТК РФ).

В этом случае умершее лицо не является плательщиком налога по причине его отсутствия на данный момент (пп. 3 п. 3 ст. 44 Налогового кодекса).

Также в отношении страховых взносов: выплаты и другие вознаграждения в пользу физлиц в пределах трудовых отношений подлежат социальному страхованию (пп. 1 п. 1 ст. 420 НК РФ). Но умершее застрахованное лицо отсутствует и выплаты причитающихся сумм при смерти работника родственникам, но они не состоят в трудовых отношениях с организацией, поэтому суммы не облагаются страховыми взносами.

Доходы умершего работника освобождаются от обложения НДФЛ, поэтому оснований для отражения его доходов при выплате его наследникам в справке по форме 2-НДФЛ не имеется.

Срок обращения

В соответствии с родственники, проживавшие с умершим сотрудником, или иждивенцы вправе обратиться к работодателю в течение 4 месяцев с момента смерти работника.

Если в течение этого срока не было подано заявление, работодатель, в соответствии с , выплаты переходят в наследную массу. Работодатель должен перевести ее на депозит нотариуса.

Родственников, подавших заявление по истечении 6 месяцев, также необходимо направить к нотариусу, так как зарплата теперь будет выдана не в порядке очередности (кто быстрее подал заявление), а в порядке законного или завещательного наследования.

Документы и порядок обращения

В первую очередь от родственников или иждивенцев требуется письменное заявление. Оно составляется в письменной форме и должно содержать все необходимые работодателю сведения, которые подтвердят наличие родства (иждивения заявителя).

- Шапка заявления.

Заявитель должен передать заявление на имя работодателя умершего. Таким образом, указываются:

- полное наименование организации;

- ФИО и должность руководителя.

Также необходимо указать сведения и о самом заявителе:

- ФИО;

- паспортные данные;

- адрес и контактные данные.

- Основная часть.

В основной части необходимо выразить просьбу передать заработную плату и иные причитающиеся суммы, не полученные работником (ФИО, должность) в связи со смертью. Также необходимо указать:

- кем приходится заявитель умершему (со ссылкой на документ, подтверждающий родство/иждивение, а также со ссылкой на документ, подтверждающий совместное проживание);

- реквизиты, на которые сумма должна быть перечислена.

- Перечень документов, прикладываемых к заявлению.

В заявлении должен быть перечислен список прилагаемых документов.

Для подтверждения своих прав понадобятся:

- свидетельство о смерти (решение суда о признании гражданина умершим);

- паспорт заявителя;

- документ, подтверждающий родственную связь (свидетельство о рождении, о браке и т.д.);

- документ, подтверждающий проживание родственников совместно (выписка из домовой книги или единый жилищный документ).

Если кроме заработной платы заявитель требует пособие на погребение, к документам необходимо приложить:

- справку о смерти (не свидетельство) по форме 33, выдаваемую ЗАГСом;

- чек или иной документ, подтверждающий оплату похоронных услуг.

Заявление должно содержать дату его подачи и подпись заявителя с расшифровкой.

Зарплата умершего сотрудника в отчетности

Вопрос:

В организации в апреле умер сотрудник. В 1 квартале сдавали отчеты, его зарплата вошла во все отчеты. За апрель этому сотруднику начислено 15000 руб., сумма не облагалась налогами. Зарплата за апрель выдана родственникам. Интересуют отчеты 6НДФЛ, ФСС и РСВ (проверка контрольных соотношений), в какие отчеты сумма 15000 руб. попадет, а в какие нет?

На вопросы отвечают специалисты ООО «Интерком-Аудит Екатеринбург»

Ответ:

Исходя из положений п. 6 ч. 1 ст. 83 ТК РФ смерть работника является основанием для прекращения трудового договора.

При этом согласно положениям ст. 141 ТК РФ заработная плата, а также иные выплаты, не полученные ко дню смерти работника, выдаются членам его семьи или лицу, находившемуся на иждивении умершего на день его смерти.

Указанное положение корреспондирует со ст. 1183 ГК РФ о наследовании невыплаченных сумм, предоставленных гражданину в качестве средств к существованию, согласно п.1 которой право на получение подлежавших выплате наследодателю, но не полученных им при жизни по какой-либо причине сумм заработной платы, приравненных к ней платежей и иных денежных сумм, предоставленных гражданину в качестве средств к существованию, принадлежит проживавшим совместно с умершим членам его семьи, а также его нетрудоспособным иждивенцам независимо от того, проживали они совместно с умершим или не проживали.

В силу пп. 3 п. 3 ст. 44 НК РФ обязанность по уплате налога и (или) сбора прекращается со смертью физического лица — налогоплательщика или с объявлением его умершим в порядке, установленном гражданским процессуальным законодательством РФ.

В соответствии с п. 18 ст. 217 НК РФ не подлежат обложению налогом на доходы физических лиц доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также вознаграждения, выплачиваемого наследникам патентообладателей изобретений, полезных моделей, промышленных образцов.

Согласно п. 1 ст. 20.1 Федерального закона от 24.07.1998 N 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» объектом обложения страховыми взносами на травматизм признаются выплаты и иные вознаграждения, выплачиваемые страхователями в пользу застрахованных в рамках трудовых отношений и гражданско-правовых договоров. Суммы, не подлежащие обложению страховыми взносами, указаны в ст. 20.2 Закона N 125-ФЗ.

Таким образом, суммы заработной платы, начисленной за отработанное время, и компенсации за неиспользованный отпуск, выплачиваемые членам семьи умершего работника организации в связи с наследованием этих сумм, не подлежат обложению налогом на доходы физических лиц и страховыми взносами, соответственно, эти суммы не отражаются в форме 6-НДФЛ, а так же в расчете по форме 4-ФСС (письма ФНС от 01.08.2016 N БС-4-11/[email protected], от 23.03.2016 N БС-4-11/4901).

Суммы, подлежащие выплате родственникам умершего сотрудника в соответствии со ст. 141 ТК РФ, не подлежат включению в базу для начисления страховых взносов на обязательное социальное страхование. Аналогичная позиция высказана в Письмах Минтруда России от 20.02.2013 N 17-3/292 и Минфина России от 16.11.2016 N 03-04-12/67082, письме ФСС России от 14 апреля 2015 г. № 020911/065250.

Однако они подлежат отражению в соответствующих строках расчета страховых взносов как суммы, не подлежащие обложению страховыми взносами в соответствии со ст. 422 НК РФ

Из всего вышесказанного следует, что невыплаченная заработная плата и компенсация за неиспользованные дни отпуска умершего работника не отражаются в отчете 6НДФЛ и 4-ФСС, но отражаются в расчете по страховым взносам.

При проверке контрольных соотношений по отчетам 6НДФЛ и РСВ в ИФНС по требованию необходимо будет предоставить пояснения о соответствующих расхождениях.

30.07.2020

Как рассчитать зарплату, не полученную ко дню смерти?

Рассмотрим основные выплаты, которые получит родственник умершего сотрудника.

- Остатки заработной платы.

Рассчитывается по формуле:

Остатки = (Оклад + премии + иные надбавки) х (Кол-во отработанных до смерти дней / Кол-во дней в месяце).

К окладу прибавляются также надбавки и доплаты за особые условия труда (работа в ночь или в выходные, северный коэффициент и т.д.).

- Компенсация неиспользованного отпуска.

За каждый отработанный месяц сотруднику начисляется 2,33 дня оплачиваемого отпуска. Если он не успел их использовать до своей смерти, к заработной плате начислят эту компенсацию. Всего за 12 месяцев накапливается 28 отпускных дней.

В первую очередь необходимо рассчитать, сколько дней отпуска накопилось у работника:

Неисп. отпуск = Кол-во отработанных лет х 28 + 28 / 12 х Кол-во отработанных месяцев всего – Общее кол-во отпускных дней, в которых сотрудник пробыл за все время работы.

Если сотрудник отработал большую половину месяца, он учитывается как целый период и входит в учет. Получившееся число также округляется до целого в пользу работника, независимо от арифметических правил.

Если работник проработал меньше 1 года, используется следующая формула:

28 / 12 х Кол-во отработанных месяцев – Кол-во использованных дней отпуска.

Сумма компенсации рассчитывается с учетом установленных дней:

Компенсация = Неиспользованные отпускные дни х Среднедневной оклад.

В свою очередь, средний дневной заработок рассчитывается:

ЗПср. = Сумма оклада за 12 месяцев / 12 / 29,3.

Рассмотрим исчисление полной выплаты на примере.

Березкина И.М. подала заявление в организацию, где ее муж проработал до своей смерти, о выплате его заработной платы и пособия на погребение, приложив к заявлению все необходимые документы.

Березкин К.Н. не вышел на работу в день своей смерти, 28 апреля 2019 г. Его оклад составлял 34 561 рубль в месяц, среднедневной оклад составил 1 179 рублей 55 копеек. У него накопилось 28 дней отпуска (т.к. в последний раз он отдыхал в апреле 2021 года).

Заявление было подано в мае 2021 года. На тот момент пособие на погребение составляло 5 701 рубль 31 копейку. Кроме того, коллективным договором организации была установлена материальная помощь семьям погибших сотрудников в размере 4 000 рублей.

Налогообложение и страховые взносы

Ни НДФЛ, ни страховые взносы не вычитаются из выплат, полученных в связи со смертью сотрудника, что обосновывается в следующих нормативных актах:

- говорит о том, что обязанности по уплате налога и страховых взносов прекращаются в связи со смертью налогоплательщика;

- запрещает взимать налог с пособия на погребение, а п. 8 этой же статьи – с материальной помощи, выплаченной работодателем умершего его семье;

- – не подлежат налогообложению суммы, полученные в порядке наследования (если заработная плата и иные выплаты перешли в наследственную массу и были получены родственниками уже через нотариуса);

- – запрет на взимание стразовых взносов с пособия на погребение.

Кому выдаются деньги умершего сотрудника

Материальные выплаты вследствие смерти сотрудника на предприятии полагаются близким родственникам лица, о чем регламентирует трудовое законодательство. Среди данного перечня лиц отмечаются (ст.2 Семейного Кодекса РФ):

- Супруг.

- Родители или усыновители.

- Родные или приемные дети.

Также денежные средства могут выдаваться гражданам, которые находились у погибшего сотрудника на иждивении. Для подтверждения данного факта необходимо получить справку в органе судебной власти.

Оформление компенсации на погребение

Одна из дополнительных компенсаций, на которую могут рассчитывать родственники погибшего лица — это субсидии на погребение умершего. Выплаты производятся из бюджета организации, в которой работал умерший сотрудник. Так, чтобы оформить данную компенсацию, в организацию необходимо предоставить:

- Заявление в произвольной форме.

- Свидетельство о смерти сотрудника.

Данный пакет документов остается у руководства для дальнейшего подтверждения произведенных выплат в ходе проверки органов ФСС.

Часто задаваемые вопросы

Вопрос №1. У меня умер брат, у него других родственников нет. Обязательно ли мне вступать в наследство, чтобы получить у работодателя его зарплату?

Нет, вступление в наследство не является обязательным условием. Для получения выплат достаточно обратиться в организацию по последнему месту трудоустройства умершего.

Вопрос №2. Могу ли я получить пособие на погребение от работодателя, если умерший уволился за день до смерти?

Нет, в таком случае за пособием нужно обращаться в Соцзащиту, т.к. трудовые отношения между работником и работодателем прекращаются в связи с расторжением договора.

Распространенные ошибки

Ошибка №1. Работодатель оплатил все расходы на похороны, но родственники все равно могут обратиться за пособием на погребение.

Нет, это ошибка. Указанное пособие выплачивается лишь в том случае, если близкие потратили собственные средства.

Ошибка №2. Умерший родственник работал неофициально, но родственники могут забрать зарплату у его работодателя.

Нет, здесь уже вопрос совести бывшего руководителя. По закону же между ними нет трудовых отношений, и для того, чтобы получить выплаты, придется сначала устанавливать факт трудоустройства, и только после этого можно подать заявление на выплаты.

Смерть сотрудника. НДФЛ взносы

- … В силу подпункта 3 пункта 3 статьи 44 Налогового кодекса Российской Федерации (далее — Налоговый кодекс) обязанность по уплате налога и (или) сбора прекращается со смертью физического лица — налогоплательщика или с объявлением его умершим в порядке, установленном гражданским процессуальным законодательством Российской Федерации.

В соответствии с пунктом 18 статьи 217 главы 23 «Налог на доходы физических лиц» Налогового кодекса не подлежат обложению налогом на доходы физических лиц доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также вознаграждения, выплачиваемого наследникам патентообладателей изобретений, полезных моделей, промышленных образцов.

Таким образом, суммы заработной платы, начисленной за отработанное время, и компенсации за неиспользованный отпуск, выплачиваемые членам семьи умершего работника организации в связи с наследованием этих сумм, не подлежат обложению налогом на доходы физических лиц.

- Подпунктом 1 пункта 1 статьи 420 главы 34 «Страховые взносы» Налогового кодекса определено, что объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, производимые, в частности, в рамках трудовых отношений.

Учитывая, что застрахованное лицо по обязательному социальному страхованию отсутствует и вышеупомянутые выплаты после смерти работника производятся организацией члену его семьи, который не состоит в трудовых отношениях с данной организацией, такие выплаты не подлежат обложению страховыми взносами. {Вопрос: Об НДФЛ и страховых взносах при начислении зарплаты и компенсации за неиспользованный отпуск умершему работнику и их выплате члену его семьи. (Письмо Минфина России от 24.04.2017 N 03-15-06/24374) {КонсультантПлюс}}

- Официальная позиция контролеров по данному вопросу приведена в Письмах Минфина РФ от 22.08.2017 N 03-15-07/53912 (доведено Письмом ФНС РФ от 01.09.2017 N БС-4-11/17463 до нижестоящих налоговых органов), от 24.04.2017 N 03-15-06/24374. Аналогичные выводы ранее были сделаны Минтрудом, который разъяснял положения Федерального закона от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования», утратившего силу с 1 января 2021 года (Письма от 23.06.2015 N 17-3/В-307, от 27.08.2014 N 17-3/В-407, от 20.02.2013 N 17-3/292), а также ФСС (Письмо от 14.04.2015 N 02-09-11/06-5250).

{Вопрос: Надо ли облагать страховыми взносами зарплату, выплата которой производится родственникам после смерти работника? («Оплата труда: бухгалтерский учет и налогообложение», 2021, N 10) {КонсультантПлюс}}

- Как следует из Письма Минтруда России от 20 февраля 2013 г. N 17-3/292, если на момент начисления заработной платы работодатель располагает информацией о смерти работника, то заработная плата и иные выплаты, начисленные в соответствии с законодательством в его пользу, не подлежат обложению страховыми взносами.

Статья: НДФЛ и страховые взносы при смерти работника (Лукасевич М.С., Рябова Н.Д.) («Электронный журнал «Финансовые и бухгалтерские консультации», 2014, N 5) {КонсультантПлюс}

- Из разъяснений, которые содержатся в Письме Минтруда России от 20.02.2013 N 17-3/292, следует, что взносы с последней зарплаты умершего исчислять и уплачивать не нужно. Со смертью работника трудовые отношения между ним и организацией прекращаются (п. 6 ч. 1 ст. 83 ТК РФ). Поэтому не надо начислять взносы на обязательное пенсионное (социальное, медицинское) страхование на сумму зарплаты, начисленной работнику за месяц, в котором он умер.

Хотя приведенные разъяснения не являются нормативным правовым актом, ссылаться на них при проверках можно. Отметим, что ранее контролирующие органы зачастую придерживались иной точки зрения: в отличие от плательщика НДФЛ, плательщиком взносов на социальное страхование является не умерший работник, а его работодатель, соответственно, со смертью сотрудника обязанность работодателя по исчислению и уплате взносов не исчезает. Статья: Сотрудник организации умер: правовые и налоговые последствия (Фимина Н.В.) («Оплата труда: бухгалтерский учет и налогообложение», 2015, N 3) {КонсультантПлюс}

- Вопрос: Необходимо ли уплачивать страховые взносы в ФСС с выплат, начисленных в пользу работника после его смерти?

Ответ: Перечислять страховые взносы в ФСС с выплат, начисленных в пользу работника после его смерти, не надо… {Вопрос: Необходимо ли уплачивать страховые взносы в ФСС с выплат, начисленных в пользу работника после его смерти? («Оплата труда: бухгалтерский учет и налогообложение», 2015, N 7) {КонсультантПлюс}}

- … Пример 9.4. Локальным нормативным актом организации установлены дни выплаты заработной платы:

25-е число текущего месяца — аванс;

10-е число следующего месяца — заработная плата.

Вариант 1. Работник умер 28 января.

25 января работник получил аванс в счет заработной платы за январь. Поскольку аванс выплачивается до начисления (до отражения в бухгалтерском и налоговом учете), в базу для начисления страховых взносов он не включается.

Трудовой договор прекращается в связи со смертью работника 28 января (п. 6 ч. 1 ст. 83 ТК РФ). В окончательный расчет начислены:

— заработная плата за период с 1 по 28 января (сумма «к выплате» уменьшается на сумму аванса);

— компенсация за неиспользованный отпуск.

Поскольку указанные выплаты причитаются лицу, больше не являющемуся застрахованным, они не признаются объектом обложения страховыми взносами и в расчет не включаются.

Вариант 2. Работник умер 5 февраля.

Заработная плата за январь начислена (отражена в бухгалтерском и налоговом учете) 31 января и включена в базу для начисления страховых взносов (31 января работник жив и является застрахованным лицом). Исчисленная сумма взносов подлежит перечислению не позднее 15 февраля. Соответствующие суммы отражаются в расчете.

Трудовой договор прекращается в связи со смертью работника 5 февраля (п. 6 ч. 1 ст. 83 ТК РФ). В окончательный расчет начислены:

— заработная плата за период с 1 по 5 февраля;

— компенсация за неиспользованный отпуск.

Данные выплаты не признаются объектом обложения страховыми взносами и в расчет не включаются. «Заработная плата в 2018 году» (21-е издание, переработанное и дополненное) (Воробьева Е.В.) («АйСи Групп», 2018) {КонсультантПлюс}

Лица, имеющие право получить матпомощь при смерти сотрудника. Документы для получения выплаты

Желательно, чтобы в документах, закрепляющих возможность получения выплаты, был определен круг имеющих на то право. Например, это могут быть не любые родственники, а только члены семьи. К ним семейное законодательство относит родителей, детей и супруга. Кстати, от того, кто именно является получателем выплат, зависит обложение их НДФЛ и страховыми взносами (см. ниже).

Если же соответствующая обязанность работодателя в документах не установлена, то он решает, кому перечислить деньги, по своему усмотрению.

Для оформления выплат потребуется письменное заявление заинтересованного лица (в свободной форме), а также копия свидетельства о смерти. Отсутствие этих документов обязательно заинтересует налоговые органы в случае проверки.