Земельный налог уплачивается собственниками участка с 1999 года — с момента появления обновленного Налогового Кодекса. Доходы от него поступают в местный бюджет. Исключение составляют лишь земли городов и сельскохозяйственных угодий.

Ставка налога составляет:

- 0,3% от кадастровой стоимости земли. Используется при исчислении налога для земель, занятых индивидуальными постройками или подсобным хозяйством. Сюда входят и земли под животноводство или садоводничество.

- 0,7 — 1,5% — для иных объектов. Их перечень указан в нормативно-правовых актах муниципалитетов.

Исчисление и уплата налогового бремени устанавливаются местным законодательством. Именно оно и определяет, кому положены льготы на налог за землю, руководствуясь нормативно-правовыми актами федерального значения.

Кому положены льготы

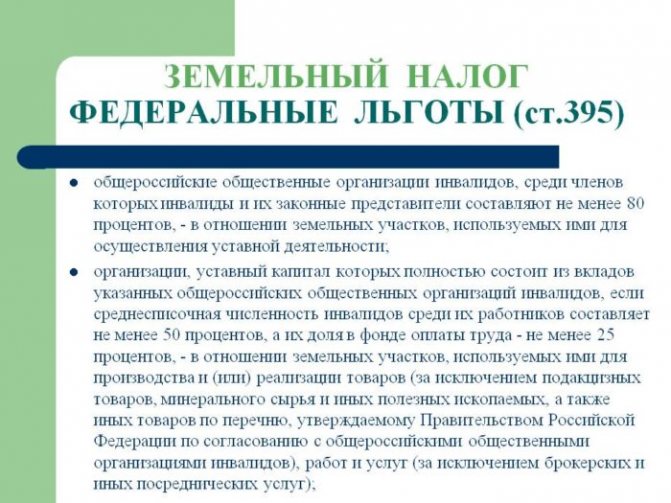

Законодательство устанавливает категории лиц, которые имеют право частично оплачивать или не платить вообще налог на землю. Сюда входят:

- инвалиды детства;

- инвалиды;

- участники ВОВ;

- ветераны труда;

- участники — ликвидаторы последствий ЧАЭС.

- герои СССР и России.

Стоит отметить, что данный перечень не является исчерпывающем. В каждом регионе он свой. Рассмотрим самые распространенные категории лиц, претендующих на получение льгот и узнаем, положены ли они им.

Ветераны труда

Ветеранами труда признаются:

- лица, имеющие почетные награды СССР или России, которые имеют трудовой стаж для назначения пенсии;

- лица, которые имеют стаж 40 и 30 лет для мужчин и женщин соответственно, если начали работать в период ВОВ до момента наступления совершеннолетия.

Льготы на налог на землю для ветеранов труда действующее федеральное законодательство не предусматривает. Статья 387 Налогового Кодекса предоставляет право муниципальным органам устанавливать размер необлагаемой суммы для данной категории лиц. Как показывает практика, муниципалитеты не спешат воспользоваться данным правом. К тому же сейчас звание «Ветеран труда» практически не присваивается.

Пенсионеры

В начале 90-х гг. данная категория населения была освобождена от уплаты налога на землю. С обновлением Налогового Кодекса в 2005 году такая привилегия была отменена. Сейчас пенсионеры оплачивают налог на землю в полном объеме наравне с трудящимся населением.

Льготы по налогу возможны на уровне муниципалитета. Таким образом, привилегии по налоговому бремени зависят от местоположения земельного участка. Узнать, положены ли льготы и какой их размер, можно из нормативно-правового акта, регулирующего налогообложение на местном уровне. Его скачать можно на официальном сайте муниципалитета.

Помимо льгот уполномоченные органы имеют право устанавливать требования, при исполнении которых физическое лицо может воспользоваться возможностью уменьшить налог или не платить его вообще. Чаще всего, это: постоянная регистрация на территории муниципалитета, отсутствие официального трудоустройства и т.д.

Порядок получения льгот по налогу и схему их уплаты можно узнать в территориальной налоговой инспекции.

Для уменьшения налогооблагаемой базы пенсионер обязан предоставить:

- пенсионное удостоверение;

- документы на землю, подтверждающие право собственности;

- паспорт;

- трудовую книжку (при необходимости).

Таким образом, льготы на налог на землю для пенсионеров — исключительная прерогатива местного уровня власти. В основном используется как мера социальной поддержки малообеспеченных слоев населения.

Как оформить льготу?

Заявление на выбор «льготного» участка, а также на предоставление самой субсидии, может быть подано несколькими способами.

В рассматриваемом случае самым предпочтительным способом подачи заявления будет его заполнение при личном приеме у сотрудника налогового органа. В этом случае сразу же будут исправлены все недочеты.

Другой вариант очень удобен тем, что требует значительно меньших затрат времени и сил. Это заполнение электронной формы заявления на сайте налоговой службы, в «Личном кабинете налогоплательщика». Но тут требуются учетные данные от Личного кабинета на портале «Госуслуги». Простая регистрация не даст возможности подать заявление. В процессе подачи заявления можно консультироваться со специалистами налоговой либо в онлайн-режиме, либо по телефону.

ВАЖНО !!! Если нет Личного кабинета налогоплательщика, а также возможности лично написать заявление, то можно воспользоваться услугами Почты России для отправки всего пакета документов. Этот способ наименее желательный, поскольку нет возможности сразу исправить ошибки.

Отправляется заявление только в то подразделение налоговой службы, к которому причислен адрес земельного участка. Передача заявлений между подразделениями по подведомственности не предусмотрена.

К заявлению прилагаются копии ряда документов:

- подтверждающих личность;

- удостоверяющих права на землю;

- подтверждающих право на получение льготы (пенсионного удостоверения, документов об инвалидности, орденской книжки и других обстоятельствах, влекущих уменьшение налога).

Срок на рассмотрение заявления и пакета документов не должен превышать 30 дней.

Многие опытные юристы советуют подавать заявление даже тем пенсионерам, на которых автоматически должны быть распространены скидки по уплате налога. Это убережет от возможной «забывчивости» налоговых органов.

Инвалиды 2 группы

Ни одна статья Налогового Кодекса не содержит информацию о полном освобождении инвалидов 2 группы от уплаты земельного налога.

Статья 391 НК РФ раскрывает порядок уменьшения налогооблагаемой базы и категорий налогоплательщиков, которые имеют право воспользоваться такими привилегиями. Среди них есть и инвалиды 2 группы, при условии, что она была оформлена до 01.01. 2004 года.

Максимальная льгота, на которую можно уменьшить сумму для исчисления налога, — 10 тысяч рублей. Ей воспользоваться можно при предоставлении документов, подтверждающих право на получение льготы.

Документ -основание и заявление необходимо подавать в налоговую инспекцию.

Полное освобождение от уплаты налога для инвалидов 2 группы возможно только на местном уровне.

Итак, льготы на налог на землю для инвалидов 2 группы устанавливаются и на федеральном, и на муниципальном уровнях (по решению уполномоченного органа).

Льготы инвалидам на земельный налог

Размер помощи и порядок проведения процедуры регулируются на региональном уровне в соответствии с установленными нормами. В Налоговом кодексе есть четко установленные правила, но от них иногда уступают: могут увеличить сумму льготы либо же предоставить ее категориям граждан, не указанным в законодательстве. Поэтому узнавать необходимую информацию желательно в местных органах власти. Но Федеральная налоговая служба в 2021 году запустила специальный онлайн-сервис, на котором можно узнать точную информацию о существующих в области льготах, необходимом для получения списке документов и лицам, которым предоставляется право на уменьшение налога.

К категории инвалид относят людей, у которых в силу определенных причин развились проблемы со здоровьем, ограничивающие нормальную жизнедеятельность. Право на льготу имеют не только люди, принадлежащие к одной из 3 групп, но и инвалиды военных действий, в том числе и Великой Отечественной войны.

Чтобы доказать свой статус, человек должен иметь справку-заключение о прохождении медико-социальной комиссии, где будет указана группа инвалидности и наличие ограничений в трудоспособности.

В НК РФ установлено 3 пути использования льготы:

- полное освобождение от платы;

- уменьшение суммы налога;

- налоги, действующие в пределах одного муниципального образования, т.е. города, которые устанавливаются местными властями.

Часто размер и тип льготы, предоставляемой человека, определяется с учетом группы инвалидности, физического состояния и бюджета, выделенного на область, в которой проживает человек.

В законодательстве описано стандартное правило, в соответствии с которым сумма налоговой базы уменьшается на 10 000 рублей. Это действует только на одного человека и в пределах города, вне зависимости от типа владения земельным участком. Распространяется право на эту помощь только на 1 участок земли.

1 группы

Инвалиды этой категории имеют серьезные проблемы с опорно-двигательным аппаратом, им сложно передвигаться и обслуживать себя. В справках у них указано, что к трудовой деятельности они не способны. Следовательно, они удостоены наибольших привилегий и послаблений. Инвалиды 1 группы входят в список лиц, который по закону освобождается от уплаты земельного налога. Это правило действует во всех областях и не подлежит изменению.

2 группы

Сюда входят люди с ограниченной трудоспособностью, которые могут работать сами, но требуют уменьшенного режима дня и перерывов. Для инвалидов 2 группы налог на землю не является проблемой, потому что некоторые из них освобождены от уплаты налогов – так постановили власти Санкт-Петербурга.

На остальных действует стандартное правило вычета определенной суммы из кадастровой стоимости участка, которая не должна превышать 10000 рублей. Этой льготой разрешается пользоваться детям-инвалидам, не достигшим совершеннолетия, если в их владении находится земельный участок.

3 группы

Такие инвалиды редко получают запреты или ограничения для работы, поскольку их патологии считаются средними по тяжести. Люди могут спокойно обходиться без посторонней помощи и вести нормальную жизнедеятельность. Граждане, входящие в данную категорию, могут свободно передвигаться по городу без помощи третьих лиц, иметь официальное трудоустройство.

В связи с эти инвалиды 3 группы в большинстве случаев платят полную стоимость налога за землю. Им практически невозможно добиться от государства какой-либо финансовой или другой помощи касательно этого вопроса. Единственный вариант – попадание в одну из категорий лиц, полностью освобождаемых от налогообложения. К таким относятся:

- Участники боевых действий во времена СССР.

- Ликвидаторы ядерных и атомных катастроф, в том числе и ЧАЕС.

- Лица, удостоенные Ордена Боевой Славы и являющиеся Героями СССР или РФ.

- Инвалиды второй группы.

- Национальные меньшинства, проживающие на крайнем Севере, Сибири и дальневосточных территориях.

Если есть документы или сведения, подтверждающие принадлежность к вышеописанным группам лиц, то шанс получить налоговые льготы возрастает. С одной только справкой о присвоении 3 группы инвалидности рассчитывать на получение преимуществ не стоит. Поэтому нужно получить другие бумаги, которые помогут в оформлении субсидии.

Инвалиды 3 группы

Инвалидом признается физическое лицо, которое ограничено в жизнедеятельности в результате заболевания, травмы или дефекта с рождения. Инвалидность 3 группы устанавливается на 1 год или пожизненно. Физическому лицу выдается справка. Именно она является документов-основанием для получения налоговой льготы.

Федеральное законодательство не освобождает данную категорию граждан от полной уплаты налога. Таким полномочием наделены муниципалитеты. В соответствии со статьей 391 НК РФ инвалиды имеют право уменьшить налогооблагаемую кадастровую стоимость на сумму 10 тысяч рублей.

Физическое лицо, претендующее на данную льготу, обязано предоставить в инспекцию по месту нахождения участка земли документы, подтверждающие его право.

Льготы на налог на землю для инвалидов 3 группы связаны с уменьшением суммы для исчисления налога.

Виды льгот

Прежде всего, стоит рассмотреть тот вид льготы, который предусмотрен для инвалидов в ч. 5 ст. 391 НК РФ. Сущность его заключается в снижении для плательщика величины налоговой базы (то есть кадастровой стоимости) на сумму 10 тыс. руб. Как следствие этого снижается и итоговая величина налога, поскольку рассчитывается она напрямую от кадастровой стоимости.

Конкретная сумма скидки по налогу в денежном выражении зависит от того, какая применяется ставка, и может составлять:

- 30 руб. (при ставке 0,3%);

- 150 руб. (если размер ставки 1,5%).

В том случае, когда стоимость участка составляет менее 10 тыс. руб., налоговая база становится равной 0. Соответственно, это приводит к тому, что налог тоже равен 0, поэтому обязательства по его уплате с землевладельца в такой ситуации полностью снимаются.

Что касается региональных льгот, то они могут заключаться в следующем:

- полное освобождение от уплаты налога;

- получение определенной скидки на его сумму (чаще всего 50%);

- снижение процентной ставки по налогу;

- возможность снизить налоговую базу на большую сумму, чем установлено законодательно.

Как правило, довольно существенные налоговые вычеты обычно устанавливаются в крупных городах и областных центрах, где стоимость земельных участков очень высокая. Кроме этого, возможность применения льгот и их размер напрямую зависят от финансовых возможностей того или иного региона — чем больше в бюджете средств, тем весомее будут предоставляемые льготы.

Например, в Москве величина снижения налоговой базы для инвалидов 1 и 2 группы, а также инвалидов с детства, ВОВ и боевых действий составляет 1 млн. руб. В Санкт-Петербурге же данные плательщики освобождаются от необходимости уплаты земельного налога полностью, получая скидку на него в размере 100%.

Земля в аренду на 49 лет с последующим выкупом может предоставляться только гражданам РФ. Хотите арендовать землю под ЛПХ? Как это сделать правильно, описано здесь. Нежилое помещение можно перевести в жилое. Подробный алгоритм есть в нашей статье.

Налог на землю: особенности

- Исчисляется от кадастровой стоимости участка. При ее переоценке сумма может вырасти до 1,5 раз.

- В большинстве регионах России сумма стоимости кадастра намного превышает рыночную стоимость участка земли.

- От налога освобождаются арендаторы участка.

- Кадастровая стоимость может быть снижена по решению суда. Для этого заявителю необходимо доказать, что она превышает рыночную цену земли. Потребуется независимая оценка.

- Льготные категории лиц в основном устанавливаются на местном уровне. Так в Екатеринбурге освобождены от налога пенсионеры, в том числе и работающие.

- Налог необходимо уплатить до 1.10. При его неуплате налагается штраф и пени.

- В перспективе земельный налог и имущественный будут объединены.

Какие категории граждан РФ, в соответствии с законом, не выплачивают земельный налог вообще?

Закон причисляет к таким льготникам следующих лиц:

- граждан, относящихся по происхождению к малочисленным народностям, проживающим на Крайнем Севере, в Сибири и на Дальнем Востоке, при условии их проживания на этих территориях;

- организации вышеперечисленных граждан (общины), которые стараются сохранить традиции и обычаи малочисленных народностей и используют для этого земельные участки;

- арендаторы земельных участков.

Это исчерпывающий федеральный перечень льготных категорий налогоплательщиков. Муниципальными правовыми актами он может быть расширен, но никоим образом не сужен (в том числе и в Московской области), поскольку этот налог поступает в местный бюджет.

Консультацию относительно того, относится ли собственник земельного участка к категории льготников или обязан вносит налог в полном объеме, обязаны предоставить в налоговой службе.

Льготы на налог на землю в Москве

Помимо перечня лиц, которые освобождаются от налога на основании федерального законодательства, в Москве не взимается налог с:

- членов многодетных семей;

- членов военнослужащих, потерявших кормильца;

- несовершеннолетних детей;

- инвалидов 1 и 2 групп.

50% от исчисленного налогового бремени уплачивают сотрудники предприятий, которые финансируются из местного бюджета. На 25% могут претендовать сотрудники предприятий, финансируемых из нескольких бюджетов.

Таким образом, льготы на налог на землю физических лиц 2014, зависят в большей степени от региона.

Законодательная база взимания земельного налогообложения

Рассматриваемому виду налога посвящена 31-я глава Налогового кодекса РФ. Налог на землю поступает в доход бюджета населенного пункта, соответственно, относится к местным налогам и сборам. Именно поэтому федеральное законодательство в виде Налогового кодекса дополняется нормативными актами местных администраций. Они не могут каким-либо образом ухудшать положение налогоплательщика по сравнению с прописанным в федеральном законе.

Данный вид налога уплачивают и касается не только физических лиц, но и разнообразные организации. Земельные угодья, облагаемые налогом, необязательно должны принадлежать организациям и гражданам на праве собственности. Достаточно также любой разновидности пользования землей, за исключением договора аренды.

Арендаторы или лица, пользующиеся землей на безвозмездной основе, но не являющиеся ее владельцами, налог не уплачивают.

- Налогом облагаются любые участки земли, исключая:

- по каким-либо причинам изъятых из оборота участков земли;

- земель, занятых какими-либо музеями-заповедниками, объектами культурной ценности высшей степени и памятниками археологического наследия;

- земель, покрытых лесными угодьями;

- земельных участков, занятых водными объектами, принадлежащими РФ;

- земли вокруг многоэтажного дома.

Размер налога достигает 1,5 % стоимости земельного надела. За основу берется кадастровая стоимость земельного участка. Причем ранее за основу брали 80 % кадастровой стоимости земельного надела, с нынешнего же года стоимость для расчета налога применяется полная. Соответственно, размер налога возрос с 2021 года. Примененную кадастровую стоимость можно оспорить путем подачи искового в суд. В случае положительного решения судьи, налогоплательщику будет возвращено излишне уплаченное за последние три года.