ПОДАТЬ ЗАЯВКУ НА ИПОТЕКУ И БЫСТРО УЗНАТЬ РЕШЕНИЕПри изучении условий жилищного кредитования часто встречаются разные названия схем погашения – аннуитетная или дифференцированная ипотека. Это две принципиально отличные друг от друга системы расчета ежемесячного платежа, каждая из которых имеет свои сильные и слабые стороны.

- Особенности двух вариантов выплаты Дифференцированный взнос

- Аннуитетный взнос

- Ипотека с аннуитетом Сбербанк России

- «Газпромбанк»

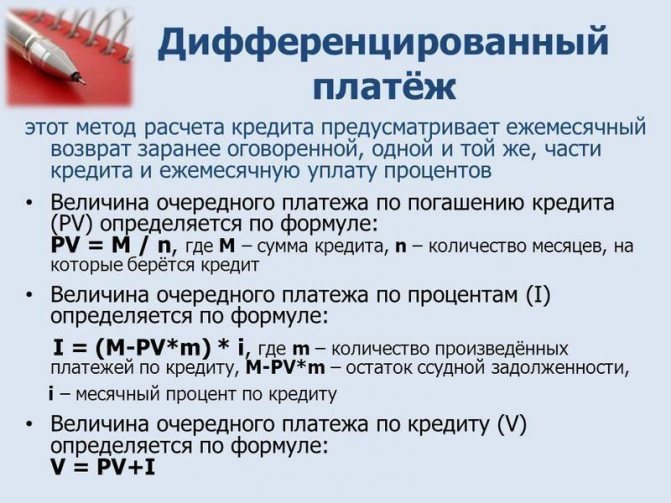

Расчет ежемесячного платежа по дифференцированной системе

Итак, для начала стоит ответить на вопрос что такое дифференцированный платеж по ипотеке. На текущий момент банки предлагают две системы расчета ежемесячного платежа – это аннуитетная и дифференцированная. Что такое аннуитетная система наверняка знакомо каждому, это когда сумма ежемесячного платежа равна, то есть, каждый период нужно вносить в счет оплаты кредита одну и ту же сумму. Когда речь идет о дифференцированной системе оплаты, то в каждом платежным переводом сумма ежемесячного платежа будет уменьшаться.

Если говорить простыми словами, что такое дифференцированный платеж, то можно объяснить этот так: вся сумма основного долга делится на количество периодов, соответственно, в состав ежемесячного платежа неизменно будет выходить сумма основного долга. Другая часть платежа – это процент, который будет рассчитываться не от тела кредита, а от остатка по основному долгу.

По сути, ипотека по дифференцированной системе ничем не отличается от аннуитета, при досрочном погашении займа клиент уменьшает сумму основного долга, а, значит, он также может выбрать либо уменьшение суммы ежемесячного платежа, либо сокращение срока кредитования. Но если воспользоваться советами экспертов, то лучше всего сократить срок, постольку, поскольку при уменьшении суммы основного долга, процент, начисляемый ежемесячно, будет ниже, а, значит, сумма ежемесячного платежа снижается автоматически.

Обратите внимание, банки редко применяют дифференцированную систему при расчете кредитов и ипотечных займов. В первую очередь, это невыгодно для кредитора тем, что в итоге переплата будет меньше, а при аннуитете системе клиент изначально выплачивает банковскую прибыль, а в конце срока кредитования сумму основного долга.

Что такое процентная ставка и от чего она зависит?

Процентная ставка — самый важный параметр при расчете кредита. Измеряется в процентах годовых. Он показывает сколько процентов начисляется на сумму долга за 1 год. Но фактически проценты начисляются не один раз в год, а ежедневно в размере ставки, разделенной на 365 дней.

У каждого банка есть свои программы кредитования и свои процентные ставки. Основные факторы, влияющие на процентную ставку:

- Ключевая ставка Центробанка

.

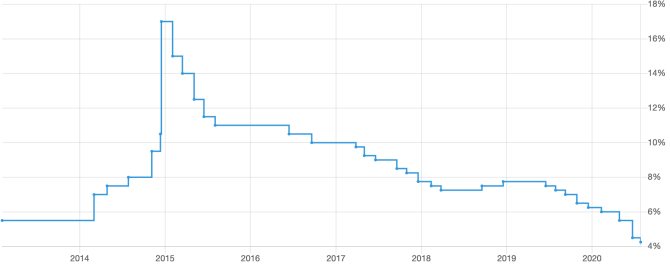

Чтобы дать вам кредит, банк занимает у ЦБ по ставке, равной ключевой, накидывает еще несколько процентов сверху и дает вам в долг под более высокий процент, зарабатывая на разнице. Выгоднее брать кредит, когда ключевая ставка ниже: вы заплатите меньше процентов. На очередном заседании ЦБ может как повысить, так и понизить ставку или оставить без изменений. Это решение принимается в зависимости от экономической ситуации. Сейчас ключевая ставка равна 4.50%. А вот так она менялась за последние годы:

- Тип кредита

.

Чем больше риска несет кредит для банка, тем он дороже. Например, ипотечный кредит дешевле потребительского кредита или кредита наличными. Причина проста — при выдаче ипотеки банк берет в залог недвижимость, нивелируя этим риски невыплаты кредита. При выдаче кредита наличными на любые цели у банка нет способа гарантировать возврат, поэтому ставка гораздо выше. - Характеристики заемщика

.

Среди них кредитная история и отношения с банком. Кредитные организации оценивают надежность потенциальных заемщиков и делают более выгодные персональные предложения потенциальным клиентам, в надежности которых они уверены. Своим зарплатным клиентам многие банки предоставляют скидку в размере 0.3 – 0.6 процентных пункта.

Аннуитетный платеж и дифференцированный: разница

Финансовые специалисты сходятся на том, что если заемщик рассчитывает расплатиться по кредиту за короткий срок (до пяти лет), то лучше отдать предпочтение аннуитету. Однако относительно среднесрочных и долгосрочных кредитов ведутся споры.

Ипотека на нежилое помещение

Например, если заемщик берет долгосрочный кредит, допустим 100 000 долларов на 10 лет с процентной ставкой по кредиту 10%!г(MISSING)одовых, то дифференцированный платеж выгоднее, причем значительно. В нашем условном примере, выплата процентов за десять лет при дифференцированных платежах составит 50 416,67 долларов, а при аннуитетных — 58 580,88 долларов. Соответственно и переплата при дифференцированной схеме будет меньше: на 8 447,53 долларов.

Но не будем забывать, что пример — условный, и на практике все выглядит не так уж однозначно. Ряд банковских экспертов не скрывает, что представление о значительном финансовом преимуществе дифференцированных платежей во многом является маркетинговым мифом. Банк никогда не упустит своей выгоды. Ему лишь важно убедить заемщика, что тот действительно может сэкономить, выбрав ту или иную схему выплат.

«Credits.ru» отмечают: главное, что нужно понять, — метод начисления процентов при обеих формах платежей одинаков. Процент и в том, и в другом случае начисляется на остаток долга.

Плюсы

Самое важное – это более низкая переплата по кредиту. Возможно, что отчасти и поэтому банки применяют дифференцированную схему платежей очень редко. Но на деле разница будет не такой уж и большой. Допустим, если взять в кредит 300 000 рублей на 12 месяцев по ставке 24% годовых, то разница в переплате составит 1400 рублей в пользу дифференцированной схемы.

Также плюсом можно назвать более выгодное досрочное погашение. При аннуитетной схеме заемщик в первые месяцы гасит большую часть процентов, при дифференцированной это происходит более равномерно, поэтому и досрочное погашение более выгодно.

Что такое дифференцированные платежи по ипотеке?

Каждый кредит при любой системе погашения складывается из 2 частей: суммы долга и процентной части. Дифференцированные (уменьшающиеся) платежи — это способ выплаты займа, при использовании которого вы оплачиваете тело кредита равными долями, а проценты начисляются на остаток долга. В первую четверть кредитного срока вам придется делать наиболее большие платежи, а в дальнейшем сумма ежемесячных взносов будет уменьшаться.

Немногие банки дают ипотеку с дифференцированными платежами. Это связано с тем, что в таком случае вы сразу начинаете погашать сумму займа. Для банка такая ситуация невыгодна, потому что именно проценты считаются основным источником его дохода. В случае досрочного погашения заемщик сможет сэкономить значительную сумму средств. В более популярных банках, таких как Сбербанк, ВТБ, Открытие таких видов ипотеки нет.

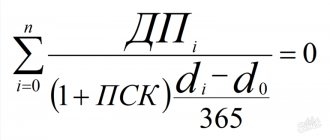

Формула для расчета

Самостоятельно рассчитать платеж по ипотеке можно по формулам.

Основной платеж — C = A/D, где:

- С — ежемесячная сумма погашения тела кредита;

- А — размер ипотечного займа;

- D — срок ипотеки в месяцах.

Процентная часть рассчитывается по формуле — S=R*L/12, где:

- S — начисленный процент;

- R — остаток долга на данный месяц;

- L — годовая процентная ставка по ипотеке.

Возврат страховки после выплаты кредита

R=A-(C*n), где n — количество выплаченных кредитных платежей.

Разбор на примере

Давайте рассчитаем дифференцированный платеж по ипотеке, если, например, решите взять 2 000 000 рублей под 12%!г(MISSING)одовых на 15 лет (или 180 месяцев). Основной платеж на погашение долга составит: 2 000 000/180 = 11 111,11 руб.

Теперь посчитаем, какую сумму необходимо вносить на счет ежемесячно:

| Месяц | Расчет | Итоговая сумма в рублях |

| 1 | 11111,11+(2000000-(11111,11*0))*0,12/12 | 31111,11 |

| 2 | 11111,11+(2000000-(11111,11*1))*0,12/12 | 31000 |

| 3 | 11111,11+(2000000-(11111,11*2))*0,12/12 | 30888,89 |

| 4 | 11111,11+(2000000-(11111,11*3))*0,12/12 | 30777,78 |

| 5 | 11111,11+(2000000-(11111,11*4))*0,12/12 | 30666,67 |

| 6 | 11111,11+(2000000-(11111,11*5))*0,12/12 | 30555,56 |

На сайтах банков, предоставляющий займы с дифференцированными платежами, можно найти специальный калькулятор и не считать все вручную.

Считаем выгоду

Так что же выгоднее – аннуитетный или дифференцированный платеж? Все зависит от того, что именно вы привыкли называть выгодой.

Аннуитет выгоден, как мы уже говорили, с точки зрения запоминаемости. При дифференцированном же платеже сумма нестабильна и меняется каждый месяц. Но это, конечно же, несущественно.

Если рассматривать выгоду касательно суммы получаемого кредита, то предпочтение стоит отдать аннуитетной схеме погашения. Кредитная нагрузка распределяется равномерно, а заемщик сможет рассчитывать на более высокую сумму кредита, что иногда немаловажно!

Дифференцированные взносы, напротив, характерны высокой кредитной нагрузкой в первые месяцы (или даже годы) гашения и только потом снижение платежа станет ощутимым. Возьмите ту же ипотеку – вряд ли вы потянете самые первые взносы по ней, если выберете дифференцированную схему гашения.

Выгода может зависеть и от срока, в течение которого вы планируете реально гасить кредит. В нашей стране досрочное погашение – не редкость. Но оно не станет выгодным, если в период получения кредита вы выбрали аннуитетные платежи. Получится, что вы уже заплатили банку огромную сумму процентов, а основной долг остался практически неизменным. Досрочное погашение в этом случае приведет к потере денег именно на процентах, которые вы заплатили наперед – фактически вы вернёте досрочно тело кредита, и мало чего выиграете. Поэтому при данной схеме желательно платить кредит весь запланированный срок.

При дифференцированных платежах история другая – тело кредита постепенно гасится равными долями, а досрочное гашение хотя бы части долга снижает сумму начисленных процентов и, соответственно, всех последующих платежей.

Сходства и отличия

Обе схемы схожи в том, что в сумму платежа включаются проценты и основной долг. Причем при любом варианте в начале выплат заемщик погашает бóльшую сумму процентов, по сравнению с месяцами перед завершением кредитного договора.

Принципиальные различия между способами погашения заключаются в следующем:

- в аннуитетной схеме платеж фиксированный, в дифференцированной – он меняется каждый месяц;

- при одинаковых условиях кредитования получается разный размер переплаты;

- при аннуитете, в первые годы, в сумму взноса включается меньший объем основного долга;

- все банки используют аннуитетную схему, в то время как дифференцированная применяется гораздо реже.

Плюсы и минусы дифференцированного платежа

- понятная схема начисления процентов, легко в любой момент рассчитать, какой платеж необходимо внести;

- постепенное снижение платежей уменьшает нагрузку на бюджет заемщика;

- кроме того, чисто психологически гораздо проще с каждым месяцем платить всё меньше и меньше, а с учетом инфляции последние платежи будут восприниматься еще более необременительными.

Тем не менее, стоит отметить и недостатки дифференцированных платежей:

- достаточно высокая сумма первых платежей;

- повышенные требования к заемщику, так как первоначально ему необходимо оплачивать значительные суммы;

- большой кредит взять вряд ли получится, так как банки рассчитывают максимальный размер ежемесячного платежа, исходя из платежеспособности заемщика (при дифференцированном первые платежи на 20-30% дороже, чем при аннуитете, следовательно, нужно иметь соответствующий доход);

- необходимо каждый раз сверяться с графиком платежей, чтобы знать, на какую сумму «закрыть» очередной месяц.

В целом дифференцированную схему погашения кредита используют для небольших займов или при достаточно высоком уровне дохода. Тогда первые платежи не будут столь обременительны для вашего бюджета, а сниженный размер переплат позволит сэкономить и, возможно, потратить высвободившиеся средства для досрочного погашения кредита.

Не пропускайте наши новые статьи!

Подпишитесь на обновления Вконтакте, или по e-mail или по RSS

Как произвести расчет

Дифференцированная ипотека не всегда проста для понимания самого клиента, ведь он не способен рассчитать сумму платежа самостоятельно. В принципе, в этом нет необходимости постольку, поскольку к кредитному договору банк прилагает график ежемесячных платежей, если вы хотите прочитать ипотеку по дифференцированной системе самостоятельно, то здесь нет ничего сложного. Приведем пример с расчетами, для этого рассмотрим ипотеку со следующими параметрами:

- сумма 1800000 рублей;

- годовой процент – 8,9%!;(MISSING)

- срок кредитования – 120 месяцев.

Для начала посчитаем неизменную часть ежемесячного платежа следующим образом: 1800000/120=15000 рублей – это сумма основного долга, разделенная на количество платежных периодов. Далее, следует рассчитать сумму ежемесячного платежа с учетом процентов:

- 1 месяц 15000+(1800000*0,089/12)=28350 рублей;

- 2 месяц 15000+((1800000-15000)*0,089/12)=28238,75 рублей;

- 3 месяц 15000+((1800000-15000*2)*0,089/12)=28127,5 рублей;

- 4 месяц 15000+((1800000-15000*3)*0,089/12)=28016,25 рублей;

- 5 месяц 15000+((1800000-15000*4)*0,089/12)=27905 рублей;

- 6 месяц 15000+((1800000-15000*5)*0,089/12)=27793,75 рублей;

- 120 месяц 15000+((1800000-15000*119)*0,089/12)=15111,25 рублей.

Обратите внимание, что самостоятельный расчет суммы ежемесячного платежа по кредиту является предварительным постольку, поскольку при данных расчетах участие принимает не номинальная годовая процентная ставка, а эффективная.

Как видно, рассчитать кредит самостоятельно вполне возможно, из данного примера следует, что сумма ежемесячного платежа будет уменьшаться с каждым периодом. Это действительно выгодно для клиента, особенно учитывая длительный срок ипотечного кредитования. Но вот, к сожалению, далеко не все банки готовы дать ипотечный займ по дифференцированной системе расчета ежемесячного платежа.

Оплата кредита Почта банк через Сбербанк Онлайн: пошаговая инструкция

Отличия аннуитетного и дифференцированного платежей

Чтобы четко представлять, какой схеме отдать предпочтение при возможности выбора, нужно сравнить эти две схемы погашения кредитов.

Таблица. Чем отличаются аннуитетный платеж и дифференцированный тип погашения займа.

| Признак отличия | Аннуитетная схема | Дифференцированная схема |

| Составная часть платежей | Сумма состоит из процентов и небольшой части тела долга | Сумма состоит из основного долга и небольшой части процентов, начисленных за текущий месяц |

| Финансовая нагрузка (размер платежей каждый месяц) | Равномерная на протяжении всего срока кредитования | Увеличенная в начале срока и постепенно снижается к концу срока кредитования |

| Сумма платежей | Неизменная до конца срока кредитования | Большая вначале, постепенно становится меньше, уменьшаясь к моменту полной выплаты долга |

| Период выплаты процентов | Заемщик сначала выплачивает значительную часть начисленных процентов и только потом сам долг | Заемщик выплачивает проценты по факту пользования кредитом (за каждый месяц), погашая ежемесячно большую часть основного долга |

| Структура платежей | Платеж представляет собой неизменную сумму, рассчитанную путем суммирования основного долга и надбавок за каждый год по процентной ставке и деления на количество месяцев кредитования | Платеж состоит из фиксированной части (константы) и переменной части. Неизменной суммой является часть основного долга, а проценты пересчитываются каждый месяц |

| Итоговая переплата | Больше | Меньше |

Таким образом, отличия в основном сводятся к тому, что при установлении аннуитетного вида платежа, человек гасит займ равными частями каждый месяц, выплачивая сначала проценты, а при дифференцированной схеме погашения размер ежемесячных платежей постепенно уменьшается, так как проценты начисляются на фактический остаток долга.

Это интересно: Допог что это такое

Не по заемщику ипотека

Банки России не очень жалуют дифференцированные платежи, поскольку они подразумевают определенную тонкость, связанную с оценкой платежеспособности заемщика (т.е. соотношения дохода с ежемесячным платежом).

Дело в том, что при дифференцированном графике самую большую нагрузку на бюджет должника дают платежи первого года, и соотношение с доходом высчитывается именно для этого периода.

Банковские кредиты – какие существуют виды и формы

К примеру, заемщик указал в анкете доход в 60 000 рублей, а первый платеж по дифференцированной схеме составит 25 000 рублей, то есть «съест» почти половину дохода. А по закону, платежи по кредиту в любом случае не могут превышать 50%!о(MISSING)т уровня дохода. В результате банки вынуждены понижать максимальную сумму кредита, которую могут выдать при заявленном уровне дохода.

Положение действительно сложное, и для кредитора, и для заемщика, поскольку должник может либо «выпасть из графика», либо обидеться на недостаточную суму кредита и уйти в другой банк.

Некоторые заемщики, оформившие ипотеку с дифференцированными платежами, переоценивают свои возможности и в итоге не могут оплачивать кредит.

На риск спокойно идут только «монстры» с государственной поддержкой, такие как «Сбербанк», «Газпромбанк» и ряд других. Они могут позволить себе выдавать «дифференцированным» заемщикам почти такие же займы, как и «аннуитетным». Но в среднем дифференцированная схема гораздо менее популярна, и банки сознательно не пиарят ее, таковы российские реалии.

Кредитный калькулятор – онлайн рассчитать сумму платежа

Кредитные калькуляторы банков – это простейшие скрипты (программы), которые рассчитаны на вычисление платежей согласно заданным параметрам. На сайте конкретного финучреждения вы можете рассчитать переплату только по его займам, поэтому при выборе подходящей программы из нескольких вариантов стоит использовать сервисы сторонних ресурсов, в том числе и нашего сайта.

Клиент, который решил рассчитать кредит, калькулятор должен выбирать с учётом займа, который будет оформляться. Например при ипотеке и автокредитовании калькулятор онлайн учитывает размер первого взноса, а при выдаче займа наличными данный параметр отпадает.

В зависимости от выбранного пользователем сервиса точность расчётов по займам банков может существенно изменяться. Полнофункциональный кредитный калькулятор рассчитать кредит способен с максимальной точностью – с учётом возможных единовременных и периодических комиссий.

Пользователи, оформляющие кредит, расчет кредитным калькулятором на нашем сайте могут провести даже с учётом расходов на страхование, указав его стоимость в строке «Ежегодные комиссии».

Кредит аннуитетный и дифференцированный: разница двух видов

Многие потенциальные заёмщики активно интересуются понятиями кредит аннуитетный и дифференцированный и разницей между этими двумя видами. Фактически данные термины не совсем верны, но появились они в связи с существованием двух вариантов погашения банковской ссуды: ежемесячными аннуитетными платежами и дифференцированными платежами (что лучше из них мы рассмотрим немного позже).

При расчёте займа дифференцированного и кредита аннуитетного калькулятором при одинаковых исходных параметрах, результат (сумма ежемесячной выплаты) всегда оказывается разным. Связано это с тем фактом, что проценты при аннуитетном платеже рассчитываются иначе, чем при дифференцированном. Далее представлено схематичное сравнение данных платежей: