Последние изменения: Февраль 2021

Наличие иногородних поставщиков и покупателей, представительств и филиалов без статуса юридических лиц, требуют от предприятий периодических поездок работников на территорию других населённых пунктов. При соответствующем оформлении документов и подтверждении цели, связанной с производственной деятельностью организации, поездка считается командировкой. Бухгалтерам предстоит ответить на вопросы: когда и как оплачивается командировка? Как рассчитывается зарплата в командировке?

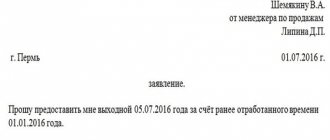

Порядок оформления командировки в выходной день

Чтобы отправить сотрудника в командировку на выходные или праздники, надо получить его согласие. Работодатель издает распоряжение, на которое работник оставляет письменное согласие. Однако если командировка длится больше недели и включает в себя выходные дни для отдыха, письменное подтверждение не требуется.

Выделяют следующие случаи, когда на дни командировки попадают выходные и праздники:

- командировка длительная, больше недели, при этом работник проводит выходные в командировке и не занимается работой;

- командировка длительная, и в выходные сотрудник выполняет трудовые обязанности;

- время отправления или прибытия из командировки совпадает с выходными или праздничными днями.

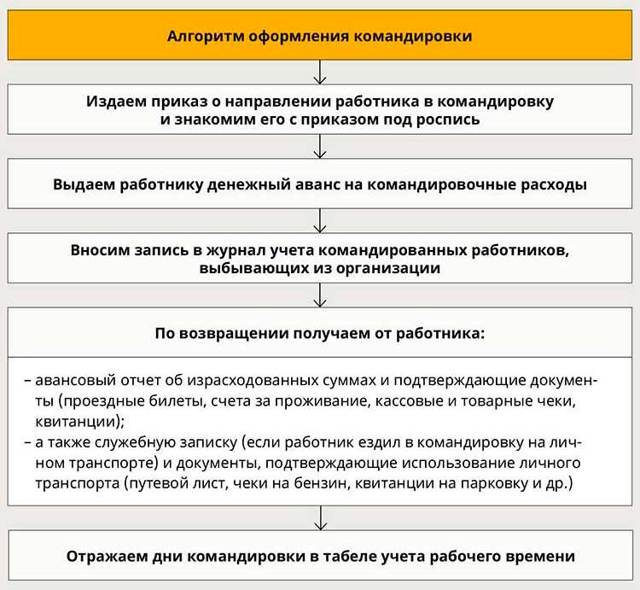

Инструкция

Для оформления командировки нужно следовать следующим этапам:

- Указание цели служебной поездки (при этом выписывать командировочное удостоверение нет необходимости).

- Указание всех необходимых реквизитов в приказе на командировку.

- Создание приказа о командировке (кто издает приказ можно уточнить у главного бухгалтера или генерального директора).

- Заполнения учетного журнала по командировкам.

- Выбор формы отчета о проделанной работе сотрудником за весь период командировки.

В каждой организации существуют соответственно свои внутренние правила документооборота, и несмотря на то, что работник может не предоставлять никаких отчетов о выполненной работы (согласно новым изменениям в трудовом законодательстве), но все же во многих организациях (особенно частных), руководство все же требует предоставлять данный вид отчетности работником.

Особенности расчета оплаты командировки

Отправляя работника в командировку, работодатель обязан взять на себя расходы по оплате проживания, проезда, связи и другие предусмотренные затраты. Это суточные расходы, они являются фиксированной суммой и закреплены в локальных актах предприятия. За рабочие и выходные дни положена одинаковая сумма суточных. Кроме того, сотруднику выплачивается зарплата за дни командировки (командировочные), в том числе выходные и праздничные.

Расчет командировочных в рабочие, выходные и праздничные дни делают, исходя из среднего заработка, а не зарплаты:

Средний заработок = Фактически начисленная з/п за 12 мес. / Фактически отработанные дни за 12 мес.

В некоторых организациях командировки оплачиваются по фактической зарплате. Такой вариант допускается, если фактический заработок будет выше среднего заработка, иначе права работника будут нарушены. Тем же способом оплачиваются дни в дороге и дни задержки в командировке.

Командировки сотрудника в рабочие дни

Если работник отправлен в командировку только в рабочие дни, то соответственно командировочные ему начисляются и выплачиваются с расчета среднедневного дохода за день. Среднедневной доход вычисляется путем деления фактического заработанного дохода (заработной платы) на количество отработанного времени (количество фактически отработанных дней) за определенный период времени (как правило за два месяца).

В учет среднемесячных выплат включают следующие виды компенсаций:

- различные виды премий госслужащим;

- премии по поводу памятных дат и юбилеев;

- компенсации за неистраченный отпуск;

- выходные пособия;

- другие виды материальной помощи.

Все рабочие дни, что сотрудник находился в отъезде по работе, отображаются в табеле учета рабочего времени. При этом день выбытия и прибытия в откомандирование считаются рабочими и оплачиваются по общей схеме. Также нужно учитывать, что даты выбытия и прибытия, зафиксированные в билетах, должны совпадать с датами в приказе о направлении сотрудника в командировку. Поскольку сам приказ – это важный документ внутреннего документооборота организации, а билеты служат только основанием для учета рабочего времени в табеле сотрудника.

Для непредвиденных ситуаций (к примеру, сотрудник заболел в командировке, непредвиденная задержка во время командировки, направление в командировку по совместительству, направления в командировку во время нетрудоспособности сотрудником, сотрудник отправился в командировку на личном автомобиле или на транспортном средстве, что находится во владении компании и т. д.) трудовым законодательством предусмотрено применения дополнительных схем и расчетов материальных компенсаций сотрудникам, а также регулируются правилами внутреннего трудового распорядка организации и соответственно требуются дополнительные подтверждающие документы (путевые листы, чеки, фиксирующие расходы топлива и т.д.), и составления дополнительных служебных записок на компенсацию затраченных средств во время пребывания в командировке.

Оплата командировки в выходной день

Когда командировка выпадает на выходные дни, работник теряет дни отдыха. Потерянные выходные нужно компенсировать одним из способов:

- увеличить оплату таких дней в два раза;

- предоставить работнику дополнительный выходной.

Чаще используется первый вариант, однако работник по желанию может получить дополнительный выходной. Сотруднику будут предоставлены дни отдыха за каждый рабочий выходной в командировке. Тогда работа в командировке оплачивается по стандартной ставке, в однократном размере.

Сотруднику нужно назначить компенсацию, только если известно, что в выходные дни он работал. Если он использовал выходные для отдыха и не выполнял трудовые обязанности, компенсировать их не нужно. Для праздничных дней действуют аналогичные правила.

Порядок оплаты служебных поездок

Командировки и материальное вознаграждение за них рассматриваются в ст. 167-168 ТК РФ. В нормативном акте говорится, что за специалистом, отправленным в служебную поездку, сохраняется средний заработок и занимаемая в компании позиции. Фирма-наниматель обязана компенсировать ему траты, связанные с проживанием вдали от дома, – т.е. суточные расходы.

Как оплачиваются командировочные? За основу расчета берется количество дней, потраченных на служебную поездку. В него входят:

- дни, потраченные на дорогу в оба конца;

- дни вынужденных простоев;

- выходные, праздничные даты, попавшие в период поездки.

Полученное число дней умножается на нормативную сумму, закрепленную во внутренних положениях компании. Суточные при командировках определяются фирмой-нанимателем самостоятельно и закрепляются во внутренних документах организации. Законом (ст. 217 НК РФ) установлен их следующий максимальный размер, не предполагающий обложения подоходным налогом:

- 700 руб. – для внутрироссийских поездок;

- 2,5 тыс. руб. – для заграничных.

Если компания платит сверх указанного уровня, разницу необходимо обложить НДФЛ.

Минимальный размер суточных законодательно регламентируется. Распространена практика, что рядовым специалистам полагается один уровень компенсации за служебные поездки, руководству организации – увеличенные суммы в зависимости от занимаемой должности. Градация закрепляется приказами и иными внутренними актами фирмы.

Перечисление суточных при однодневной командировке в пределах РФ не предусмотрено действующим законодательством, но фирма-наниматель вправе оговорить оплату компенсации и закрепить коллективным соглашением или приказом руководства.

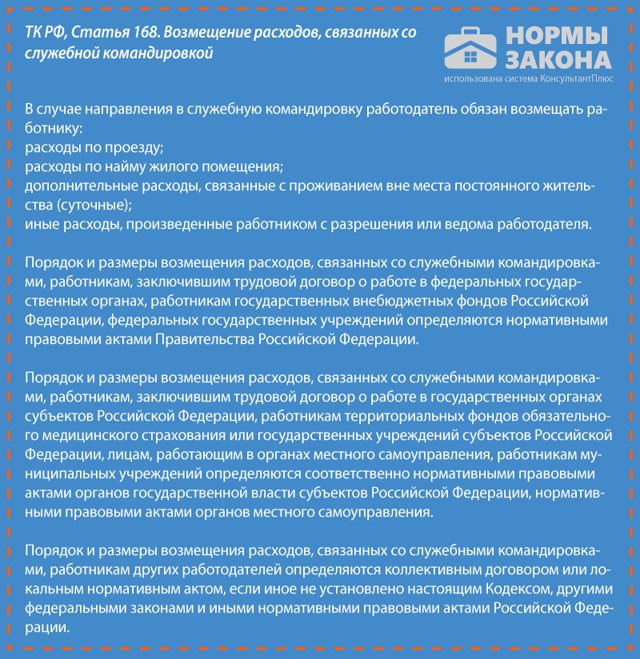

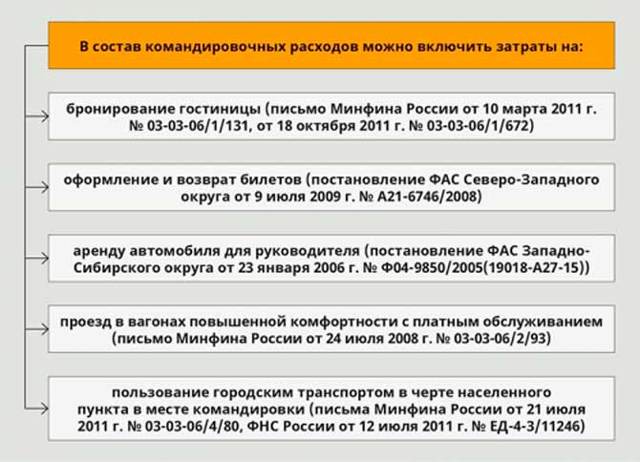

Какие расходы специалиста возмещаются работодателем?

Что входит в суточные командировочные расходы? Фирма-наниматель обязана возместить следующие траты специалистов:

- приобретение билетов туда и обратно;

- оплату жилья (отель, квартира, комната и т.д.);

- непосредственно суточные – т.е. траты, понесенные на питание и проживание вдали от дома;

- иные расходы (пример: оформление визы, аэроэкспресс в аэропорт, такси с вокзала до отеля, провоз сверхнормативного багажа и т.д.).

Законодательство регламентирует расчет командировочных, но не диктует, на что специалист вправе тратить суточные.

Подразумевается, что на полученные средства он будет питаться во время поездки, совершать иные расходы, необходимые для создания комфортного проживания вне дома.

Работник не обязан отчитываться в тратах: предоставлять чеки и квитанции, а администрация предприятия не вправе контролировать целесообразность использования денег.

Для подтверждения иных расходов, кроме суточных, специалист в трехдневный срок после возвращения из поездки представляет в бухгалтерию авансовый расчет. К нему прилагаются бланки билетов, чеки, подтверждающие оплату гостиницы и иные траты, связанные с решением рабочих вопросов.

Перечень расходов, подлежащих возмещению работодателем, открытый. Это означает, что сотрудник получает возврат средств за любые траты, необходимые для профессиональной деятельности вдали от дома, совершенные с согласия фирмы-нанимателя или без него.

Оплачиваются ли выходные, проведенные в отъезде?

Оплата командировки в выходной день имеет нюанс: сотрудник получает зарплату за указанные даты в том случае, если на них распланированы рабочие мероприятия, выпадает дорога домой или к месту выполнения трудовых функций.

Чтобы рассчитать количество дней, за которые специалист должен получить выплату, нужно получить от командированного:

- Билеты, подтверждающие даты отъезда и возвращения.

- Служебную записку с отметками принимающей стороны – аналог билетов для сотрудников, передвигавшихся на собственном авто или утерявших билеты.

Суточные за выходные уплачиваются при любом раскладе. Бухгалтер находит общую продолжительность поездки (в днях) и умножает на сумму довольствия, указанную во внутренних положениях компании.

Помимо командировочных специалисту причитается средний заработок. Для субботы, воскресенья и праздников, приходящихся на поездку и предусматривающих рабочие мероприятия, полагается оплата в удвоенном размере или одинарном, но с предоставлением сотруднику в дальнейшем соответствующего количества оплачиваемых отгулов.

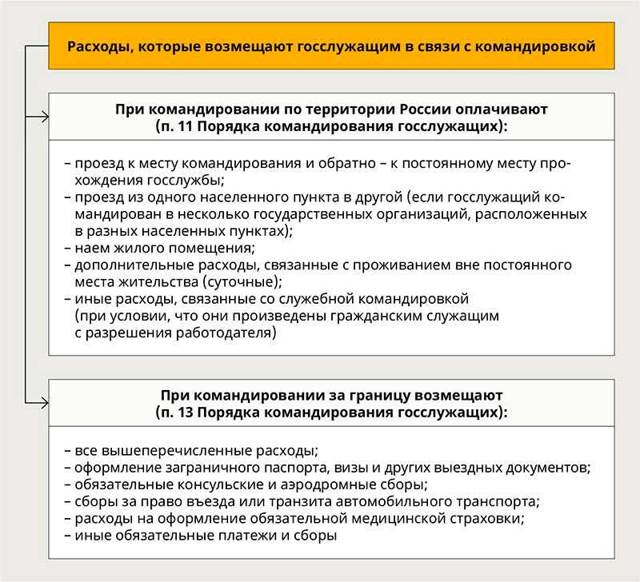

Как оплачиваются заграничные командировки?

Большинство организаций прописывают две шкалы суточных во внутренних приказах:

- для внутрироссийских поездок;

- для отъездов за пределы страны.

Такие бизнес-трипы рекомендуется оплачивать следующим образом:

- по «заграничным» нормам – для дней пребывания за рубежом;

- по «внутрироссийским» – для дня въезда на территорию РФ.

Ориентир для расчета дней – отметки пограничных служб в загранпаспорте специалиста, проставляемые при выезде из страны и въезде.

Командировка за границу может оплачиваться в рублях и в валюте в зависимости от положений внутренних документов компании-нанимателя. Пример: размер суточных может быть номинирован в долларах или евро, но работнику на руки выдается сумма в рублях, рассчитанная по курсу Центробанка.

Как оплатить дни пребывания в рабочей поездке?

Согласно положениям законодательства, оплата командировочных производится исходя из среднего дохода специалиста, исчисленного за 12-ти-месячный период. Если гражданин трудоустроен в компании меньше года, в расчет включается весь период его работы до последнего дня месяца, идущего перед месяцем поездки.

- Расчет среднего заработка для командировки осуществляется по формуле:

- Сз = З/До* Дк, где

- З – выплаты сотруднику за годовой временной интервал, включаемые в расчет (оклад, премии и другие доходы);

- До – число дней, фактически отработанных за 12-ти-месячный период;

- Дк – количество дней служебной поездки.

С выплат, причитающихся специалисту, находившемуся в поездке, удерживается подоходный налог. Бухгалтерия работодателя обязана начислить и уплатить в ИФНС страховые взносы за специалиста.

Как отразить оплату командировки в бухгалтерском учете предприятия?

Чтобы отразить выплату суточных, бухгалтер должен сделать проводки по командировочным расходам. Ему необходимо посчитать возмещение и показать результат по счетам:

- Д 26 (20, 23, 25 – в зависимости от должности сотрудника) – К 71 – начисление суточных.

- Д 71 – К 51 (50) – выплата причитающихся сумм безналичным (наличным) расчетом.

- Д 26 (20, 23, 25 – согласно должности сотрудника) – К 70 – начисление зарплаты за дни в поездке.

- Д 70 – К 51 (50) – перечисление зарплаты на карточку специалиста (выдача на руки из кассы).

Выходные дни в пути

За часы праздников и выходных, проведенные командированным работником в дороге, тоже полагается оплата в двойном размере. При этом начисляются и суточные.

Чтобы установить обязательства работодателя по оплате командировки, нужно определить время ее начала и завершения. Начало командировки выпадает на день отправления транспорта от места работы. Днем возвращения считают день приезда обратно к месту постоянной работы. Дорога от офиса до вокзала или аэропорта не включается в расчет, как и время ожидания отправления.

При нахождении в пути в выходные или праздничные дни для оплаты учитываются часы, проведенные в дороге. Даже если отправление в командировку состоялась в 23:00 часов, этот день нельзя считать свободным. Аналогично при прибытии в выходной или праздничный день в час ночи, этот день оплачивается в двойном размере. За неполные дни командировки суточные выплачивают в полном размере. Данный вопрос не полностью урегулирован законодательством, поэтому рекомендуем закрепить порядок оплаты дней в пути в локальных нормативных актах организации.

Алгоритм действий при оформлении командировки

1. Проверьте, можно ли работника отправить в командировку.

Вы не можете направить в командировку:

- беременных женщин;

- работников младше 18 лет (за исключением творческих работников средств массовой информации, театров и т. п., а также профессиональных спортсменов).

Только с письменного согласия работника и при отсутствии медицинских ограничений вы можете направить в командировку (ст. 259 ТК РФ):

- женщин, имеющих детей в возрасте до трех лет;

- работников, имеющих детей-инвалидов в возрасте до 18 лет;

- работников, осуществляющих уход за больными членами семьи в соответствии с медицинским заключением.

2. Оформите приказ на командировку.

Никаких ограничений по продолжительности командировок нет, но от этого может зависеть, положены ли командированному суточные. Для однодневных командировок по России суточные не предусмотрены.

3. Выдайте суточные.

Чтобы выдать командированному работнику наличные деньги на командировку, заявление на выдачу подотчетных средств на командировочные расходы с него брать не нужно — достаточно приказа руководителя.

4. День отъезда в командировку отметьте в табеле учета рабочего времени (формы № Т-12 и Т-13). День в командировке обозначается кодом К.

Количество отработанных часов указывать не нужно.

5. После возвращения работника получите с него авансовый отчет (форма № АО-1).

К отчету прилагаются все подтверждающие документы (чеки, квитанции с гостиниц и др.).

Учет командировочных расходов

Согласно ФЗ «О страховых взносах» и Налоговому кодексу, с командировочных расходов не нужно делать взносы в социальные фонды и уплачивать НДФЛ, если они соответствуют дневному лимиту:

- для командировок в РФ лимит составляет 700 рублей;

- для командировок за пределами РФ — 2500 рублей.

Для целей налога на прибыль можно учесть компенсации, предоставленные работникам за выходные, праздничные дни и дни в пути, если правилами организации предусмотрена возможность работы в выходные и праздники.

Отражение командировочных расходов в выходные дни не отличается от рабочих, и в бухучете осуществляется следующим образом:

| Дебет | Кредит | |

| Выплачены командировочные расходы | 71 | 50/51 |

| Оплата суточных, билетов, проживания | 20,23,44 и др. | 71 |

| Отражен НДС | 19 | 71 |

| НДС к вычету | 68 | 19 |

| Учтены прочие расходы | 20,44,10 и др | 71 |

| Возврат в кассу остатка | 50 | 71 |

| Возмещен перерасход | 71 | 50 |

| Начислен средний заработок за дни командировки или в двойном размере за выходные | 20 (44 и др.) | 70 |

| Начислены страховые взносы | 20 (44 и др.) | 69 |

| Удержан НДФЛ из суммы среднего заработка и суточных сверх лимита | 70 | 68 |

| Выплачен средний заработок | 70 | 51 |

| Перечислена в бюджет сумма НДФЛ | 68 | 51 |

Расчёт командировочных

Денежные средства, выдаваемые под отчёт работнику при загранкомандировках, могут быть как в российских рублях, так и в валюте страны, куда отправляется сотрудник. После прибытия делается перерасчёт по курсу Национального банка. Имеется также ряд нюансов при поездках на различные сроки.

Однодневная командировка

Поскольку минимальный срок командировки законодательством не установлен, то работодатель имеет право отправить сотрудника в иной населённый пункт на один день. При подтверждении связи с хозяйственной деятельностью такая поездка признаётся командировкой с оплатой проезда.

Нюансы по сравнению с обычной заключаются в том, что при однодневной командировке суточные внутри России не предусмотрены, при заграничной поездке – не более 50 % от сумм, установленных локальными документами.

Формально получается, что предприятие не может выплатить возмещение без обложения НДФЛ и социальными взносами. Рекомендация – во внутренних документах создать пункт, объясняющий отсутствие у работника экономической выгоды, благодаря чему не происходит обложение НДФЛ. Косвенным подтверждением в защиту данной позиции является письмо Минфина РФ от 01.03.2013 №03-04-07/6189.

Командировка с превышением суточных

Предприятие внутренним распорядительным документом имеет право нормировать размер суточных, как в сторону уменьшения, так и в сторону увеличения. Конкретная сумма фиксируется в трудовом договоре с работником и может быть дифференцированной среди сотрудников.

Например, работник выбыл в командировку 05.10.2018 в 23.15, а прибыл 14.10.2018 в 00.45, суточные согласно внутреннему распорядку – 900 рублей. Тогда:

- Количество дней 10, поскольку 05.10 и 14.10 попадают в расчёт.

- Суточные с превышением лимита: (900-700)*10=2000 рублей;

- НДФЛ: 2000*0,13=260 рублей.

Помимо НДФЛ необходимо на суточные сверх лимита начислить сборы в социальные фонды кроме травматизма, и не включать в состав расходов, формирующих налогооблагаемую прибыль.

Чтобы полностью рассчитать командировочные выплаты, нужно добавить документально подтверждённые расходы, связанные с финансово-хозяйственной деятельностью.

Переходящая командировка

На практике часто возникают ситуации, когда работник уезжает в командировку в одном месяце, а возвращается в другом отчётном периоде. Если поездка переходит на следующий месяц, как оплатить командировку, когда и в каком размере включить в расходы? Существуют ли ограничения при выплате аванса? – вопросы, возникающие у бухгалтеров.

Пример

Например, производственный работник выбыл 28.09.2018 в соседний населённый пункт, а прибыл 03.10.2018 согласно приказу. Он предъявил транспортный билет от 28.09 на выезд в сумме 1500 рублей без НДС и от 03.10 на въезд в сумме 1400 рублей, счёт из гостиницы на сумму 5000 рублей. 27.09.2018 ему выдан аванс в размере 6000 рублей наличными. Суточные составляют 500 рублей согласно трудовому договору. Отчёт предоставил 04.10.2018.

Бухгалтерские проводки приведены в таблице:

| Дата | Дт | Кт | Сумма | Операция |

| 27.09.2018 | 71 | 50 | 6000 руб. | Выдан аванс на командировку |

| 04.10.2018 | 20 | 71 | 500*6+1500+1400+5000=10900 руб. | Утверждён авансовый отчёт |

| 04.10.2018 | 71 | 50 | 10900-6000=4900 руб. | Произведён окончательный расчёт |

Ответственность за неоплату командировки в выходные дни

Закон предусматривает административную ответственность за нарушение ТК РФ организацией и должностными лицами. Чтобы не получить штраф, нужно соблюдать и знать все права работника, в полном размере оплачивать труд в выходные и праздники и предоставлять работнику дополнительные дни отдыха.

Возникают сложности с учетом командировочных расходов? В облачном сервисе Контур.Бухгалтерия удобно вести учет расходов, начислять зарплату, рассчитывать и платить налоги и отправлять отчетность. Оцените преимущества сервиса бесплатно на пробном периоде 14 дней.

Попробовать бесплатно

Суточные в командировках в 2021 году по стране и за рубеж

Статьей 217 НК РФ установлен максимальный размер суточных.

Размеры суточных:

- Для командировок по России — 700 руб. в день.

- Для командировок за рубеж — 2 500 руб. в день.

Организация вправе увеличить размер суточных

своим внутренним приказом. Более того, суточные могут быть разными для разных должностей, для разных городов России и для разных стран и т. п.

Чаще всего в организациях устанавливают повышенные суточные директору предприятия. Это может быть связано с дополнительными представительскими расходами и другими расходами на переговоры.

Если вы платите суточные сверх установленного размера,

с суммы превышения нужно заплатить:

- НДФЛ;

- страховые взносы (кроме взносов на травматизм).

Суточные в размере, установленном в вашей организации:

- полностью учитываются в расходах для налога на прибыль и при УСН (подп. 12 п. 1 ст. 264, подп. 13 п. 1 ст. 346.16 НК РФ);

- не облагаются взносами на травматизм (п. 2 ст. 20.2 Федерального закона от 24 июля 1998 г. № 125-ФЗ).