Налогообложение пенсионеров регулируется законами

Существует нормативно-правовая база, регулирующая пенсионную сферу налогообложения как глобально законами, так и локально постановлениями или указами на местных уровнях. Корректировки разрешено вносить и регионам.

Прежде чем уточнить, какие налоги не платят пенсионеры в 2021 году, желательно познакомиться с законодательством в части налоговых обязательств. Они касаются всех категорий населения.

- Жители отдаленных территорий страны ничего не ведают о поборах государства на пользование участками земли.

- Герои России, полные кавалеры ордена Славы, участники боевых действий, военные и ветераны воинской службы, ликвидаторы аварии на ЧАЭС, а также работающие на иных объектах при устранении факторов техногенного характера не перечисляют в казну средства за пользованием квартирами, машинами и т.д. Их же не взимают с инвалидов всех групп, а также семей, без кормильца, если он был военнослужащим.

Как видим, перечень довольно широк, но о людях почтенного возраста в нем сказано немного. Впрочем, существуют статьи и постановления, предполагающие поблажки и для них.

Облагается ли пенсия подоходным налогом

По своей сути, пенсия представляет собой социальную выплату, на которую могут рассчитывать граждане, нуждающиеся в особой материальной поддержке. Круг ее получателей довольно широк и это далеко не только лица пожилого возраста. Пенсия выплачивается:

- военным, имеющим определенную выслугу;

- инвалидам;

- несовершеннолетним в связи с потерей кормильца.

Данные социальные выплаты НДФЛ не облагаются.

Однако большинство пенсионеров – лица преклонных лет, достигшие соответствующего возраста и имеющие необходимый трудовой стаж. Как же формируется такая пенсия?

Каждый месяц работодатель платит за каждого работника так называемые страховые взносы. Их сумма составляет определенный процент от заработной платы сотрудника. Часть этих средств идет в ФСС, ФОМС, ТФОМС. Это социальное и медицинское страхование. Большая же часть денежных средств, оплачиваемых работодателем, уходит в ПФР на формирование будущей пенсии сотрудника. Она, в свою очередь, состоит из страховой и накопительной частей.

Справка! Если за наемных работников отчисления производит их работодатель, то лица, занимающиеся предпринимательской деятельностью, платят сами за себя по фиксированным ставкам.

Согласно действующему законодательству, накопительную часть гражданин может оставить в государственном пенсионном фонде, а может выбрать негосударственный пенсионный фонд (НПФ). НПФ предлагают более высокие проценты на эти накопления, поэтому ожидается, что величина пенсии, получаемой через них в будущем, будет выше.

Разобравшись, какие же бывают пенсии и из чего они состоят, можно ответить на вопрос, относительно обложения пенсионных выплат подоходным налогом.

С выплат от государственного фонда НДФЛ не удерживается. Если же пенсия приходит от негосударственного источника, то в таком случае она облагается подоходным налогом. Однако здесь существуют исключения. Так, не платится НДФЛ с пенсий, которые выплачиваются НПФ, имеющими соответствующую лицензию.

Также распространены случаи, когда крупные работодатели самостоятельно заключают договора с выбранными ими НПФ или имеют свой фонд. Их работники по выходе на заслуженный отдых также налог не платят. Иными словами, НДФЛ берется только с только накопительной части пенсии, выплачиваемая НПФ, не имеющим государственной лицензии, с которым работник заключил договор непосредственно от своего имени.

Законодательная база

То правило, что государственные пенсионные выплаты не облагаются налогом, подкреплено п. 2 ст. 217 Налогового Кодекса РФ. Однако эта же норма устанавливает, что подоходный налог берется с добровольного страхования накопительной части пенсии.

Кто из пенсионеров сегодня пользуется фискальными льготами?

Как только человек почтенного возраста официально получает статус пенсионера, он может быть освобожден от ряда налогов и получает некоторые льготы. Это правило распространяется даже на тех пенсионеров, которые еще трудятся.

Налог на имущество для пенсионеров в 2021 году предполагает ряд льгот для пенсионеров. Впрочем, ничего сложного тут нет. Данный сбор они просто не платят.

Категориям населения, перечень которых представлен в вышеуказанном втором пункте (Герои России, ликвидаторы аварии на ЧАЭС и т.д.), положен вычет по налогу на землю в сумме десять тысяч рублей. Если они владельцы машин, государство предусмотрело безвозмездное их использование этими гражданами.

Преференции, в каком бы регионе России не проживал пенсионер, предполагает заявительный характер. Налоговики не занимаются выискиванием льготников по своим базам, поскольку их деятельность связана с иными манипуляциями. Льготникам всех уровней надлежит заявлять о себе местным подразделениям ведомства налоговиков.

Право на получение вышеуказанной имущественной льготы имеют: военные на пенсии с выслугой свыше 20 лет, возрастное население, люди престарелые, владеющие творческими мастерскими.

Но есть некоторые оговорки. О приятном: пенсионеры, не бросившие работу, получают те же налоговые преференции, что и люди, не ведущие трудовую деятельность. Однако, пенсионеры – владельцы бизнеса, к примеру, это простое ИП, платят сборы для предпринимателей.

Новые положения налоговой системы Украины относительно налога с пенсий

Минимальный размер оплаты труда (МРОТ) установлен 1 мая 2016 года на уровне 1450 гривен. В переводе на российские деньги это 3 724 рубля. Сумма небольшая и как прожить на нее в современном, пораженном кризисом мире не очень понятно.

По решению правительства пенсионеры Украины, получающие более 11 172 рублей (4 350 гривен) обязаны платить деньги в государственный бюджет.

Размер взимаемого налога равен:

- 15% от полученного физическим лицом дохода.

- Тем, кто получает более значительные суммы, повезло еще меньше. Пенсионерам, которым перечисляются деньги в размере 10-кратного МРОТ, придется заплатить 20%.

Важно, что налогом облагается не вся пенсия, а только сумма, превышающая оговоренный уровень. При начислении гражданину 5 000 гривен (12 841 рубля) 4 350 освобождаются от оплаты. Нужно заплатить налог с 650 гривен или с 1 669 рублей.

Эксперты подсчитали количество людей, которых коснутся нововведения. Результат вычислений – 1,7% населения Украины станут платить по новым налоговым правилам. Именно такое количество получает в стране повышенные пенсионные выплаты.

Заниматься сборами с пожилых людей поручено Пенсионному фонду Украины. Это закреплено в Налоговом кодексе статьей №14. Закон работ более года и перечисления пенсионеров исправно поступают на государственные счета.

Какие налоги платят, от чего освобождены, а на какие сборы есть льготы для пенсионеров

Кстати, это очень сильно зависит от мест проживания категорий населения пенсионного возраста. Некоторые регионы предоставляют большой набор поблажек, в иных субъектах их меньше.

Сравнительно неплохое положение по отношению к пенсионерам – жителям других регионов, у столичных льготников. Почему? Москва, как и города Подмосковья, имеет огромный бюджет. За счет этого власти обеспечивают пенсионеров высокой пенсией (для тех, кто прописан в городах более 10 лет), дают большее число льгот и не обременяются налогами, но частично. Такого среднеобеспеченные регионы своему населению не позволяют.

Впрочем, любая из территорий отменять льготы не вправе, поскольку данная категория защищена на государственном уровне. Существуют льготники федерального значения. Власти регионов могут лишь позволить немного подкорректировать свои постановления, не предоставив некоторые преференции, но основные вычеты действуют.

Пенсионер любой категории, безоговорочно освобождается от 2 типов фискальных обложений: налогов на доходы физических лиц и имущество.

Важно: имущественный сбор не берется с престарелых людей.

Рассмотрим этот вопрос, ранжируя имеющиеся данные:

- Пенсионеры – инвалиды всех групп не платят НДФЛ с путевок и пенсионных пособий. Имеют вычет по земельному налогу в размере десять тысяч рублей. Налог за пользование ТС с этой группы не берется.

- Пенсионеров, имеющих группы инвалидности первую и вторую, государство не заставляет вносить сбор на имущество, доставшееся в наследство.

- Что касается ветеранов труда, они освобождаются от налога на недвижимость и иное имущество. Не взимают с них НДФЛ с оплаты лечения на специализированных курортах. Есть у них преференции на владение участками земли и автомобилем. Региональные пособия ветераны труда получают полностью. Если региональные власти снимают часть средств, мотивируя это налоговыми сборами, стоит обращаться в суд.

- Военные пенсионеры обладают теми же поблажками, что и остальные пенсионеры.

- Пенсионеры, получающие еще и доход от труда на предприятиях или в иной сфере, наделяются льготами по основным налогам, а от имущественного и вовсе освобождаются.

Не попадают в перечень сборов для этой категории населения: алименты, донорские выплаты, денежные поощрения в связи с профессиональной деятельностью, безвозмездный взнос работодателя, если он имеет величину менее 4 тысяч рублей. Разумеется, налог на землю для пенсионеров в 2021 году дает некоторые льготы для пенсионеров. Теперь они не будут платить с пенсий, социальных выплат, компенсаций на лечение, приобретение необходимого медицинского оборудования или спортивной экипировки.

Налоги для работающих пенсионеров

Зачастую человек по достижении пенсионного возраста продолжает личную трудовую деятельность. Система расчета размера подоходного безвозмездного платежа для таких лиц меняется. Они должны в обязательном порядке выплачивать 13% НДФЛ, несмотря на собственный возраст и пенсионный статус. Часть пенсии от негосударственного пенсионного фонда также облагается налогом на прибыль физических лиц.

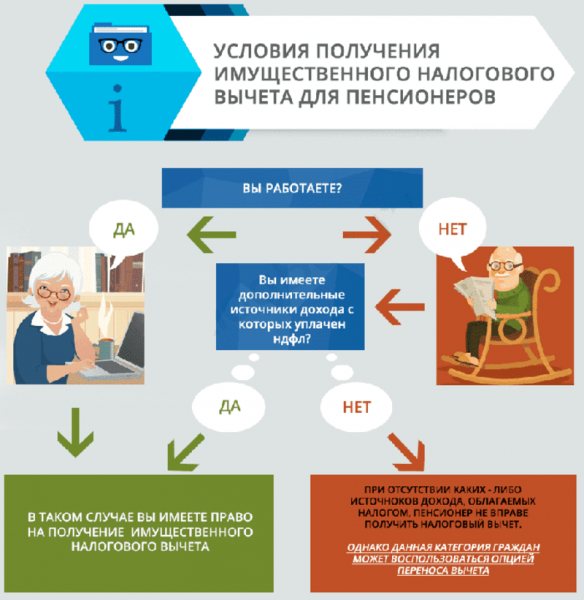

От имущественных выплат освобождены как работающие лица, так и вышедшие на заслуженный отдых. В том случае, если люди захотят продать или купить недвижимость, можно будет вернуть 13% от всей себестоимости. Но данной привилегией можно пользоваться лишь на один вид недвижимости.

Также есть земельные и транспортные платежи, они устанавливаются регионами самостоятельно и в индивидуальном порядке. Земляной необходимо выплачивать при покупке участка, а транспортный – при приобретении автомобиля или другого средства передвижения. Данную информацию пенсионер должен узнать в отделении Пенсионного фонда РФ по месту жительства.

Налоговые обязательства работающих граждан распространяются на:

- доходы в виде заработной платы;

- выигрыши в лотереях, дивиденды и другие выплаты;

- негосударственные пенсии (регулярные (ежемесячные или еженедельные) денежные выплаты лицам, которые: достигли пенсионного возраста (пенсии по старости), имеют инвалидность, потеряли кормильца.В зависимости от организации,

); - иные виды обязательных налогов, за исключением имущественных.

Все эти положения также регулируются Федеральным законом №166-ФЗ «О муниципальном пенсионном обеспечении в Российской Федерации».

Главный уровень налогообложения – федеральный

Каждый пенсионер любой категории, являющийся гражданином Российской Федерации, получает льготы глобального значения.

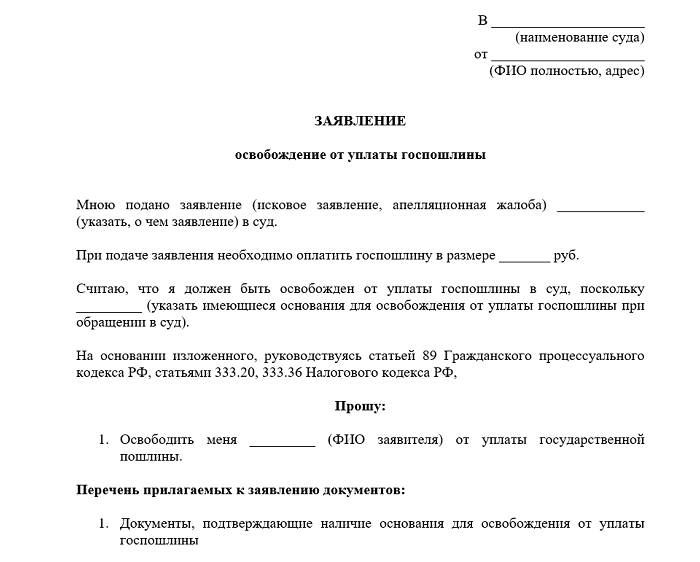

При покупке любого недвижимого имущества, положен вычет по налогу. Это же правило действует для тех, кто пользуется землей. Не доведется им платить государственные пошлины в случае обращений в судебные структуры. Региональные власти не вправе нарушить это требование, поскольку оно исходит от вышестоящих структур.

Считается, что государство защищает пенсионеров на всех уровнях, но власти некоторых регионов не считают нужным соблюдать закон. Помимо того, что не добавляют этой категории населения льгот, стараются обойти федеральные законы, мотивируя отсутствие поблажек местными правовыми актами. Это грубейшее нарушение, ведущее к судебным разбирательствам.

Поэтому пенсионерам, живущим в том или ином регионе, и решившим, что их обделили в части преференций, следует получить консультации опытных юристов и как следует разобраться в вопросах налоговых льгот. В большинстве случаев, суды становятся на строну незащищенных истцов и, если требования их законны, дают им возможность получать необходимые вычеты.

Кто может оформить

Пенсионеры, которые вышли на пенсию на основании достижения конкретного возраста, освобождаются от уплаты НДФЛ с государственной пенсии. Дополнительно они получают льготы во время расчета имущественного и земельного сбора. На региональных уровнях часто пожилые граждане освобождаются от уплаты транспортного налога или могут пользоваться существенной скидкой.

Дополнительные послабления по другим видам сборов предлагаются ветеранам труда и инвалидам. Если гражданин даже после оформления пенсии продолжает официально трудиться, то он все равно получает определенные льготы по разным сборам.

Справка! Транспортный налог представлен региональным платежом, поэтому его размер и возможность оформления скидки предусматриваются исключительно местными властями.

Что должен предпринять пенсионер, оформляющий льготы

Необходимо прийти к специалистам-налоговикам и рассказать о своих намерениях получить причитающееся. В каждом субъекте Федерации сотрудники ИФНС устраивают семинары и прием жителей. В ходе таких встреч проводятся разъяснения по основным пунктам налогового законодательства. Тут же можно подать заявление, которое рассмотрят в кротчайшие сроки и предоставят возможности использования государственными преференциями.

Каков порядок обращения в ИФНС? Пенсионеру нужно взять с собой на прием к налоговикам:

- Документ, удостоверяющий соответствующий статус.

- Инвалид подает справку МСЭ.

- Если семья потеряла кормильца, нужна соответствующая справка.

Специалисты проконсультируют, расскажут об основных правилах и, если надо, помогут заполнить необходимые документы.

Государственная пошлина

Пошлина – это платеж, который взимается за совершение каких-либо юридически-значимых операций или выдачу документов муниципальными или государственными органами (должностными лицами). Люди, достигшие пенсионного возраста и не имеющие статуса федерального льготника (инвалид, ветеран ВОВ и др.), уплачивают все предусмотренные законом пошлины на общих основаниях.

Есть лишь одно исключение. Пенсионеры освобождаются от уплаты госпошлины за подачу судебного иска, если обращение связано с нарушением пенсионных прав. Когда сумма претензий превышает 1 млн рублей, госпошлина оплачивается полностью.

А что с налогом по транспорту для пенсионеров?

Льготы по транспортному налогу для пенсионеров в 2021 году определяются властями субъектов Федерации. О том, какова ситуация в каждом из регионов, расскажут в подразделении налоговой службы.

Льготы по налогу на автомобиль для пенсионеров в 2021 году регулируются ст. 356 НК РФ. Сборы направляются в региональный бюджет. Начисления для людей почтенного возраста проходят, как и для остальных граждан, а вот скидки по данному фискальному типу следует получить в ИФНС соответствующей территории России.

Перечень послаблений

В 2021 году продолжается переходный период, на основании которого изменяется возраст, когда граждане уходят на пенсию. Сейчас процедура выполняется женщинами в возрасте 56,5 лет и мужчинами в 61,5 лет.

Граждане, ставшие пенсионерами, автоматически получают возможность оформлять разные налоговые льготы. Для них снижается размер платы по земельному и имущественному налогу. Во многих регионах уменьшается платеж по транспортному сбору. Если человек прекращает работу, то он не платит НДФЛ, так как с пенсии не взимается подоходный налог.

Внимание! Льготы могут быть не только федеральными, но и региональными, а также некоторые требуют оформления со стороны пенсионера, поэтому необходимо самостоятельно обращаться в ФНС с официальными заявлениями о перерасчете.

НДФЛ

В случае, когда пенсионер еще ведет трудовую деятельность, ежемесячно подоходный налог в размере 13% (НДФЛ) платить он будет. Кстати, делает это работодатель. А вот с пенсии, также относящейся к доходам, государство не возьмет ничего, как и с иных доходов. Какие еще доплаты не облагаются:

- Компенсации на санаторное лечение.

- Оплаченное работодателем медицинское обслуживание.

- Подарки, оцененные в суммы не больше четырех тысяч рублей.

Как видим, весьма лояльный подход. Впрочем, как и практически по всем видам налогов. Разобраться в тонкостях помогут и сотрудники налоговой инспекции.

Итоги

Все пенсии, которые получают пенсионеры, являются доходом. Однако НДФЛ не облагаются государственные пенсии, а обложению подлежат лишь пенсии, выплаты которых осуществляются негосударственными фондами. Таким образом, если неработающий пенсионер решит воспользоваться, например, имущественным вычетом по НДФЛ, то он сможет это сделать, если до возникновения права на вычет в течение трех предшествующих лет он получал налогооблагаемый доход либо получает негосударственную пенсию.

Более полную информацию по теме вы можете найти в КонсультантПлюс. Пробный бесплатный доступ к системе на 2 дня.

Можно ли без обременений пользоваться имуществом?

Льготы по налогу на недвижимость для пенсионеров неизменны, несмотря на то, что суммы для остальных категорий граждан значительно возросли. Официально еще с 2015 года пенсионеры под этот тип фискальных сборов не попадают.

Однако, в случае, когда льготник владеет не одной квартирой или дачей, объект, с которого не будут взиматься соответствующие сборы, придется выбирать. Кстати, в этой части закон исключает деяния мошеннической направленности, когда нечистые на руку предприниматели, дабы избежать налогового бремени, переписывают часть своего имущества на пожилых родственников или друзей.

С чего не взимается сбор:

- С квартир.

- Комнат в общежитиях.

- Собственных домов.

- Гаражей.

- Комнат для студий и мастерских.

- Хозпостроек, имеющих площадь меньше 50 квадратов. При этом они должны располагаться на участках, находящихся в собственности пенсионеров. Стоит помнить, налог не будет взиматься только с одного такого помещения. Остальные под действие профильного кодекса подпадают.

Это же правило касается и количества квартир, домов, галерей. Если пенсионер владеет 3-4 видами имущества, фискальные взносы придется делать на 2-3 из них. Именно большее количество собственности в нашем государстве принято называть излишками. Считается, что челок может владеть лишь одной квартирой или домом, машиной и т.д.

При этом налоговики самостоятельно выбирают объект из имуществ престарелого человека, на который налог начислять не станут. Это будет собственность с наиболее крупной суммой налогообложения. Кстати, данный факт следует тщательно проверить.

Земельный налог

При расчете земельного налога за 2021 год пенсионеры имеют право уменьшить сумму налога на величину кадастровой стоимости 600 квадратных метров по одному земельному участку независимо от категории земли. Если участок 6 соток и меньше, платить налог не нужно. Если он больше, налог рассчитают за оставшуюся площадь.

Человек, имеющий два или больше участков, может выбрать тот, в отношении которого будет действовать вычет, и направить уведомление об этом в любую налоговую до 1 ноября. По умолчанию вычет будет применен автоматически для одного участка с наибольшей суммой налога.

Подводим итоги

Наша страна относится к типу государств с социальной направленностью расходований бюджета, и все же, пенсионеры России живут недостаточно хорошо. Уровень доходов их сегодня оставляет желать лучшего, в то время как пожилые граждане процветающей Швейцарии колесят по всему миру в туристических поездках и совершают чуть ли не кругосветные путешествия. Разумеется, не все жители Европы делают это, но в большинстве.

Впрочем, российских пенсионеров в беде государство не оставляет, предоставляя налоговые вычеты и фискальные льготы. Они распределены по регионам и относятся к категориям федерального или местного значения. Отмены сборов для пенсионеров или уменьшение сумм по налогам касаются практически всех пунктов фискальной системы. Согласно статьям закона, региональные территории не вправе отменять или преуменьшать государственные льготы. Но разрешается увеличивать количество преференций. К примеру, в столице люди почтенного возраста имеют сравнительно больше вычетов по налогам, чем представители остальных субъектов. Так же, в выигрыше пенсионеры, живущие на крайнем Севере, Дальнем Востоке.

Обо всех причитающихся льготах стоит узнавать в ИФНС. Сотрудники ведомства никогда не отказывают в проведении консультаций и помощи при заполнении соответствующих письменных обращений.