В 2021 году дачников, садоводов и огородников потрясли нововведения: за дачные и садовые домики, а также хозяйственные постройки теперь надо платить налоги. Предтечей обложению налогами дач, СНТ*, ОНТ* явилась дачная амнистия, которая в упрощённой форме (всего два документа, и даже без межевания участков, надо же!) позволила вначале приватизировать эти самые домики и хозпостройки. А как известно, за собственность нужно платить налоги. Однако не все так страшно. Разберёмся, всегда ли нужно платить налог на дачный дом в СНТ?

Налог на дачный дом в СНТ: что такое СНТ и дачная амнистия

Давайте, во-первых, вспомним, что такое СНТ и для чего оно создаётся.

Для чего создаётся СНТ

Цель СНТ вполне определённая — ведение социально-хозяйственной деятельности. Но интересно, что и федеральный закон ФЗ N 66 не дал точного определения СНТ. Формулировка размыта: некое некоммерческое объединение (садоводческое, огородническое или дачное), созданное в общих рамках гражданских, собственнических, финансовых и управленческих отношений.

Приоткрывает завесу категория земель земельного участка под садоводческое некоммерческое товарищество (СНТ) — она сельскохозяйственного назначения (конкретно: для садоводства). На таких земля осуществляются все разрешённые виды хозяйственной деятельности, в том числе и строительство дач, и создание других объединений, связанных с огородничеством, ведения ЛПХ* и КФХ*.

Какие строения разрешается возводить в СНТ

Согласно закону, на ЗУ* под СНТ разрешено возведение построек хозяйственного значения и жилых домов, однако ИЖС* в них не ведётся.

ИЖС и жилая постройка — в чем разница

Разница между ИЖС и возведением обычной жилой постройки прежде всего в конечных целях:

- ИЖС ведётся, чтобы обеспечить одну семью отдельным жильём, а не в целях хозяйственной деятельности, хотя своё небольшое хозяйство (огород, сад, палисадник, птица, скот) может быть на приусадебном участке.

- Индивидуальный жилой дом должен соответствовать всем нормам жилого помещения, содержащимся в сводах правил: являться капитальным одно-трехэтажным зданием с фундаментом, с хотя бы одной жилой комнатой и подсобными помещениями (например, кухней, санузлом, коридором, верандой);

- минимальные размеры помещений оговорены в СНипах;

- должны быть водоснабжение, обогревание дома, канализация, вентиляция, электричество.

Жилая постройка на участке возводится для того, чтобы помочь хозяйственной деятельности, то есть она в этом смысле скорее является вспомогательной, нежели жилой. Ведь человек находится на даче или на садовом участке не постоянно, а в основном в сезонные периоды.

Если никакого хозяйства в СНТ вообще не ведется, нет ни сада, ни огорода, наличие жилого строения на участке незаконно.

- Помещение может не обогреваться в зимнее время, в нем может отсутствовать электричество, водоснабжение и другие удобства.

- Большинство дачных и садовых домиков не являются капитальными строениями и построены без соблюдения всяких строительных норм.

- Зарегистрировать в собственность подобную постройку, присвоить ей адрес, а также прописаться в ней нельзя.

Тем не менее, целых 12 лет в стране происходит ажиотаж, который получил название “дачной амнистии” по поводу приватизации подобных построек. На данный момент с приватизацией в ДНТ уже покончено, да и сами ДНТ будут в грядущем 2021 г. ликвидированы. Амнистия построек в садоводческих товариществах продлена до 2021 года.

Как происходила дачная амнистия

Итак, как же это произошло, что дачный полуразвалившийся домик, построенный в далёком советском прошлом, неожиданно стал жилым строением?

Всего за период с 2006 по 2021 было зарегистрировано по дачной амнистии 12 млн. строений. При этом не требовалось брать разрешение на строительство. (На ЗУ под ИЖС разрешение и так не нужно, а вот для СНТ оно необходимо).

По закону разрешить строить на землях с/х назначения могут только при переводе надела в жилую категорию (земли для поселения).

Чтобы зарегистрировать постройку, достаточно было предоставить технический паспорт и правоподтверждающие документы на ЗУ. Ввод объекта в эксплуатацию, как это происходит при строительстве индивидуальных жилых домов, не производится. Сама приватизация бесплатна, не считая госпошлины.

Условия приватизации дачных построек в 2021 году

В 2021 г. условия приватизации дачных построек в СНТ немного ужесточили: теперь надо брать разрешение на строительство и предоставлять вместо техпаспорта технический план. Техплан, в отличие от техпаспорта помещения, даёт более подробные сведения и привязывает постройку к земельному участку:

- на нем указаны контуры строения;

- имеется поэтажный план и экспликации;

- содержится информация о кадастровый инженерах, выполнивших техплан.

Почему узаконили жилые постройки в СНТ?

Само по себе наличие жилого здания на дачном участке не является нонсенсом, так как дачи можно возводить на землях под населенные пункты.

Но интересно, почему в нарушение законодательства, которое чётко разграничивает категории земель, вдруг разрешили возводить жилые дома и на ЗУ под СНТ, то есть на землях сельскохозяйственного назначения? Если это не дома, а некапитальные временные постройки, почему в таком случае их разрешили повально приватизировать?

Ответы на вопрос могут быть разными:

- Владение участком или строением как совместной собственностью, принадлежащей всевозможным товариществам, не даёт право гражданам распоряжаться данными объектами как им угодно (продать, сдать в аренду, подарить, завещать и т.д.). Все это владелец получает только на правах личной собственности, а следовательно, дачная амнистия затеяна в интересах людей.

- Государству невыгодно огромное количество бесхозных строений, которые фактически никому не принадлежат (товарищества платят только налоги за землю, а не за построенные членами тов-ва постройки). Регистрация построек как жилых и передача их в собственность увеличивает поток денежных средств, поступающих в бюджет в виде налогов.

- “Амнистия” на самом деле оказалась выгодна не дачникам, а деловым кругам и состоятельным людям, лоббирующим свои интересы в законодательных органах. Они прихватили в своё время сельскохозяйственные земли и застроили их замками и поместьями, а теперь под шумок легализовали все это.

Против последней теории выступает введение определённых требований под жилые постройки, которых можно возводить в СНТ, но лоббисты и миллионеры давно научились их обходить. В пользу — большие трудности, с которыми столкнулись простые люди при приватизации дач. На данный момент тысячи объектов так и зависли между небом и землёй и до сих пор не прошли регистрацию в ЕГРН.

Почему мы должны платить налог на дом, который построили сами: история родом из СССР

Многие дачники и деревенские жители задаются резонным вопросом: почему я должен платить налог за дом, который построил сам? Ведь я возвёл его на своём собственном участке, своими собственными руками и на свои деньги.

И это правильный вопрос, особенно когда налогом должны облагаться не только жилые дома, но и садовые постройки на фундаменте – бани, теплицы. И тем более этот вопрос актуален, когда мы уже платим налог на землю, на которой этот дом установлен. К слову, далеко не во всех странах участок и дом на нём раздельно облагаются налогом.

Почему в России так происходит? На самом деле ответ на этот вопрос уходит своими корнями ещё к революции 1917 года. Разбираемся, что к чему.

Назад в СССР

Если у нас есть в собственности дачный дом и участок, то мы платим за него два налога. За землю – земельный налог, за дом – налог на недвижимое имущество. Это результат раздельного правового режима для земельных участков и любых других построек.

Истоки такого разделения уходят ещё к Октябрьской революции 1917 года. Именно тогда был принят декрет “О земле”, который полностью отменил право частной собственности на землю.

Вся земля, по её отчуждении, поступает в общенародный земельный фонд. Распределением её между трудящимися заведуют местные и центральные самоуправления, начиная от демократически организованных бессословных сельских и городских общин и кончая центральными областными учреждениями.

Помещичья собственность на землю отменяется немедленно без всякого выкупа. За пострадавшими от имущественного переворота признается лишь право на общественную поддержку на время, необходимое для приспособления к новым условиям существования.

Земли отбирали у помещиков и передавали их крестьянам. Процесс конфискации земель на территории Европейской России завершился к январю 1918 года, а к весне закончилось их перераспределение между новыми землепользователями.

Частную собственность на земельные участки отменили, а вот с правовым регулированием построек на этих участках всё было не так однозначно. В ГК РСФСР 1922 года не было предусмотрено личной собственности на строения на земле, но зато появилось право застройки.

Сначала правом застройки обладали только местные власти, что полностью соответствовало идеологии коммунизма. Но после Гражданской войны страна была разорена, а сил и средств у государства не всегда хватало на строительство. Поэтому власти решили законодательно наделить граждан и кооперативы правом на застройку земельных участков. Так, например, появилось Постановление СНК от 8 августа 1921 г. «О предоставлении кооперативным объединениям и отдельным гражданам права застройки городских участков». Гражданам дали возможность застраивать те городские участки, «кои не могут быть в ближайшее время застроены средствами местных исполнительных комитетов».

Права собственности всё ещё не было ни на землю, ни на дома. Инструкция НКВД и НКЮ № 204/654, определяла право застройки как «вещное срочное право возводить строения на городских и внегородских землях, владеть, пользоваться и распоряжаться этими строениями, в пределах срока, предусмотренного договором застройки». Продолжительность срока для застройки постепенно менялась – она выросла с 12 до 65 лет.

Впрочем, это отнюдь не означало, что теперь любой человек мог сбегать на рынок за стройматериалами, и купить то, что он хочет. Обычно строительство даже при получении разрешения на застройку своими силами, проходило централизованно, под строгим контролем государства в лице местных властей, за их счет и по установленным стандартам и проектам.

Потом был принят ещё один документ – Постановление ВЦИК И СНК от 01.08.1932 “О предоставлении учреждениям, предприятиям и организациям обобществленного сектора земельных участков для строительства на праве бессрочного пользования”.

Так началась застройка поселков и городов силами заводов, фабрик, кооперативов.

Застройка Орджоникидзевского района (1928 – 1935), начало строительства. Источник фото: Официальный сайт Администрации Орджоникидзевского района г. Екатеринбурга. https://орджоникидзевский.екатеринбург.рф

Существовали ПСК – передвижные строительные колонны, которые застраивали целые города и поселки. Застройка даже деревянных домов проходила организованно и по типовым проектам.

Налоги на собственность…без собственности

Несмотря на то, что частной собственности не было, земля принадлежала государству, а постройки вообще имели не совсем понятный статус, за всё это нужно было платить налоги. Например, существовало Постановление Центрального исполнительного комитета и Совета народных комиссаров от 23.11.1930 “О налоге со строений и земельной ренте”.

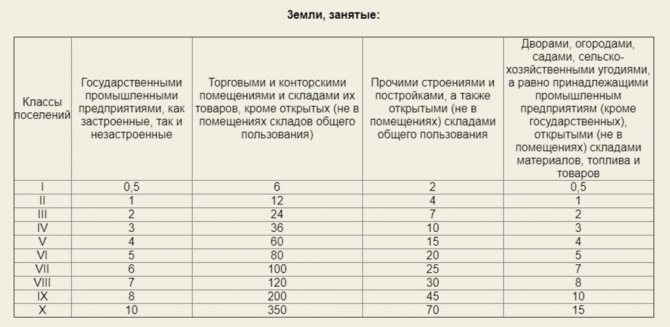

В документе были перечислены налоговые ставки для разных видов строений, а также ставки и правила взимания земельной ренты с застроенных и незастроенных земель. Рента взималась как с городских, так и внегородских земель. С построек нужно было платить от 0,75% до 2% от их стоимости, а ставки ренты устанавливались в копейках за квадратный метр в зависимости от класса поселений и того, что именно было построено на данной земле. Ставки варьировались от 0,5 до 350 копеек за метр. Если с земель уже взималась арендная плата в пользу местных советов, то ренту платить было не нужно.

Были ли у кого-то крамольные мысли не платить налог? Наверняка нет, ведь все деньги шли на благое дело.

Налог взимался “в целях укрепления местных бюджетов, в частности для увеличения средств, направляемых на коммунальное, жилищное и социально-культурное строительство”, говорилось в документе. Иными словами смысл налогов состоял в том, что на эти деньги финансировалось всё последующее строительство.

С другой стороны, и за дом, и за участок взималась, своего рода, арендная плата с человека, поскольку и то, и другое принадлежало государству или было построено при его непосредственном участии.

От права застройки к личным домам

После Великой Отечественной войны перед государством встали новые цели и задачи. На жилищное строительство денег не было, как не было и свободных рабочих рук. Жители начали строить жильё “в порядке самодеятельности”. Поэтому власти пошли им на встречу и узаконили строительство силами граждан, хотя это и не слишком соответствовало идеологическим установкам коммунистической партии.

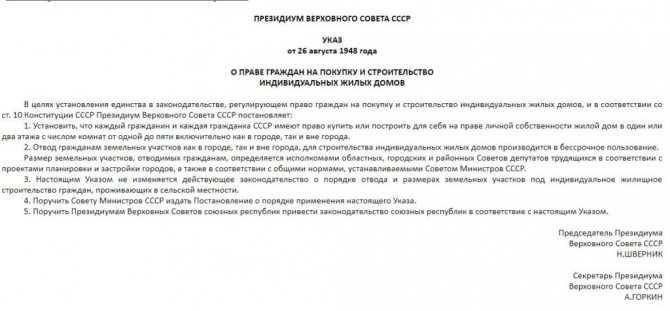

Поэтому вышел Указ Президиума Верховного Совета СССР от 26 августа 1948 г. “О праве граждан на покупку и строительство индивидуальных жилых домов”

Новый закон был поистине революционным на тот момент. С его принятием появилось право личной собственности на построенный дом. Дом теперь можно было самому построить, продать, подарить.

“В соответствии с Указом Президиума Верховного Совета СССР от 26 августа 1948 г. “О праве граждан на покупку и строительство индивидуальных жилых домов”, в связи с которым право застройки было отменено, при совершении нотариальных действий и рассмотрении судебных дел следует исходить из того, что жилые дома, построенные гражданами до 26 августа 1948 г. по договорам застройки, независимо от истечения срока действия этих договоров должны быть признаны принадлежащими этим гражданам на праве личной собственности.

Письмо Минюста СССР от 05.05.1952 № П-49 “О жилых домах, построенных гражданами до 26 августа 1948 года по договорам застройки”

Результаты не заставили себя ждать. Всего лишь за четыре года в период с 1946-го по 1950 год в городах региона было построено 30 тысяч 752 дома, находившихся в личной собственности, общей жилой площадью 780,3 тыс. кв. м.

Законодатели всячески избегали термина “частная собственность” и заменили его “личной собственностью”. Впрочем, учитывая законодательные нормы того времени, язык не поворачивался назвать такие постройки частной собственностью в полной мере.

Ограничений для владельца личного дома было полно. Предельный размер дома не должен был превышать 60 квадратных метров на человека. Была масса требований по высоте, размерам помещений, коммуникациям. К тому же допускалось принудительное безвозмездное изъятие дома, принадлежащего гражданину на праве личной собственности, и в административном порядке (ст. 107 ГК РСФСР).

Или вот другое, не менее драконовское правило: если в личной собственности гражданина или у совместно проживающих супругов и их несовершеннолетних детей окажется по основаниям, допускаемым законом, более одного жилого дома, собственник вправе по своему выбору оставить любой из этих домов, а другой дом обязан в течение года продать, подарить или произвести отчуждение иным способом.

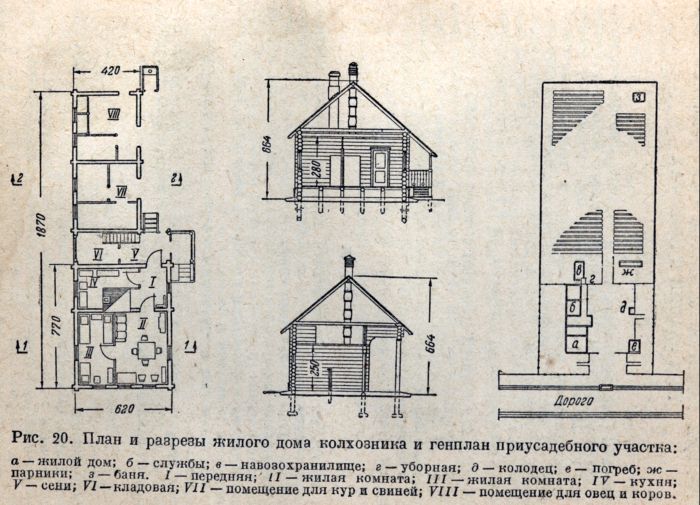

Типовой план жилого дома колхозника. Источник фото: https://istmat.info

Так или иначе, с юридической точки зрения именно в тот момент зародился уникальный правовой момент – при том, что земля, на которой стоял дом, принадлежала государству, сам дом, формально был уже в личной собственности гражданина.

А что было с налогами?

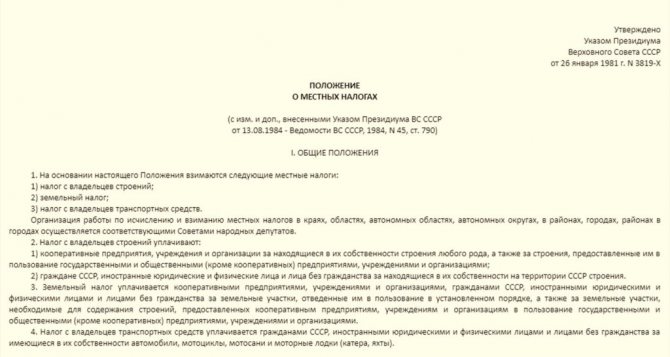

Тем временем налоги никуда не делись. Их по-прежнему собирали и с земли под домом, и с самого дома. И вот документ уже из позднего СССР: Указ Президиума ВС СССР от 26.01.1981 “О местных налогах и сборах”.

Со строений взимали налог в размере 1% от инвентаризационной стоимости дома, а с земельных участков за квадратный метр в зависимости от класса населенных пунктов в следующих размерах: первый класс – 1,8 копейки, второй класс – 1,5, третий класс – 1,2, четвертый класс – 0,9, пятый класс – 0,6 и шестой класс – 0,4 копейки.

Впрочем, эти налоги многие не платили поскольку входили в группы лиц, с которых налог не взимался. Например, от налога на постройки освобождались колхозы и те, кто платили сельскохозяйственный налог, герои соцтруда, пенсионеры и члены их семей, совместно с ними проживающие и другие лица. Земельный налог не платили за участки, находящиеся в сельскохозяйственном использовании, для сенокошения или для выпаса скота.

К слову, в новом законе уже не было фраз о том, с какими целями взимаются данные налоги и о том, что деньги пойдут на финансирование нового строительства. Многие граждане возводили индивидуальные дома полностью на свои средства, а уже не за счет государства, поэтому логика взимания данного налога уже потерялась.

Приватизация

Ситуация в таком виде просуществовала вплоть до распада СССР. Привычное нам право собственности впервые зародилось с принятием закона”О собственности в РСФСР” в 1990 году. Однако дома и участки продолжили “жить” отдельно друг от друга юридически.

В 90-х годах, когда принимался Гражданский кодекс, законодатели хотели сделать здания неделимым объектом с участком, как это реализовано в других странах. Например, в Германии дом считается улучшением земельного участка, и в зависимости от типа и размера постройки меняется общая налоговая ставка на этот объект имущества. Однако наши законотворцы в итоге отказались от этой затеи. На это повлияло слишком сильное коммунистическое лобби.

Результатом стала большая неразбериха с объектами недвижимости. Кто-то оформлял в собственность и дом, и участок, кто-то только дом, оставляя участок незарегистрированным или в статусе пожизненного наследуемого владения , а кто-то наоборот. И в таком виде заключались сделки купли-продажи или оформлялось наследство.

В итоге сегодня существует ситуация, при которой участком владеет один человек, а дом уже принадлежит другому. И эти люди могут быть даже не родственниками. Подобные дела суды разбирают до сих пор.

Позже власти всё же спохватились и прописали в Земельном кодексе так называемый ” принцип единства судьбы земельных участков и прочно связанных с ними объектов”.

Все прочно связанные с земельными участками объекты следуют судьбе земельных участков, за исключением случаев, установленных федеральными законами

Статья 1.5. Земельного кодекса РФ.

Это принцип означает, что здание или другая постройка, расположенная на земельном участке, неразрывно с ним связана и, безусловно, не может существовать без земельного участка. Тем самым устанавливается, что в таком качестве эти объекты, составляющие единый земельно-имущественный комплекс, и должны участвовать в гражданском обороте. Теперь нельзя продать дом отдельно от участка, а участок от дома.

Впрочем, для налогообложения это ничего не изменило. Земельный налог продолжил своё отдельное существование от налога на недвижимость, а постройки и участки – это сегодня разные объекты и требуют отдельной постановки на кадастровый учет. И за оба действия отдельно сегодня придётся платить кадастровым инженерам.

Многие юристы считают такое разделение недостатком нашего законодательства. Оно регулярно приводит к спорам о том, является ли та или иная постройка на участке недвижимостью, и нужно ли платить за неё налог. Наличие капитального фундамента в данном случае – тоже сомнительный признак. До судов в итоге доходили дела, когда бревенчатый сруб признавали движимым имуществом, а асфальто-бетонное покрытие на участке недвижимостью.

Что будет потом?

Невероятно, но факт. В России действительно задумываются над тем, чтобы создать единый объект недвижимости, который бы объединял земельные участки и постройки на них. Такой революционный законопроект о поправках в Гражданский кодекс продвигало Минэкономразвития. Однако в прошлом году его решили отложить до 2022 года. Вероятно, и так слишком много поправок в сфере градостроительства в последнее время обрушилось на наши плечи. Новые изменения слишком радикальны, чтобы вводить их быстро. К тому же, у многих граждан дачные дома с участками до сих пор вообще никак не зарегистрированы. Поэтому не известно, достанут ли вообще нововведения из долгого ящика.

Как зарегистрировать дачный дом в СНТ в 2018 г.

Для регистрации жилых строений в СНТ требуется такие документы:

- разрешение на строительство;

- декларация (многостраничный документ, составляемый в двух экземплярах), в которую собственник вносит сведения о помещении с его подробными характеристиками;

- технический план постройки (прилагается к декларации), который заказывается у кадастровых инженеров или лицензионных специалистов;

- права собственности на земельный участок;

- удостоверение личности;

- ИНН или СНИЛС;

- квитанция об уплате госпошлины.

Для регистрации самого ЗУ необходимы:

- заполненная декларация на ЗУ, в которой владелец ставит в известность ЕГРН о наличии у него земельного участка;

- разрешение на землю (решение ОМСУ о выделении участка, выписка из хозяйственной книги и т.д.);

- технический план участка с указанием красных линий, ограничивающих зоны общего пользования, к которым прилегает ЗУ.

При отсутствии межевания ЗУ регистрируется как участок без установленных границ.

Как узнать, зарегистрирован ли дачный дом и участок

История дач уходит в далёкое прошлое. Владелец дачного дома может даже и не знать, состоит ли строение и ЗУ на кадастровом учёте. Навести справки об этом можно просто: зайти в информационный раздел Росреестра и ввести адрес дачи. Если дача зарегистрирована, поиск выдаст кадастровый номер дома и участка. Если же нет, поиск ни к чему не приведёт.

Налог на дачу в СНТ: когда, кому и за что его нужно платить

Чтобы долго не гадать, надо ли платить налог в некоммерческом товариществе за дачный дом, откроем ст. 407 Налогового колеса, определяющие категории льготников, куда входят:

- герои РФ и бывшего Советского Союза;

- ветераны ВОВ и боевых действий;

- военнослужащие по контракту и служащие госорганов;

- инвалиды первой-второй группы;

- инвалиды с детского возраста и дети-инвалиды;

- пенсионеры и др.

На какие объекты налогообложения распространяются льготы?

Перечень льготных объектов недвижимости также содержится в ст. 407 — в него входят все ОН*, кроме:

- коммерческой недв-сти и любых объектов дороже 300 млн. руб;

- объектов незавершённого стр-ва;

- индивидуального жилого комплекса.

Освобождение от налога возможно в отношении одного объекта из каждого пункта списка и при условии, что объект не используется для предпринимательства.

Таким образом каждый собственник-льготник может не платить ИНФЛ* за целых пять объектов:

- один жилой дом (или часть);

- одна квартира, часть квартиры либо комната;

- одно жилое помещение, которые используется для профессиональной творческой деятельности;

- один гараж или одно машиноместо (даже если они находятся в коммерческом здании, которое не освобождается от уплаты налога);

- одна хозяйственная постройка на дачном уч-ке, СНТ, ОНТ, ЗУ под ЛПХ или ИЖС площадью менее 50 кв. м.

Налогоплательщик должен выбрать по одному из объектов каждого вида из имеющегося у него имущества, на которые распространяются льготы, и подать заявку в налоговую не позднее 1 ноября того года, когда впервые появилась льгота. Если он этого не сделает, то выбор будет сделан по умолчанию в пользу наиболее дорого по налогам объекта.

Надо ли платить налог за хозпостройку?

Льготникам можно по закону не платить налог за одну хозпостройку меньше 50 м2, расположенную ЗУ под ИЖС, ЛПХ*, СНТ и ОНТ, даже если это будет капитальное строение. При этом, если на участке имеются другие капитальные хозяйственные постройки (кроме гаража), любой площади, то за них платить придётся.

По поводу всяких сараюшек, погребов, флигелей и туалетов, которые не являются капитальными строениями и не подлежат регистрации, дачники могут успокоиться — за них платить точно не надо.

Надо ли платить налог за дачный дом?

Что касается дачных домов, то все зависит от того к какому типу принадлежит строение — жилому или нежилому.

Согласно, ст. 401 НК РФ, жилые дома, а также их части, расположенные на участках под индивидуальное строительство, ЛПХ, дачное хоз-во, ведение садоводства или огородничества, подлежат налогообложению.

Ловушка для тех, у кого есть ИЖД

И здесь вот кроется ловушка для собственников частных домов: если дачная постройка зарегистрирована как жилая, а у собственника-льготника имеется ИЖД*, то ему предстоит выбрать, что освободить от налога — дачу или дом.

Разумеется, выбор будет сделан в пользу дома, так как налог за него больше. Получается, все собственники, проживающее в частном жилом секторе, будут вынуждены платить налог на дачный дом в СНТ или на другом участке под ведение дачного, подсобного или иного хоз-ва даже при наличии льгот. В такую ловушку угодили многие пенсионеры, наивно считающие, что налог на дачу они могут не платить.

Если на даче нет ни одного жилого строения, то беспокоиться частным владельцам не о чем.

Домик в деревне может стать дорогим удовольствием

Владимир Путин подписал закон, в соответствии с которым налоги на имущество россиян будут исчисляться на основе кадастровой (рыночной) цены. Изменения вступят в силу с 1 января 2015 года. В Череповецком районе они уже выросли в несколько раз. Почему?

Как объясняют законодатели, переход от инвентаризационной стоимости к кадастровой произойдет не сразу, а будет осуществляться в течение пяти лет. За отведенное время каждый из регионов самостоятельно определит сроки и ставки по этому закону. По оценкам экспертов, для граждан ежегодный платеж за имущество может вырасти втрое, а то и больше. В Череповце высокий спрос на земли в районе, но эксперты рынка недвижимости называют его отложенным. Почему?

Человек хочет жить не в пыльном, дымном городе, а на свежем воздухе, в деревне — рядом с лесом, на берегу реки или озера. Земля в районе стоит недорого, налоги посильные, опять же ты не зависишь от высоких городских коммунальных платежей и налогов. Жить в деревне, работать в городе — мечта многих череповецких семей. Но смущают затраты на строительство и отсутствие инфраструктуры.

Не испугает ли новый закон тех, кто уже живет за городом или хочет там приобрести землю и построить дом?

Сомнения, как нам кажется, обоснованны, поскольку прецеденты недовольства ростом налогов в Череповецком районе уже есть. И это до вступления в силу закона о кадастровой стоимости. Попробуем разобраться на примере Югского поселения, где предъявленные жителям деревни Городище платежи по налогу на имущество довели людей до намерения обратиться в суд.

Как нам объяснили в районной налоговой инспекции, налог на имущество в Череповецком районе, впрочем как и в городе, формируется по следующей схеме. Сначала определяется инвентаризационная стоимость имущества (проще — оценка БТИ). Из года в год она индексируется (считай, растет). Расчеты делаются по специальным методикам, учитывающим, из какого материала построен дом (деревянный, кирпичный), сколько в нем этажей, на какой земле стоит и т. д. Методики сложные, разобраться в них непосвященному потребителю вряд ли удастся. Единственное, что ясно: оценка имущества — полномочия региона.

Инвентаризационная стоимость — это налоговая база, на основе которой рассчитывается величина налога. Депутаты поселений Череповецкого района корректируют размер налога, применяя налоговые ставки. Это входит в их полномочия.

— Но у депутатов есть свои ограничения (минимальные и максимальные налоговые ставки утверждают на федеральном уровне и спускают в регионы — авт.), — объясняет Иван Хренов, глава Ирдоматского поселения. — Так, рамки для налога на имущество — от 0,1 % до 2 %, на землю — от 0,1 % до 0,3. В данном случае речь идет о частном жилом доме и земельном участке, на котором он стоит. Для предпринимателей (человек хочет построить магазин, открыть свиноферму) определена только максимальная ставка — не более 1,5 %.

Это интересно: Расстояния между жилыми домами по пожарным нормам

В Череповецком районе ощутимо ставки налога на имущество скорректировали только для жителей Югского поселения. От них и получили больше всего жалоб. Для остальных поселений ставки налога на землю остались практически неизменными. Что же произошло в Югском?

«Богатые» тоже платят

Причиной резкого скачка платежей стало решение депутатов Югского поселения скорректировать ставки налога на имущество. Если в прошлом году максимальная была 0,4 % от инвентаризационной стоимости имущества, то в 2014 году — 1,45 %. У многих налог вырос в несколько раз.

— Сделано все как-то втихаря. Платежки пришли в последний момент, а сам налог для многих оказался непосильным, — говорит Андрей Королев, житель деревни Городище. — В администрации Югского поселения нам объяснили, что нас разделили на «бедных», «средних» и «богатых», вот и получился такой платеж. И это при том, что инвентаризационную стоимость дома накручивают из года в год. Где логика? Дом с годами не молодеет, зато дорожает. Два года назад мой дом по оценке БТИ стоил 2 млн, сейчас — 2,3 млн. Налог был 8 тыс. рублей, сейчас — 30 тысяч. Квартира в городе стоимостью 2,3 млн обходится дешевле: налог с нее будет тысячи две-три.

Того же мнения придерживается и жительница деревни Ольга Сергеева. Ей за свой дом на десяти сотках нужно выложить 38 тыс. рублей налога. Владельцам дорогих коттеджей выставили суммы до 100 тыс. рублей в год. Дело доходит до абсурда. Строила дом в деревне семья: отец, брат, муж. У собственника, на кого оформлен дом, зарплата 15 тыс. рублей, налог — 40 тысяч.

Жители Городища возмущаются, за что берут такие налоги: ни дорог (пылища, грязища!), ни газа, ни электроэнергии толком нет; ни тебе скорой помощи, ни детских садов; связь и та только мобильная — в общем, тьмутаракань.

— К нам дороги — два километра, — говорит Андрей Королев. — Ремонт одного километра выпрашивали десять лет. Построили, да только плохо, сейчас подрядчик переделывает. Мы сами мусор убираем, территорию благоустраиваем, порядок наводим. За что и кому нас заставляют платить?

Почему растут налоги

— В 2014 году ставки в поселениях уточнялись: где-то в сторону уменьшения, где-то в сторону увеличения. В частности, в Югском поселении. Земля и недвижимость в Городище, в районе Черной речки вообще очень дорогая. Отсюда и возможный рост налога на имущество. Да, мы получили много жалоб от жителей Югского поселения. Мы предлагаем гражданам, если их не устраивает размер налога, делать независимую экономически обоснованную оценку стоимости имущества. И если она выше рыночной, обращаться в суд, — говорит Надежда Староверова, зам. главы администрации Череповецкого района по экономике и финансам.

Она объяснила главный принцип формирования бюджетов поселений. В основном каждый из них пополняют налоги на имущество, землю и деньги, вырученные от продажи земли. Эти средства на 100 % зачисляются в местный бюджет. Но и эти налоги нужно где-то взять. Площади в поселениях большие, а жителей кот наплакал. Это вам не мегаполис, где знай собирай «урожай» налогов.

Для примера, в Югском поселении 127 населенных пунктов: Костяевка, Вичелово, Городище и т. д. Население 4 тысячи человек. Территории огромные, а годовой бюджет — 20 млн рублей, сущие копейки.

— А ведь территории нужно развивать, содержать: котельную, дороги, освещение, — говорит Надежда Малкова, глава поселения. — Да, мы скорректировали ставки налога на имущество. Но мы их не меняли с 2006 года. Кроме того, подчеркну: под максимальную ставку в 1,45 % подпадают только 5 % всех объектов недвижимости на территории нашего муниципального образования. Бюджет так или иначе наполнять надо, тем более что у нас и недоимка по налогам большая.

Мы обратились в ряд поселений Череповецкого района, и в каждом из них заявили, что земли хватает, и новым поселенцам здесь будут только рады.

К примеру, пятую часть всего Череповецкого района занимает Воскресенское поселение. В нем 119 населенных пунктов, которые разместились на территории площадью 426 кв. километров. Жители Европы обзавидовались бы. А нам беда. Поскольку строить дороги, чистить их зимой, содержать трубопроводы и прочие коммуникации нужно в каждой деревне.

— А у нас есть такие, где зимой живет одна бабушка. Или допустим, деревня Кизбой на 60 домов (в 50 километрах от Череповца), где круглый год живет одна семья, которая ездит на работу в город. Остальные — дачники, — говорит Валентина Никитина, глава Воскресенского поселения. — Земли у нас хорошие, опять же грибы-ягоды, речушки. К примеру, деревня Романово стоит на Романовском озере, там есть свободные участки. В деревне Остров сформированы земельные участки по 20 соток (примерная стоимость 90 тыс. рублей): от белозерской дороги в сторону всего-то два километра. Мы приходу землевладельцев, в том числе жителей Череповца, только рады. Зачем землям пустовать?

55 гектаров — примерно 200 земельных участков по 15 соток — нарезаны в деревне Борисово Ирдоматского поселения. В Малечкинском поселении приготовлены 24 участка на 7 гектарах. Как говорит глава поселения Сергей Аникин, местная власть кровно заинтересована в их продаже, и чем скорее это произойдет, тем лучше. Во-первых, прежде чем продать землю, нужно потратиться, чтобы сформировать участок, — на геодезические изыскания, межевание и пр. Во-вторых, птицефабрика в Малечкино с 2011 года сокращает объемы, значит, в казну стало меньше поступать налогов с зарплат (НДФЛ). Вся надежда на другие налоги. Где-то приходится их повышать. Так, депутаты скорректировали земельную ставку. В 2013 году применяли 0,1 %, в 2014 году — 0,2 %.

Пока налоги выглядят посильными. Но это как сказать. Зарплаты в глубинке невысокие. В том же Югском поселении не одни коттеджи стоят, а и простые дома в деревнях. Доярка получает 8 — 9 тыс. рублей в месяц, механизатор летом в сезон зарабатывает 20 — 30 тысяч, зимой не более 10 — 12 тысяч. Вот и получается нередко так, что в деревне самые богатые — пенсионеры, кому за 80, у них пенсии побольше. А ведь грядут изменения в оценке имущества и земель.

«Еще предстоит разобраться»

Ситуация складывается парадоксальная. С одной стороны, поселения кровно заинтересованы в притоке новых жителей, которые освоят пустующие земли. С другой, кровно заинтересованы в пополнении бюджета. Не получится ли так, что на новые земли людей будут зазывать, обещая свежий воздух и посильные налоги, а через год-другой ситуация резко изменится? Что такое кадастровая (рыночная) стоимость имущества и как она может отразиться на развитии села? И есть ли у кого-то ответы на эти вопросы?

— С кадастровой стоимостью земельных участков, думаю, нам всем еще предстоит разобраться, — выражает свое мнение Иван Хренов, глава Ирдоматского поселения. — Стоимость эту формируем не мы. Насколько я в курсе, это уровень правительства страны: тендер по оценке земель в Вологодской области выиграла какая-то московская фирма. Я не знаю, по каким методикам, но не обошлось без казусов. Два земельных участка рядом, они как близнецы. На одном из них сотка стоит 20 тыс. рублей, на соседнем — 60 тысяч.

За комментариями мы обратились в нашу Кадастровую палату; руководитель структуры Роман Каминский нам заметил, что они занимаются только учетом имущества, а не оценкой. Тогда мы обратились в районное БТИ.

— Кадастровая стоимость максимально приближена к рыночной, — объясняет Наталья Новожилова, исполняющая обязанности начальника череповецкого отделения ФГУП «Ростехинвентаризация — Федеральное БТИ». — Почему возникают парадоксы в оценке — на этот вопрос я вам не отвечу. Скажу лишь, что кадастровый учет объектов недвижимости ведется в Вологодской области начиная с 2011 года. С 2012 года техническая инвентаризация как таковая отменена. Сейчас действует технический план на объект, на его основе рассчитывается кадастровая стоимость. Но определять ее — не наши полномочия.

Хорошо. Обращаемся в департамент имущественных отношений Вологодской области. Вот что нам ответили:

— Государственная кадастровая оценка земель населенных пунктов Вологодской области в 2012 году проведена за счет средств федерального бюджета по государственному контракту № 85Д/2012, заключенному между Федеральной службой государственной регистрации, кадастра и картографии (далее — Росреестр), являющейся заказчиком работ, и ФГУП «Ростехинвентаризация — Федеральное БТИ», являющимся исполнителем работ.

Это интересно: Выписка из генерального плана на земельный участок

14 декабря 2012 года Росреестром (Москва) подписан акт сдачи-приемки выполненных работ по указанному государственному контракту. 27 декабря 2012 года результаты государственной кадастровой оценки земель населенных пунктов Вологодской области утверждены приказом департамента имущественных отношений области № 206. Текст приказа опубликован в газете «Красный Север» 18 января 2013 года, соответственно с этой даты применяются результаты государственной кадастровой оценки земель для начисления арендной платы за использование земельных участков; с 1 января 2014 года — для целей налогообложения.